Мы показывали месяц назад, что в режиме разгоняющейся экономики и инфляции выигрывают циклические компании. Напомню, что когда экономика продолжает расти, но темпы роста замедляются, то выгоднее держать акции роста.

За последний месяц инфляция побила новый рекорд, превысив ожидания рынка, а PMI показывали новые максимумы, сигнализируя о еще бОльшем ускорении экономики. Российские циклические акции на таком благоприятном макро фоне показывали хороший рост, некоторые циклические акции достигли своих фундаментально обоснованных цен.

Для грамотного управления портфелем нам важно понимать, на что и когда смотреть, об этом и поговорим в посте:

- Впереди новые PMI: когда выходят, где смотреть, как делать выводы

- Что мы ждем от новых PMI, и как формировать свой портфель

Впереди новые PMI: когда выходят, где смотреть, как делать выводы

Когда

23 июня выйдут PMI по главным экономикам – США и Еврозоне.

Где смотреть

На сайте Markit Economics, здесь https://www.markiteconomics.com/Public/Release/PressReleases

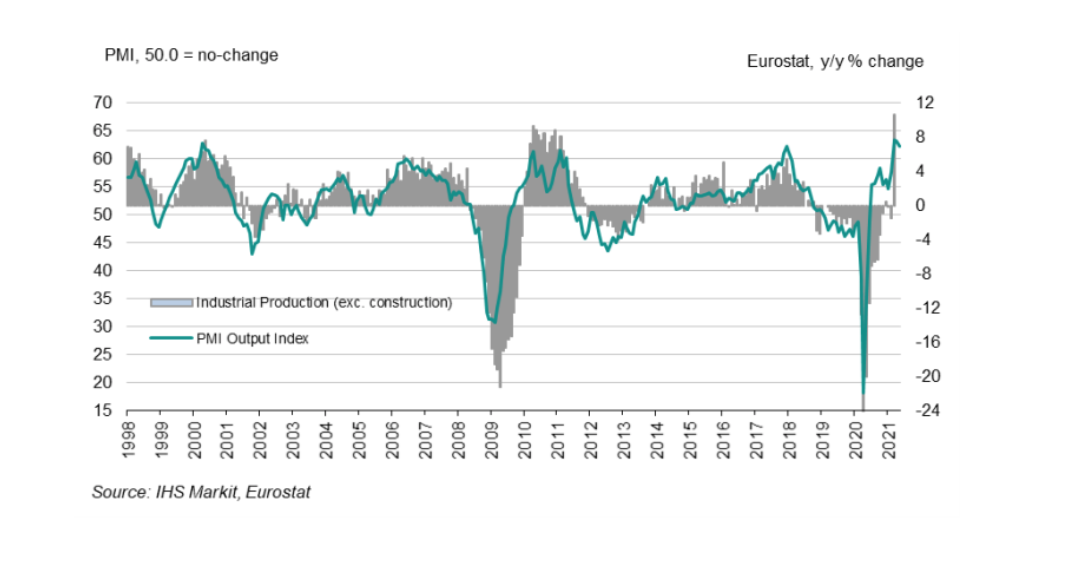

Нас интересуют Manufacturing PMI, они исторически хорошо коррелируют с будущей динамикой ВВП. То есть если Manufacturing PMI растут, то с лагом в несколько месяцев мы увидим ускорение роста ВВП, и наоборот.

Ниже график динамики производства в Еврозоне и индекс PMI:

Как делать выводы

Если PMI будут ниже, чем в предыдущем месяце, это будет опережающим сигналом к замедлению экономики. С учетом активного роста циклических активов в последние месяцы это вполне может быть причиной коррекции.

Что важно понимать – наш рынок в основном связан с Еврозоной, а не с США. То есть если США замедлится, а Еврозона, наоборот, ускорится, то наш рынок может расти даже при падающих циклических акциях в США.

Что мы ждем от новых PMI, и как формировать свой портфель

Есть вариант, что рекорды темпов роста будут переписаны за счет еще более высокой инфляции. Сейчас потребительские инфляционные ожидания на многолетних максимумах, а высокая ожидаемая инфляция обычно приводит к разгону фактической:

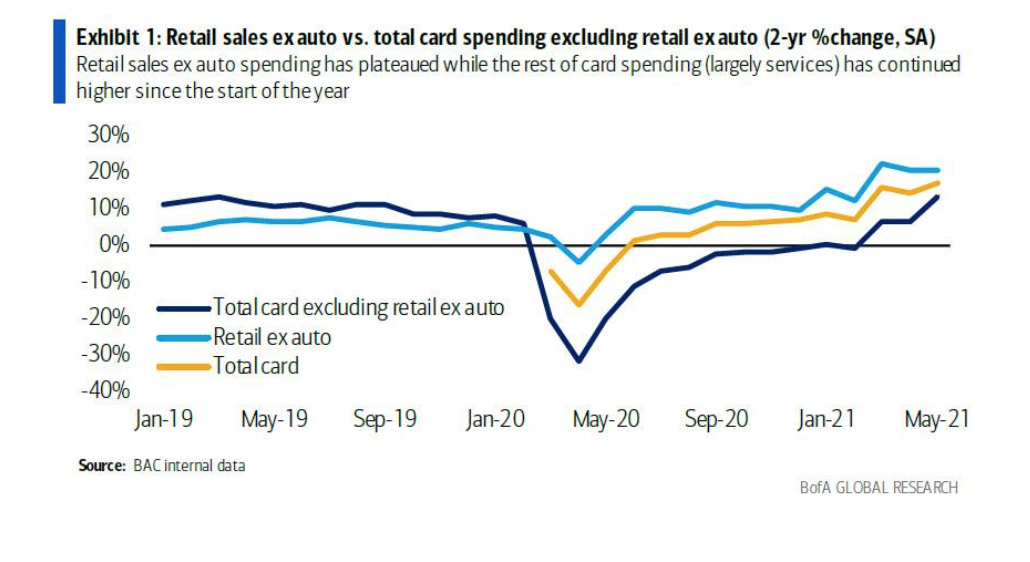

По информации Bank of America, потребительские расходы по картам уже выросли на 20% к уровню 2019 года, и общие расходы по картам продолжают ускоряться по динамике к уровню 2019 года:

Если ускорение за счет инфляции продолжится, это может привести к падению акций роста относительно акций стоимости, то есть циклический трейд будет оставаться актуальным. Я считаю, что экономика перешагнет из ускорения в замедление не обязательно по данным июня, но где-то в ближайшие 1-2 месяца это произойдет.

Из-за лага в вакцинации и открытии экономик многие макроэкономисты ожидают пика темпов роста в США во 2кв 2021, а в Еврозоне в 3 кв 2021. То есть вполне возможно, что мы увидим разнонаправленную динамику с ускорением в Европе и замедлением в США, которую нужно торговать как сохранение позиции в российских циклических акциях с апсайдами и сокращение позиций в американских циклических акциях.

В каких конкретно акциях мы рекомендуем отыгрывать рост можно узнать в рамках нашей аналитики.Присоединяйтесь!