Мы продолжим погружаться всё глубже и глубже в банковскую отрасль, пока не разберём все основные моменты, необходимые для принятия инвестиционных решений!

- Какие метрики используются для оценки эффективности банка

- Почему у Сбербанка эффективность выше, чем у ВТБ

- Как это влияет на дивиденды банков?

Метрики эффективности: ROE и ROA

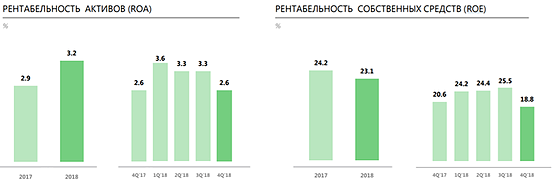

Начнём с двух метрик эффективности банков, которые упоминаются, пожалуй, чаще всего: Рентабельность собственных средств или Return on Equity (ROE) и Рентабельность Активов или Return on Assets (ROA).

- ROE показывает, насколько эффективно банк использует капитал. Рассчитывается как Чистая прибыль/Капитал

- ROA показывает, насколько эффективно банк использует активы. Рассчитывается как Чистая прибыль/Активы

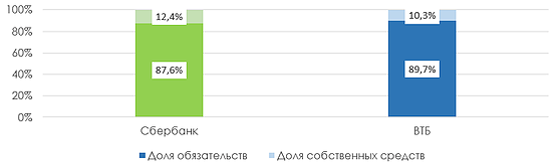

Я предпочитаю смотреть на ROA, так как ROE не учитывает загруженности заёмными средствами банка. Потому у одного банка может быть более высокий ROE, но, из-за чрезмерно высокого финансового рычага, ROA будет меньше и финансовое состояние будет нездоровым. Поэтому я рекомендую смотреть в комбинации на ROA и достаточность капитала.

Проиллюстрирую это на примере для лучшего понимания. Допустим, банк А и банк Б оба заработали 10 млн руб. При этом у банка А активов на 1 млрд руб. и собственных средств на 100 млрд руб., а у банка Б активов на 850 млн руб. и собственных средств на 120 млн руб.

Это значит, что у банка А показатели следующие: ROE = 10%, ROA = 1% и отношение собственных средств к заёмным = 11,1%

Аналогичные показатели для банка Б: ROE = 8,3%, ROA 1,2% и отношение собственных средств к заёмным 16,4%

На этом примере мы видим, что ROE у банка А выше, но это обеспечивается за счёт большей загруженности банка: доля собственных средств ниже и ROA ниже. Поэтому совокупность ROA и достаточности капитала дают более полную картину. В идеале банк должен максимизировать ROE и хранить баланс в достаточности капитала: достаточно низко, чтобы не упускать возможность дополнительного заработка, но достаточно высоко, чтобы при увеличении вероятности дефолта банк мог сохранить стабильность.

Где можно найти эти показатели? Обычно они указываются в презентации, но расчёт не очень сложный, формулу мы уже указали.

Отношение операционных расходов к операционным доходам

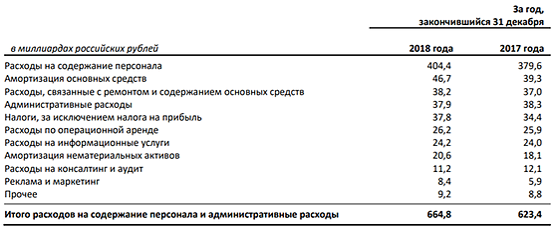

Второй важный показатель, на который смотрят при оценке эффективности банка – отношение операционных расходов к операционным доходам. Как понятно из названия, расчёт достаточно прост: операционные расходы делятся на операционные доходы. Чем ниже показатель – тем лучше.

Что из себя представляют операционные расходы? Давайте посмотрим!

Основная статья операционных расходов – расходы на содержание персонала (да-да, даже у Тинькоффа). Поэтому эффективное управление персоналом даёт наибольший эффект.

Что влияет на эффективность банка?

Есть несколько основных факторов, влияющих на эффективность банка. Вот основные из них, которые можно усмотреть в отчётности:

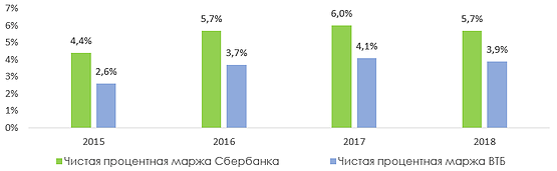

- Величина чистой процентной маржи

- Качество активов

- Эффективность управления операционными расходами

- Эффективность управления финансовым рычагом

Рассмотрим каждую из них в сравнении двух относительно похожих банков: Сбербанк и ВТБ.

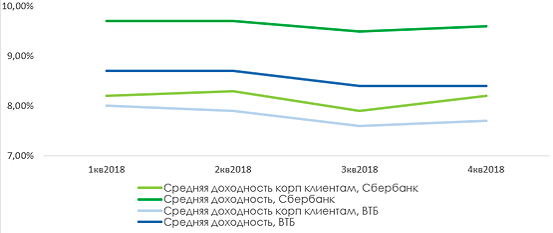

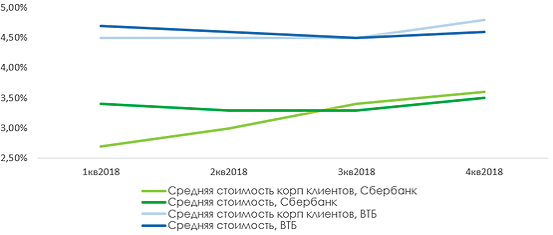

Разбираясь более подробно, можно увидеть, что средняя доходность у Сбербанка больше в первую очередь за счёт лидерства в доходности по корпоративным клиентам, которые занимают большую часть кредитного портфеля

Средняя стоимость клиентов у Сбербанка ниже, чем у ВТБ. Это лидерство также обеспечивается за счёт корпоративных клиентов.

Мы видим, что низкая процентная маржа – результат неэффективной работы с корпоративными клиентами.

Качество активов

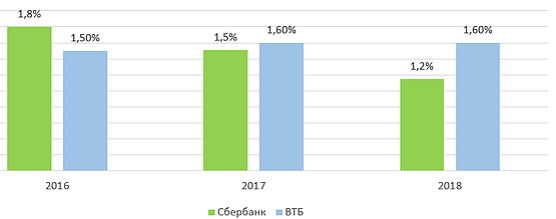

Качество активов, как мы выяснили в прошлой части серии, определяется метрикой Cost of Risk. Посмотрим, как тут обстоят дела у двух банков.

У Сбербанка последние 2 года тут ситуация тоже лучше, чем у ВТБ. Что это значит? Сбербанк списывает меньшее количество по кредитам в резерв. Значит его кредиты – надёжнее. Это повышает чистую прибыль, а потому и эффективность банка.

Эффективность управления операционными расходами

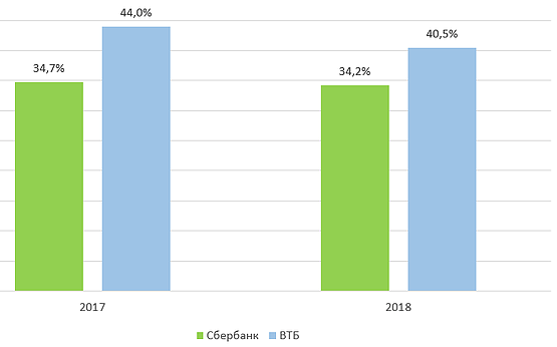

Как многие знают, Герман Греф - большой любитель технологий, потому грамотное их использование в особом приоритете для Сбербанка. Это помогает сократить издержки за счёт снижения издержек на персонал.

Это проявляется в отношении операционных расходов к операционным доходам.

Тут снова Сбербанк опережает ВТБ.

Финансовый рычаг

По уровню финансовой нагрузки ВТБ существенно выше

Итог

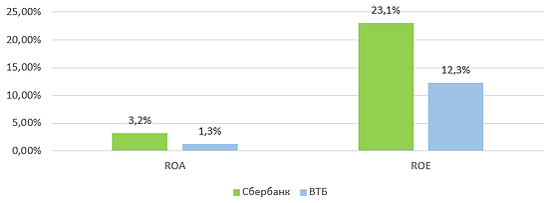

Как это влияет на эффективность банков? Как вы могли догадаться, эффективность Сбербанка выше.

На этом всё на сегодня. Мы разобрались, как понять, насколько банк эффективен. Следующий выпуск будет более визионерским: посмотрим на то, какие перспективы есть у банкинга в долгосрочной перспективе.