Пролог

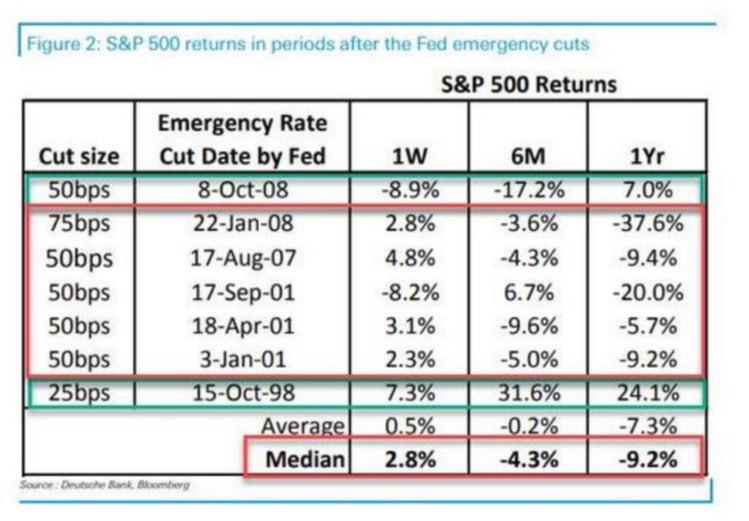

На днях ФРС удивила нас быстро снизив ставки. По классике и по учебнику это стимулирующий шаг: кредиты для компаний и населения станут ощутимо дешевле, снижается курс доллара к мировым валютам (что стимулирует экспорт из США), на рынке акций это однозначный позитив. Более того, даже по статистике в 82% случаев после экстренных снижений ставок от ФРС американский рынок акций рос на горизонте 1 месяц… но вот на горизонте в 2 месяца он рос уже только в 42% этих же случаев. Вот как это показывает Deutsche Bank:

Таким образом, сейчас мы видим некоторый оптимизм и рост фондовых индексов с минимумов, но он может быстро оборваться. Кроме того, по моим наблюдениям (и не только моим) последствия второго порядка для мира и финансовых рынков могут быть уже не так однозначны, о чем я хотел бы поделиться мнением в этой статье.

Новый расклад в доходностях

Снижение ставок вносит существенное отличие в выбор долгосрочных долларовых инвесторов между классами активов, поскольку при новых ставках доходность Treasuries достигает 1.0-1.2%, а доходность акций = 2-4% в долларах. При инфляции 1.5-2% в долларах это значит, что в гособлигациях инвестор проедает свои вложения, а в корпоративных — получает доходность 2.0-2.7%, что лишь немногим выше инфляции.

На это дал в своем ежегодном письме ценный отзыв Уоррен Баффет (это было ещё до снижения ставок). Дедушка из Омахи написал:

- Мы в Berkshire владеем акциями, а не облигациями потому что наши компании дают нам 2-4% дохода дивидендами, а часть своих прибылей ещё и реинвестируют, что вкупе с инфляцией дает нам эффект сложного процента — т.е. если мы получили в этом году $100 дивидендов, то дальше эта сумма будет расти и на инфляцию и за счет расширения бизнесов наших фаворитов

- Бонды же с доходностью 1.5% за 30 лет выглядят совсем непривлекательно, если не сказать что они очевидно переоценены

- Полную версию опуса Баффета вы можете прочитать здесь

Это говорит нам о том, что для любого инвестора (а не спекулянта) активами выбора становятся вероятнее всего золото и акции — только они способны принести реальный доход, и среди разных рынков инвестору выгоднее выбирать те, где продолжается рост экономик — т.е. либо США где ещё как-то растет ВВП, либо Азию и Африку, Восточную Европу.

Как справедливо отмечает Bridgewater, в США есть высокий риск того, что будут повышены налоги, так что пассивные вложения в рынок США хорошо бы диверсифицировать вложениями в ETF на Китай — систему во многом изолированную от ФРС.

В самое ближайшее время это также может сработать: пока мы наблюдаем, что Китай начал оправляться от вируса, а Европа и США под риском, интересно выглядят вложения в ETF FXCN. В отличие от рынка РФ он не завязан на нефть, по которой пока мы наблюдаем сложности с решением ОПЕК. Китайское правительство вводит массу мер поддержки, заливает рынок ликвидностью, а китайский юань пошел укрепляться к доллару на фоне снижения ставок от ФРС (ослабление доллара). Посмотрите как ведет себя китайский индекс — он растет и может пробить диапазон вверх, т.к. вылечивание от вируса — это событие (>55% заболевших выздоровело, а новые заражения 100-150 в день, а не 4000 как было):

Валютные войны и дефляция

Теперь давайте переместимся в другую часть планеты — это Япония и Европа. Для этих экономик снижение ставок ФРС это толкание плечами:

- Япония. Это экспортная страна, экономика которой сильно завязана на Китай и ещё до всех проблем с вирусом в январе 2020 показала PMI промышленности и услуг ниже 50, т.е. экономика сокращалась. До этого было снижение ВВП на 1.7% г/г за 4 кв 2019. Такой расклад сил говорит нам о том, что в экономике Японии в ближайшие месяцы мы ждем рецессию: экономическая активность продолжит снижаться, а цены вероятно пойдут ещё ниже. Это подтверждает глава ЦБ Японии Курода

- Европа. Здесь в PMI за февраль все улучшение бизнес-климата сводилось к тому, что евро был рекордно дешевым к доллару, и производители этому радовались, при этом PMI был ниже 50, так что замедление экономики продолжалось. На фоне коронавируса экономическая активность упадет ещё (например в Германии туризм из Китая = 2% ВВП в год, а поставки в Китай из Германии — это в основном инвестиционные товары- станки и оборудование, автомобили). Так что падение активности на фоне укрепления евро будет ещё более сильным. Добавлю к этому сокращение производства на Airbus, объявленное на днях: если в США Boeing задевает 0.25% ВВП, то в Европе Airbus не меньше…

- Помимо вышесказанного, отметим что оба региона сейчас в топе по заболевшим коронавирусом и в них высокая доля людей старшего поколения, которые к вирусу наиболее уязвимы. Также обе региона характеризуются тем, что у них много зомби-компаний перегруженных долгами, у которых начнутся проблемы и банков, по которым есть вопросы — в условиях 0% ставок они не зарабатывают, так что любые дефолты заемщиков утащат прибыли банков в сильный минус, и им придется продавать вложения в США чтобы поправить ситуацию с ликвидностью

Получается, что в обеих регионах будет падать спрос и производственная активность, что меняет расклад на рынках облигаций:

- в Японии почти сложилась ситуация 0% процентных ставок и 0% инфляции (это круче чем в США и Европе, а с учетом эффект укрепления иены инвесторы в долларах вообще могут зарабатывать в японских активах). Японская иена в последний месяц сильно укрепилась

- в Европе при 1% и падающей инфляции есть страны чьи гособлигации дают 0.6-1.0% дохода, т.е. реальную доходность -0.4%..0%

- при этом в США доходности стали 0.9%-1.0% при инфляции 1.5-2% и снижающемся долларе, т.е. ставки более отрицательные. Со снижением доллара на 2% к мировым валютам в США может вырасти инфляция, т.к. США крупный импортер, плюс из-за остановок производства могут быть даже подскоки цен на дефиците определенных товаров в марте

Это создает достаточно негативный расклад с точки зрения рынков капитала:

- получается, что международным инвесторам выгодно фиксировать прибыль в американских облигациях и либо перекладываться в корпоративный сегмент где доходности выше, либо уходить на рынок акций, либо возвращать свои деньги в евро и иену: оставаясь в treasuries, инвесторы рискуют потерять 1-3% на новом ослаблении доллара, а потенциал заработка за счет понижения ставок от ФРС как будто бы выжат.

- новое ослабление доллара = новое раскручиваение спирали: меньше спрос из США, выше инфляция в США, инвесторы из Европы и Японии получают убыток по вложениям в США на размер снижения доллара и склонны снова резать позиции

Также стоит принять во внимание то, что ФРС снизила ставки на период борьбы с вирусом. Если вирус будет побежден, Пауэллу придется либо поднять вопрос о повышении ставок обратно, либо признать что за время борьбы ситуация снова ухудшилась, на что рынки отреагируют негативом.

Как вы видите, шаг Пауэлла несет в себе много рисков на будущие пару месяцев, и неудивительно почему рынки могут резко развернуться. Также нам нужно быть готовыми к тому, что евро укрепится к доллару в течение года до 1.15-1.20, что будет означать USD/RUB=66 и EUR/RUB=78 до конца 2020 на фоне слабой нефти, а возможно и прямо сейчас если нефть упадет. Посмотрим на график евро:

Риски для рынков и возможная тактика

Первый риск — для рынка РФ:

- Мы видим, как наш рынок не отскакивает, т.к. нефть дешёвая и по ОПЕК нет ясности. Новак уехал с заседания

- Если рынку не понравится решение ОПЕК, нефть упадет ещё значительно и это утянет акции РФ на новый минимум

Второй риск — это облигации в США, инфляция:

- Сбои в цепях поставок на фоне слабой активности в Китае — вероятны, что обычно приносит с собой рост цен на базовые товары и скачок инфляции. В США это наложится на ослабление доллара

- Скачок инфляции на таких низких доходностях создает высокий риск распродаж на рынках облигаций, и они там уже прошли (раунд 1, скажем так) — спреды BBB-облигаций выросли резко, т.к. многие эмитенты могут столкнуться с проблемами по бизнесу...

- Спираль: когда европейцы и японцы продают облигации, они выводят их домой, что дальше роняет доллар, укрепляет их валюты и создает проблемы в Японии и в Европе как в экономиках… Также это убытки для инвесторов за счет курсовых разниц…

Есть также сведения о том, что на недавней панике на рынке акций хедж-фонды наращивали позиции, так что после недавнего роста они воспользуются подскоком S&P чтобы все сдать. Формальным поводом может стать то, что по вирусу все плохо — в США уже 11 смертей, что по моим прикидкам дает оценку заболевших 350-400 человек… но официально по статистике зараженых в США только 90…

Соответственно, я думаю сейчас велик риск нового витка распродаж и загоняния ФРС в ещё одно снижение % ставок…. Звучит страшно, но расклад реальный. Защитными активами в такой ситуации выступят евро. золото, иена