Что делать инвесторам, если российские банки и компании отключат от SWIFT?

По сообщениям СМИ, подсанкционные компании и банки будут отключены от SWIFT в ближайшее время, так как ключевые западные страны — Великобритания, Германия, Франция и США — уже согласились, что готовы пойти на отключение подсанкционных компаний от SWIFT.

Речь идет о том, что не все компании отключат от SWIFT:

- Во-первых, не отключат банки, через которые идут расчеты за нефтегаз. И мы предполагаем, что СБЕР также не отключат, т.к. через него Роснефть, ЛУКОЙЛ и другие не смогут работать с Западом.

- Во-вторых, не всем банкам SWIFT очень нужен. К примеру, если они не работают с внешнеэкономической деятельностью, то им не критичны переводы денег за рубеж.

Подсанкционные компании — это компании, включенные в SDN лист («черный список» США). Сейчас из банков туда входит ВТБ. При этом важно, что если санкции введут к гражданским лицам (например, Усманову или Мордашову), то они не распространяются автоматически на его активы (соотв. MAIL.RU или Северсталь и Утконос).

В части денежных переводов у России есть решение: для внутренних переводов созданы карта Мир и НСПК. При этом VISA и MASTERCARD обязали работать через НСПК в России, поэтому эти системы будут работать как обычно, несмотря на отключение от SWIFT.

Для внешних переводов, вероятно, будут использоваться расчеты в других валютах, также могут использоваться страны-посредники при платежах (например, Сбербанк может использовать корсчета в азиатских банках, если нет прямой возможности заплатить банку в Европу или США). От российского экспорта сырья значительно зависит мировая экономика, и отключение от SWIFT не приведет к полной заморозке внешней торговли. В случае отключения от SWIFT мы по своим портфелям никаких новых действий не планируем совершать.

Что с активами россиян за рубежом?

Своим клиентам, которые сейчас находятся за границей, ВТБ рекомендовал снять наличные с карты. Вероятно, разумным было бы так поступить, если Вы клиент любого из подсанкционных банков.

Что будет с держателями иностранных акций через СПБ биржу?

Вчера (26.02.22) мы получили информацию, что ЕС запретил продажу и покупку в интересах российских клиентов — как физических, так и юридических лиц — финансовых инструментов, номинированных в евро. Мы ожидаем, что США может пойти на такой же шаг, поэтому в понедельник утром распродадим полностью наши портфели на СПб Бирже и выйдем в долларовый кэш. Сами деньги выводить с брокерских счетов не будем. Как ситуации успокоится/прояснится — мы вернемся в позиции.

Ссылка на источник: https://www.rbc.ru/economics/26/02/2022/621969219a7947e9e21ac88f

С точки зрения акций, размещенных на СПб, мы понимаем, что сейчас это обычная собственность. Инвесторам, чей брокер ВТБ, Открытие, Совкомбанк, ПСБ, Новикомбанк сейчас доступна только продажа бумаг. Аналогично для клиентов западных брокеров (IB и других): все, что вы можете сделать — это держать акции или продать, покупать нельзя.

Банк расчетов СПб Биржи (Бест Эффортс Банк) не находится под санкциями и в публично озвученных санкционных списках не фигурирует. 99% оборотов на СПб Бирже формируется физическими лицами, сама СПб Биржа — это частная компания с диверсифицированной структурой акционеров, больших долей нет у государства или олигархов (до IPO, согласно Проспекту: ВТБ 9,5%, Совкомбанк 8,8%). Цель санкций Запада — ударить по элитам и госструктурам, а удар по СПб Бирже это в первую очередь удар по физикам.

Менять ли рубли на доллары?

Вероятно, из-за заморозки активов ЦБ, уже в понедельник утром торги откроются по более высокому курсу доллара (90Р и более), т.к. ЦБ не сможет проводить обширные валютные интервенции.

На наш взгляд наиболее вероятно, что в новых условиях сначала ЦБ РФ позволит курсу переставиться на уровень 90-95Р, а потом построит свои интервенции таким образом, чтобы не дать валюте выйти за уровень 100 рублей за доллар. Напомним, в день обороты на валютной секции составляют около $10 млрд., а резервы ЦБ РФ, даже после ареста 55%, активов равны, порядка, $280 млрд.

В результате купить по низкому курсу все равно уже невозможно, а покупать доллары после обвала курса рубля — это конкретная ставка на более сильное обесценение рубля. Мы такую ставку делать не планируем, потому что в текущий момент у нас нет аргументов, почему рубль должен дальше ослабевать. Если хотите диверсификации, то сейчас разумно 50% портфеля держать в российском рынке, 50% в долларах.

Важно, что с отключением банков от SWIFT на 1-2 месяца сильно пострадает разного рода импорт, и Россия будет получать доходы от нефти в валюте, но не будет нести расходы на широкий спектр импорта. Такая же ситуация была в COVID, когда на нефти за $25 все ждали коллапса рубля, а он наоборот укрепился до 75Р за доллар.

Снимать ли наличку с вкладов?

Мы не можем гарантировать, что вклады не заморозят. В Госдуме рассматривался такой сценарий. При этом такое действие привело бы к значительным волнениям внутри страны, а в напряженной геополитической ситуации это недопустимые риски.

Поэтому логика говорит за то, что вклады не должны быть заморожены, и, наоборот, политическое руководство России будет стремиться сплотить народ, помочь в обеспечении жизненно важных и базовых потребностей.

По валютным вкладам в России

Пока что банки говорят, что ликвидности достаточно. Однако если заморожены активы Банка России, то, следовательно, ЦБ не сможет обеспечить банки именно в части долларовой и евровой ликвидности. Вероятно, доллары и евро могут закончиться у банков, и обналичить вклад будет затруднительно.

Из источников в ВТБ мы знаем, что этот банк хорошо подготовился: после событий 2014-2015 самолетами завозил наличку в хранилища банка.

По активам в евро

ЕС запретил продажу и покупку в интересах российских клиентов — как физических, так и юридических лиц — финансовых инструментов, номинированных в евро. Европейским депозитариям запрещено оказывать любые услуги российским гражданам и организациям по продаже ценных бумаг, выпущенных после 12 апреля 2022 года.

Если у вас есть активы в евро, разумно от них избавиться и вернуть деньги в Россию.

Менять ли брокера, если у меня ВТБ, Открытие, Совкомбанк или Сбер?

Открытие 24 февраля перевели бумаги, торгуемые на лондонской и американской биржах, из зарубежного депозитария в российский НРД (национальный расчетный депозитарий). Брокеры будут работать над выходом из ситуации. Мы считаем, что возможное решение — продать позиции в иностранных бумагах, снять деньги и открыть счет у брокеров, которые не находятся под санкциями.

Что будет с владельцами АДР и ГДР?

TCS Group, VK и En+ Group с листингом на Лондонской фондовой бирже и HeadHunter, Яндекс, Qiwi и Ozon недоступны к торговле в подсанкционных брокерах.

ВТБ и Открытие брокер в ответ на запрос Forbes сообщили, что работают над восстановлением операций с иностранными бумагами.

Вышеперечисленные депозитарные расписки могут испытывать в ближайшие дни дополнительное давление из-за вынужденных распродаж инвесторов-нерезидентов, поскольку в текущей ситуации возможен делистинг с зарубежных бирж с переносом листинга в Россию. На наш взгляд, данные расписки массово распродадут в Лондоне и Нью-Йорке, но в России не будет такого же обвала, т.к. арбитражная стратегия (= покупать в Лондоне и шортить в Москве) сейчас невозможна по политическим причинам.

Что будет, если заморозят резервы ЦБ?

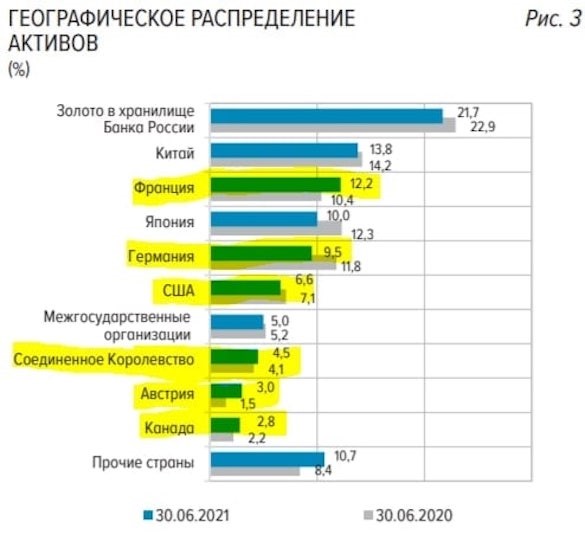

Около 55% активов ЦБ РФ, вероятно, будут заморожены, т.к. они находятся в «недружественных» странах. Оставшиеся активы ЦБ: Золото, активы в Китае и других странах. В результате у нашего ЦБ существенно снижается возможность поддерживать стабильность курса рубля, и рубль уже в понедельник может обесцениться до 90-95 руб./доллар.

Возможные санкции от Запада, которые не озвучены

Впереди третий пакет санкций, которые, по обещаниям Запада, будут самыми жесткими. Наш список акций, которые находятся под угрозой «кейса Русала», актуален, и мы считаем, что лучше их продать. Инвестидеи по ним будут закрыты:

1. Лукойл

2. Фосагро

3. НЛМК

4. Северсталь

5. ММК

6. Распадская

В этот список мы не включили РУСАЛ, ГМК Норникель, Полюс, Полиметалл, потому что первые две компании занимают слишком большую долю своего рынка и их не заменить. Иными словами, при отключении РУСАЛа и ГМК начинается неконтролируемый взлет цен на сырье; а вторые две компании продают золото Центробанку РФ, то есть нельзя забрать их выручку.

ЦБ РФ логично покупать золото и дальше — это один из немногих способов поддерживать ЗВР (приток налогов от дорогих ресурсов сейчас создает колоссальный темп накопления новых ЗВР, даже с учетом ареста 55% от текущих запасов).

Контрсанкции

Также, впереди контрсанкции от России. Сейчас Дмитрий Медведев и ряд других политиков заявили, что могут быть введены санкции к иностранным инвесторам в российские акции. Например, заморозка дивидендов для бенефициаров из «недружественных стран» до момента снятия финансовых санкций с России. Это приведет к тому, что многие инвесторы из ЕС и США ещё быстрее ликвидируют все вложения в Россию.

Поскольку на Мосбирже пока нельзя шортить ценные бумаги (деривативы можно), то, как только российские инвесторы (на панике и маржин-коллах) и иностранные (на реальном выходе из активов) завершат продажи, продавцов не останется:

- По нашей информации профессиональные участники не готовы продавать (окупаемость многих акций из их прибыли сейчас составляет от 2,5 до 4 лет). Следовательно, они готовы смотреть прагматично, и как владельцы бизнеса понимают, что активы очень дёшевы и смысла от них избавляться нет.

- Наши наблюдения за рынком говорят за то, что ЦБ РФ в четверг уже проводил скупку ключевых акций.

Системный риск — РФ

Мы не считаем, что российский рынок акций прекратит существование. Более того, сейчас важно понимать, что из-за перебоев с поставками многих вещей, необходимостью возить все через третьи страны (помните белорусских кальмаров?), ростом курса валют и так далее сильно вырастут цены, а некоторые товары станут дефицитными, и это приведет к временно высокой инфляции.

Наличные деньги в этом году могут потерять порядка 20% реальной стоимости, а прибыль экспортных компаний вырасти на 30-50%, и прошлые эпизоды девальвации показывают, что именно акции экспортеров являются защитой вложений:

- По итогам 2014-2015 года акции Полюс и Полиметалл прибавили свыше 100%, а за 4 года рост составил суммарно 400%.

- Аналогично выросли акции ГМК Норникеля, Распадской и других экспортно-ориентированных бизнесов.

Фактически, бегство в кэш обесценило покупательскую способность людей, а владение акциями сохранило стоимость, т.к. это доля в бизнесе. Эта доля также не конфискуется при заморозке депозитов или принудительной конвертации долларов в рубли.

В ближайшие 3-6 мес. западные деньги уйдут из РФ, многие компании могут отменить дивиденд и вместо этого те же средства направить на выкуп своих акций у зарубежных акционеров и делистинг из Лондона и Нью-Йорка.

Деньги из российских брокерских счетов выводить не планируем, т.к. российские акции лежат в российском депозитарии, и это обычные юрлица в нашей стране. Мы, как граждане нашей страны, будем владеть акциями российских компаний.

Системный риск — США

За СПб Биржу мы волнуемся больше, и решили продать американские портфели. По сути, мы в 2022 году на падающем рынке заработали прибыль в США на стратегии #Henry_Ford в размере 8%, и ничего не потеряем, если продадим все акции и побудем в кэше 3-4 недели, пока проясняется ситуация.

Дальше, когда прояснится судьба СПб Биржи, мы возобновим инвестиционный процесс.