TOP OF MIND

Рынки корректируются от максимумов на сообщениях о том, что торговая сделка ещё не до конца согласована. Это ставит инвесторов в неоднозначную ситуацию, но мы продолжаем верить в то, что США и Китай до Нового Года по ней продвинутся: эскалация была бы губительна с точки зрения макро последствий.

- Беспорядки в Гонконге обвалили фондовые индексы Китая на 2%. Это было несколько неожиданно, но пока воспринимается как buy opportunity

- Нефть продолжает смотреть вверх. Техническая картинка, да и IPO Aramco + заседание ОПЕК + начало эскалации в Сирии и Иране (сбитый в пятницу дрон) + вероятная торговая сделка — все это сулит потенциал роста черному золоту. Мы понимаем, что коррекции возможны, но все же многие факторы говорят о том, что цена может дойти до $65-67 по BRENT к декабрю.

- Облигации США: распродажи подходят к концу? Текущий risk on на фоне улучшения макропоказателей, стимулов на уровне государств, торговых улучшений выглядит неустойчивым, и на этом фоне неясно сколько продлится рост доходностей Treasuries. С точки зрения теханализа похоже, что доходности должны дойти до 2.0%.

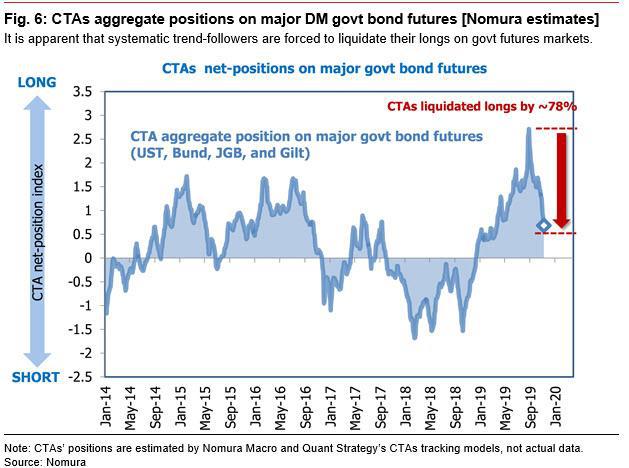

- Анализ действий моментум-макро стратегий CTA от Nomura говорит о том, что эти хедж-фонды уже на 80% ликвидировали свои позиции в Treasuries (Nomura / source: zerohedge.com):

- … а фундаментальный анализ показывает, что 21 ноября конец волны размещений Treasuries от Минфина США, что должно ослабить давление на рынок. В декабре пройдет заседание ФРС, на котором регулятор должен подтвердить что завершил временно снижение ставок, что может повлиять на ожидания игроков, и поставить точку в росте доходностей.

- Думается, именно поведение рынка облигаций подскажет нам настрой крупных инвесторов, так что мы продолжим пристально следить за этим рынком. Пики доходностей, вероятно, укажут на коррекции рынков рисковых активов и дно в золоте

РЫНОК АКЦИЙ РФ

Рынок акций РФ корректируется, но без признаков обвала, что потенциально сулит новый максимум, особенно при реализации сценария с ростом цен на нефть. Пока говорить о направлении рано, можно сконцентрироваться на спекуляциях:

- Мы видим спрос на локальные vlue истории вроде Мосбиржи или Детского Мира: эти истории на фоне 6.5%-7% доходнсоти в ОФЗ выглядят хорошей альтернативой

- Корпоративные кейсы (ТМК сделка, обсуждение новой дивполитики ЛСР

- Переоценка Роснефти, Аэрофлота, Татнефти — momentum и отчетность задают тон, плюс все эти компании сулят неплохие дивиденды в ближайшие 12 ме. Риск колебаний нефти можно застраховать, купив Аэрофлот в паре с одной из этих нефтяных компаний

Также уместно формировать лонги в золотодобывающей отрасли при условии, что сценарий роста доходностей Treasuries выше 2.0% на 2020 год вы не рассматриваете как базовый.

СЫРЬЕ И ВАЛЮТА

Индекс доллара продолжает укрепляться, что оказывает давление на валюты развивающихся стран, в том числе и на рубль, который незначительно ослаб по итогам недели. Основные налоги будут уплачены на следующей неделе, поэтому можно ожидать некоторого ослабления рубля на грядущей неделе на фоне роста рублевой денежной массы из-за активности бюджетных расходов.

Золото корректируется вверх, но остается под давлением на фоне risk on и роста доходностей Treasuries до 1.945%. Мы полагаем, что в отсутствие негативных сюрпризов оно может проторговаться ещё чуть ниже, а рынки commodities, напротив, показать рост на укреплении юаня к доллару.

РЫНОК ОБЛИГАЦИЙ РФ

Индекс рублёвых ОФЗ RGBI в пятницу незначительно снизился на фоне перепетий с торговой сделкой, тем более, некоторые нерезиденты решили зафиксировать прибыль в преддверии длинных выходных (сегодня в США выходной день - День Ветеранов).

Рынок корпоративных облигаций менее чувствителен к поведению нерезидентов, поэтому, там продолжается рост, локальные участники ощущают большой объём свободной рублевой ликвидности и готовы в больших объёмах покупать облигации 1-2 эшелона, но на дюрации более 5 лет спрос крайне осторожный.

Удачи!