Top of mind

- Главный вопрос сейчас на повестке — это как будут открываться экономики. С Ухане карантин длился 77 дней и наверное, например, в Нью Йорке наверное был бы оправдан подобный срок. В то же время, во Франции и Италии сейчас речь о 55 днях (до мая) и этот срок также могут продлить на пару недель. Соответственно в США social distancing начался 15 марта, так что разумно ожидать что там ограничения будут продлены далее, хотя бы до 15 мая (60 дней). В Индии карантин продлили до 4 мая и вероятно могут продлить ещё

- Звучат разногласия: мэры кто-то за открытие экономики (иначе трещат бюджеты без налогов, бюджет -2020 во многих штатах вообще не принят, невозможно госуправление по Zoom), а кто-то не хочет брать на себя ответственность за новые смерти и потенциальную вторую волну заболеваемости. Трамп пока сторонник более раннего открытия экономики

Отложенный выход стран на работу — то что будет разочаровывать рынки вместе с предстоящим сезоном отчетности (хотя судя по всему его уже и так ждут плохим, и более интересно что покажет 2кв 2020 а не первый)

- Важный пласт проблем, который сейчас не вскрыт — это сектор коммерческой и жилой недвижимости: при большой безработице и закрытии малых бизнесов этот традиционно безопасный сектор сейчас может очень просесть (торговые центры и площади под магазины и кофейни начинают пустовать, плюс люди без работы не тянут ипотеку), создав неплатежи банкам

- При дефицитном бюджете штатов в США (падение налогов драматично = 10-30%) и падении доходов пострадают вложения в пенсионные фонды. Пенсионные фонды США контролируют около $30 трлн активов (сейчас после снижения рынков эта цифра снизилась, но все равно это примерно 50% капитализации рынка акций США, т.е. это вообще самый крупный класс инвесторов), и в этом году им придется откуда-то взять $2 трлн для выплат пенсионерам — ввиду снижения отчислений, изъятий денег вкладчиками, снижения отчислений Штатов, вполне вероятно они будут продавать часть своих портфелей и уж точно не покупать. Такой вот анти-buyback

Сырье и валюта

На рынках сырья ничего сильно не поменялось. Золото продолжает свое восхождение, и это уже начинает походить на пузырь: я понимаю, что инвесторы сейчас опасаются инфляции, но тайминг мне кажется несколько неверным: эффект от больших госрасходов в экономике в виде инфляции мы сможем увидеть, вероятно, лишь через 6-12 мес. когда экономика начнет вставать на ноги, т.к. карантин затягивается, и после него восстановление тоже не обещает быть простым.

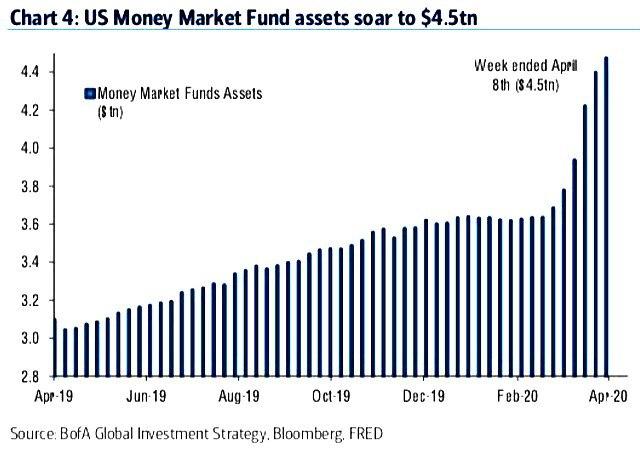

В то же время, текущий рост золота может отражать бегство из гособлигаций, которыми рынок будет буквально залит — кто-то выбирает кэш, кто-то золото, но от длинных долларовых бумаг инвесторы стремятся избавиться (на графике — объем вложений в краткосрочные облигации до 1 года):

По рынку нефти в апреле похоже будет рекордный профицит в апреле. Кроме того, как я отмечал, добровольные сокращения = игра на выживание. Саудовская Аравия например на май дала скидку $10.5 к Brent чтобы продать свою нефть в полном объеме. Так что жду в этом месяце что цены на нефть будут уязвимы и вероятно сходят вниз до $29

Рынок акций РФ

Рынок акций в последнее время стал работать четко по фундаменталу:

- фундаментально недооценные и защитные акции (золото, удобрения, генерация, сети) растут

- переоцененные (нефтегаз, металлурги) падают

- банки ходят с рынком, но судя по всему их проблему начнут копиться, т.к. эпидемия в России пошла расти темпом 15-20% в сутки и есть угроза того что Москва станет новым Нью-Йорком по коронавирусу с 100,000 заболевших. Уже не все больницы справляются

В целом рынок остается в боковике, но может быстро из него выйти и скорректироваться на 5-10% как только внешний фон перестанет быть позитивным. Нефть уже дает для этого повод. Вчера я давал комментарии по рыночной ситуации в Instagram IH — их можно пересмотреть в stories.

Российский рубль продолжает быть крепким несмотря на слабый рынок нефти, которой уже заранее заложил условия договоренностей в цены. Ждём некоторой коррекции рубля на фоне слабости экономики и снижения фищических объемов российского экспорта.

Рынок облигаций РФ

Рынок ОФЗ торговался в понедельник на низких оборотах из-за выходного дня в Европе. Сегодня активность будет выше, инвесторы ждут параметры аукциона в среду. Основной вопрос, насколько Минфин будет готов давать премию, чтобы выполнить квартальный план в 600 млрд руб (или 50+млрд/неделя). Если ведомство будет проводить агрессивную политику, то на долговом рынке произойдёт коррекция и корпоративный сегмент окажется под давлением с последующим расширением кредитных спредов

А пока корпоративные облигации восстанавливают позиции и в большинстве выпусков кредитный спред сужается от максимальных значений марта, хотя и не достиг ещё значений февраля. Судя по первичным размещениям, эмитенты готовы платить премию ко вторичному рынку и занимать в текущих условиях, но инвесторы будут внимательно относится к кредитному качеству и перспективам той или иной отрасли, чтобы требовать отдельную премию в случае роста рисков

Удачи в торгах!