Рынки в последние недели были волатильны, так что накопилось много феноменов, которые стоит разобрать. Я собрал этот пост накануне торговой недели специально чтобы собраться с мыслями и прикинуть карту местности, по которой нам с вами предстоит двигаться

Начнем с падения золота — почему оно произошло?

Оно было быстрым, и последовало за решением ФРС предоставить вплоть до 1.5 трлн долларов ликвидности на рынок через скупку гособлигаций. Соотвесттвенно, золото отыграло 2 изменения:

- До этого рынок предполагал, что 18 марта ФРС снизит ставки на 0.5-0.75% и закладывал это в цену золота, но поскольку произошла такая резкая смена, то и золото резко отреагировало. Из наблюдаемых факторов мы видим доходность по 10-летним Treasuries: она выросла с 0.45% до 0.9%, и вероятно вырастет до 1.0-1.1% где ей положено быть при ставке ФРС = 1.0-1.25%

- Вторая причина пересмотра в золоте — это изменение инфляционных ожиданий. Когда экономика США замедляется (а сейчас из-за коронвируса именно это и происходит), то тормозится рост цен и это негатив для золота / позитив для качественных облигаций

Таким образом, золото оставалось целиком и полностью в логике рынка и, скорее всего, может сходить ещё вниз, потестировав свой долгосрочный растущий тренд от 2018 года. Это случится при дальнейшем росте доходностей Treasuries выше 1.0% и будет отражать ситуацию реальных ставок (доходность treasuries 1.0% минус инфляция на 5 лет около 1.0%) около 0% в долларах (что соответствует золоту по $1400). Такой вот неожиданный ход ФРС…

- ииии…. тут вечером мы узнали, что ФРС обнулила ставки!!! что дает золоту резкий импульс вверх на $100, а затем если рынок будет закладывать в цену кризис, то будет коррекция в золоте, и возможно новый большой импульс вверх на росте инфляции (за счет сбоев поставок)

Вот как это выглядит на графике золота: есть зеленый тренд, который тестируется около $1400, а есть желтый, это уже $1250…. Но пока вряд ли мы к нему сходим. Учитывая что происходит в мире с коронавирусом, золото вновь может начать очень быстро набирать.

Сказанное имеет важное значение для оценки Полюса и Полиметалла, разумеется. Хотя обе акции при текущем золоте в рублях стоят своих денег, думаю как биржевые активы они просто не имеют шанса не отыграть это снижение в золоте, так что я думаю пробовать их реализовать и откупить дешевле

Теперь поговорим про вирус и карантины...

На днях мне удалось прочитать отличный обзор ситуации по борьбе с коронавирусом, который позволил мне зафиксировать для себя ключевые выводы:

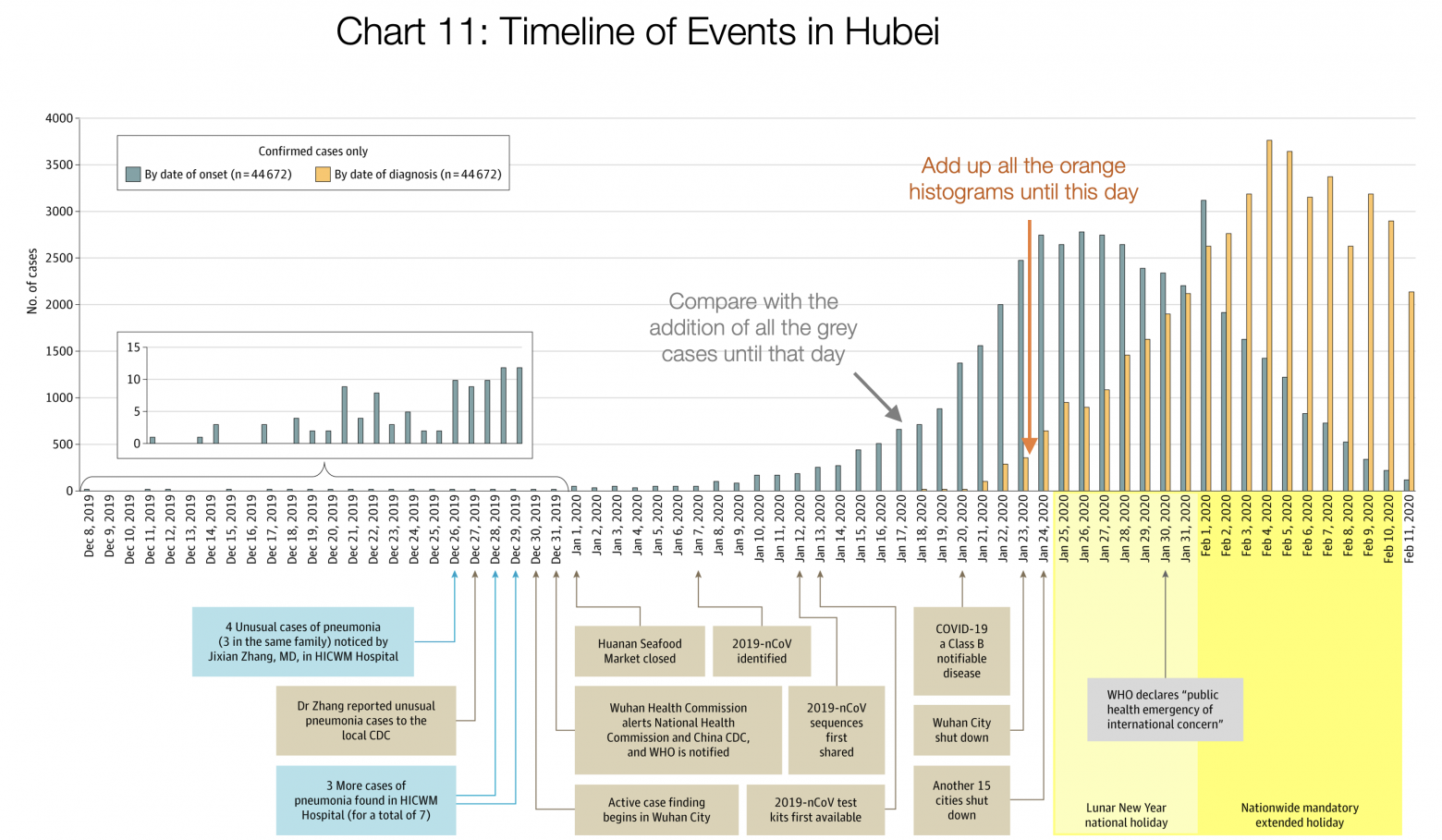

- вирус распространяется очень быстро и 1-2 дня промедления на старте = 5-10-20 тыс. разницы на пике

- в странах, где вовремя начали с ним бороться (Китай вне Уханя, Южная Корея, Япония), смертность около 0.5% и пик заболеваемости на порядок ниже, потому что хватило мощности медицинской системы

- в странах или регионах, где запоздали (Ухань, Италия), больницы перегружены, врачи болеют, люди в коридорах больниц, и смертность доходит до 4%, а пик вируса намного выше. Многим пациентам нужна искусственная вентиляция легких, а этих устройств при крупной вспышке просто не хватает, и люди умирают

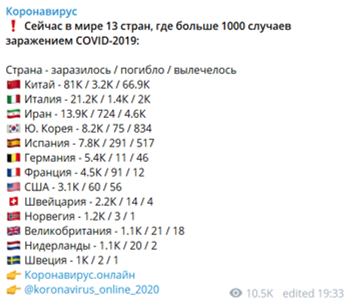

- Италия, Франция, Испания, Германия, США пока на плохой траектории и если сейчас там 3-7 тыс. (в Италии 21 тыс.), то реально больных уже в 5-10х раз больше примерно. Об этом говорит статистика стран, где эпидемия уже идет давно и можно сопоставить ко-во ранних выявленных случаев и кол-во больных в тот же день:

Таким образом, ещё 1-2 недели мы будем видеть лавинообразный рост кол-ва заболевших в развитых странах и панику. Закрываются магазины, некоторые заводы, и это все продлится 2-3 месяца. За это время будет нанесен большой финансовый ущерб, плюс общество в развитых странах усилит панику. Также стоит вспомнить страны, где с медициной и вообще санитарией не очень — например, Индия со 100 случаями. Эта страна — большой экспортер продовольствия.

Это говорит нам о том, что распродажи на финансовых рынках вряд ли окончены. Опыт стран, где распространение коронавируса уже сейчас более-менее удалось сдержать, говорит нам о том, что нужно 2-3 месяца чтобы выровнять ситуацию, но учитывая что вирус оказался в разных странах в разное время, проблемы с цепочками поставок будут по всему миру ещё несколько месяцев, что вероятно вызовет рост цен и дефициты (что поможет золоту).

Вот несколько важных наблюдений, фактов и мыслей:

- Потребители в Европе закрывают покупку нефтепродуктов с НПЗ в России (т.к. там остановка производства)

- Закрывается ритейл в Европе, есть проблемы с логистикой из-за закрытия стран

- В Индии заболело 103 человека. Их легко может оказаться например 1 млн в итоге, а эта страна крупный экспортер продовольствия

- Наверняка сейчас многие компании по всему миру заморозили инвестиции, а те компании, кто на этом должен был заработать, остались без заказов наглухо

- В России официально не эпидемии и меры борьбы пока косметические. Это может быстро измениться

В этой связи, всю глобальность вируса мы прочувствуем уже скоро

Следующие важные для нас рынки — рубль, нефть и ОФЗ

На той неделе рынок ОФЗ упал, т.к. всем иностранцам, кто был проинвестирован в Россию, падение рубля на 10% обрезало доходы за 2 года:

В итоге сейчас ОФЗ отражают в цене рост ставок на 1.5%, а участники рынка ждут решений ЦБ от 20 марта. Решение центробанка — непростое:

- С одной стороны, при нефти по $33 и возросшем долларе, логично повышать ставки чтобы повышать привлекательность нацвалюты. Очевидно, что скачок доллара = рост инфляции по импортным категориям товаров. ДОМ.РФ уже повышает ставки оипотеки

- С другой стороны, это ставит под удар план нацпроектов и подрывает работу по снижению ставок в экономике. Если их повысить, то экономический рост будет показать сложно

Мне кажется, что ЦБ либо уровняет ставку с рынком до 7.5%, либо вообще ее не повысит, подавая рынку сигнал что он зря перепугался, а бюджет начнут срочно раскассировать. Но в свете ситуации с нефтью и коронавирусом это может обернуться потом необходимостью повышать ставку сразу и резко, до 12-14%. Последствия этого мы уже видели в 2014.

Что же касается рубля, то из-за низких цен на нефть, в долларе есть мощный продавец — это ФНБ: фонд обязан продавать валюту в такие времена, чтобы балансировать цены на нефть ниже $42 для бюджета. Соответственно, рубль может быть устойчив по 72-75 к доллару в отсутствие паник, но стоит фондовому рынку паникануть, как достаточно крупный объем денег нерезидентов обрушит нашу валюту: целых 3 года иностранцы наливали деньги в акции и облигации РФ, и их выход на обвале валюты (с кошмарными для них убытками) — это стадо бизонов, которое сметет все на своем пути.

- Рубль укрепляется к доллару в моменте на новости о ФРС

- Рынок нефти затоварен: в РФ уже проблемы со сбытом нефти и нефтепродуктов, а спрос на нефть сейчас упадет из-за блокады авиаперевозок в мире

Поскольку рынки глобальны, и сейчас у европейцев и американцев рынки под большой угрозой, то я вижу высокие риски распродаж и неконтролируемого взлета доллара в следующий месяц-два. В ОФЗ более 30% — иностранцы, и они понимают, что оказаться в глобальной рецессии в рубле для них — это как сидеть с акциями Мсоэнерго на 500 млн руб. и пытаться их продать по рынку в день падения Мосбиржи

Теперь пару слов про скоростные рынки

И на десерт — почему все упало на 30% за неделю и будет ли такое снова? Почему Vix = 58 повторил результат 2008 года, хотя мы ещё не в рецессии? Стоит отметить, что с 2008 года сильно набирает темп индексное инвестирование, а также ещё вырос объем алгостратегий, плюс плечо (в мире с низкими доходностями облигаций инвесторы брали плечи чтобы повысить доходность).

В итоге рынки падают очень быстро, и будут падать ещё быстрее если это продолжится. Смотрите сами:

- Сейчас триллионы долларов вложены в акции через ETF. Когда продают ETF, не глядя продается сразу куча бумаг по рынку. Но не все акции ликвидны: например из топ-2000 акций США только 500 торгуются на $5 млн в день, а есть и те что на $1 млн. При распродажах ликвидности не хватит на объем желающих выйти

- Много роботов. Их действия завязаны на такую математику, как волатильность (чем быстрее падают или растут активы, тем быстрее надо в них сокращать позиции, чтобы риск не подскакивал) и тренд (они ищут тренды, и если тренд развился, они часто встают по нему) — в итоге падения становятся жесткими

Так что я склонен считать, что движения на 5-7% и «планки» в S&P это новая реальность, и новый стресс на рынках будет создавать такие же мощные движения.

Я написал все что выше к 00:10, а в 00:15 вышла новость про ФРС :)

Новость:

• 16-Mar-2020 00:00:00 - FED CUTS INTEREST RATES TO NEAR ZERO IN RESPONSE TO CORONAVIRUS CRISIS, RISKS TO ECONOMIC OUTLOOK

• 16-Mar-2020 00:00:00 - FED SAYS EXPECTS TARGET INTEREST RATE WILL REMAIN IN RANGE OF 0 AND 0.25% UNTIL ECONOMY HAS "WEATHERED RECENT EVENTS" AND IS ON TRACK TO MEET INFLATION AND EMPLOYMENT GOALS

• 16-Mar-2020 00:00:00 - FED SAYS CRISIS HAS "HARMED COMMUNITIES AND DISRUPTED ECONOMIC ACTIVITY" IN U.S. AND OTHER COUNTRIES, WILL WEIGH ON ACTIVITY IN THE NEAR TERM

• 16-Mar-2020 00:00:00 - FED SAYS WILL USE "FULL RANGE OF TOOLS" TO SUPPORT ECONOMY, WILL EXPAND HOLDINGS OF TREASURY SECURITIES BY $500 BLN AND MORTGAGE BACKED SECURITIES BY $200 BLN IN COMING MONTHS

• 16-Mar-2020 00:00:00 - VOTE ON POLICY ACTION WAS 9 TO 1, WITH CLEVELAND FED PRESIDENT LORETTA MESTER PREFERRING A SMALLER INTEREST RATE CUT

Их действия показывают, что масштаб проблем глобальный, и многие из рисков, о которых я выше написал, более чем реальны. В этой связи, я планирую выйти в кэш. Рынки могут в моменте позитивно отреагировать на действия регулятора, но то что он пошел в all-in (ва-банк), говорит о том что дела плохи.

Несколько идей по активам в этой связи:

- лонг золота от $1400-1500 (в зависимости от обстоятельств)

- иена может укрепиться к доллару до 95 (с текущих 106.6)

- вероятна глобальная раздача на рынках акций со временем, обвал рубля

Будьте готовы к потрясениям. Если встанут автозаводы в Европе, упадет спрос на палладий и другие промышленные металлы, и ГМК Норникель под большим риском.

YOURS,

SP