Друзья, добрый день!

Многие из нас вкладывают часть средств в ОФЗ, как в безрисковый актив и альтернативу банковскому вкладу. При этом на рынке бывают периоды, когда облигации падают в цене из-за разных событий. В сегодняшней небольшой статье мы хотим рассказать вам про инструмент, с помощью которого можно:

- защититься от коррекции в ОФЗ, если они есть у вас в портфеле

- заработать на падении цен ОФЗ, если вы в них не инвестируете

ЧТО ЖЕ ЭТО ТАКОЕ

Речь идет об OVH1 – это фьючерс на 10-15 летние ОФЗ, который можно шортить.

ПАРУ СЛОВ О ТОМ, ПОЧЕМУ В ОФЗ БЫВАЮТ ПРОСАДКИ ЦЕН

При росте рисков на рынке происходит рост доходности ОФЗ и одновременно падают цены. Все риски можно разделить на:

- рыночные (геополитика, санкции, дефолты)

- процентные (рост инфляции, отрицательные реальные ставки, повышение ключевой ставки)

В условиях нарастания рисков, инвесторы предпочитают продавать рисковые активы и перекладываться в более консервативные. Поскольку Россия относится к Emerging Markets (EM – развивающиеся рынки), то российские активы на глобальной арене считаются рискованными. В том числе, это касается наших ОФЗ. Хотя для нас, как для граждан РФ, госбумаги являются безрисковым бенчмарком, для иностранных инвесторов – это рисковый актив. Нерезиденты являются одними из ключевых держателей ОФЗ – их доля на 01.12.20 составила 23,7%. На этих продажах происходит коррекция в госбумагах. Но на этом также можно зарабатывать.

Сейчас наиболее сильное влияние на котировки ОФЗ оказывает санкционный риск и происходит отток капитала. Больнее всего приходится длинным бумагам, т.к. они имеют высокую волатильность из-за долгого срока обращения (высокий рыночный риск). Так 10-летняя ОФЗ-26228 с начала года выросла в доходности на 40 б.п. и потеряла в цене 3% от номинала.

КАК МОЖНО ДЕЙСТВОВАТЬ

В ситуации, когда падают цены облигаций, можно шортить (продавать) фьючерс OVH1. Как мы уже сказали это фьючерсный контракт на корзину 10-15 летних ОФЗ. А именно длинные ОФЗ, как мы выяснили с вами выше, сильнее остальных просаживаются в цене из-за долгого срока обращения.

Продавая OVH1, вы будете получать прибыль, если цена облигаций будет снижаться, а доходность, соответственно, расти.

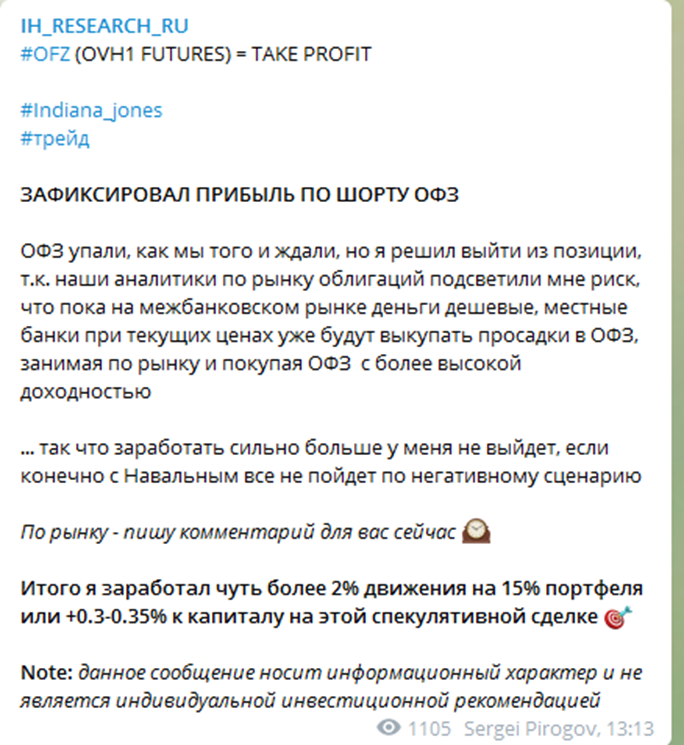

В рамках нашей платной подписки мы шортили этот актив и заработали 0,3-0,4% на портфель.

ТОЧКА ВХОДА

Мы считаем, что сейчас коррекция в ОФЗ почти отыграна и потенциал снижения сильно ограничен. Доходности длинных ОФЗ подходят к 7%. Это довольно высоко, если прямо сейчас не повысят ключевую ставку. А прямо сейчас её повышать и не будут. Поэтому такая доходность уже интересна для покупок, особенно локальным банкам, которые могут брать дешевые деньги на межбанковском рынке, покупать на них ОФЗ и зарабатывать на разнице между ставками.

Однако при возвращении доходности к уровням начала года 5,9-6,2% (при текущей ключевой ставке 4,25%) и нарастанию санкционной риторики можно думать о том, чтобы зашортить фьючерс OVH1.

P.S. Cредняя доходность портфеля Indiana Jones 20% годовых. В рамках облигационного портфеля Iron Arny закрыто 39 идей со среднегодовой доходностью 15,5%. В нашей аналитике вы можете следить за сделками управляющих в режиме online.