Скажу сразу, в посте буду рассматривать только EV/EBITDA, обойдемся без банков и экзотики – проще понять концепцию на простых примерах.

Концепция оценки через мультипликатор имеет такую природу: инвестор смотрит на бизнес и оценивает его в сколько-то EBITDA (например, 6.0х). EBITDA – показатель, который говорит, сколько зарабатывает основной бизнес компании, не считая процентов по долгу, бумажных потерь (амортизации) и налогов. EV – это стоимость бизнеса (чистый долг + капитализация). Именно поэтому чаще всего используют EV/EBITDA – это оценка через реальное состояние дел в бизнесе.

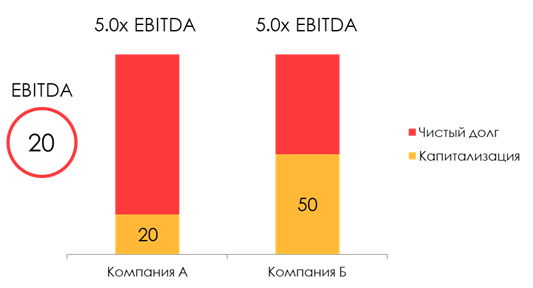

Важный момент – этот метод не даёт напрямую оценку капитализации. Одна и та же компания, оцененная в 6х EBITDA будет иметь разную капитализацию в зависимости от долга. Логика простая – бизнес может быть хорош, и за него я готов заплатить цену 5х EBITDA – но компания должна некую сумму кредиторам, и на эту сумму уменьшается цена, которую я готов заплатить.

Допустим, есть две компании, каждая из которых зарабатывает 20 млрд руб и с точки зрения бизнеса они одинаковые. Тогда инвесторы оценят их по одному мультипликатору – 5х. Но у одной компании есть долг в 80 млрд, а у другой – в 50 млрд. Тогда их капитализация будет различаться. То есть сам бизнес стоит так же, но его можно купить за разные деньги, потому что часть заработанных компанией денег достанется не инвестору, а уйдет на погашение долгов.

Подытожим – справедливая оценка по этому методу получается так: целевой мультипликатор умножается на EBITDA (фактическая или прогнозная) и из этого вычитается чистый долг. Кстати, выбирать фактическую или прогнозную EBITDA – это важно. Прогнозная дает более адекватную оценку, потому что она учитывает будущие деньги, которые принесет компания. Когда сравниваете компании по мультипликатору важно сравнивать «яблоки с яблоками» - то есть либо для всех брать фактическую EBITDA, либо для всех прогнозную.

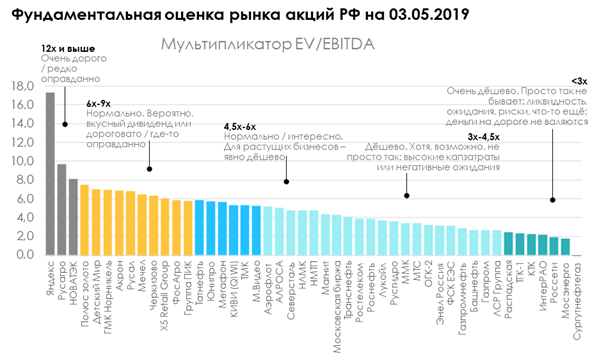

Оценки сильно разнятся – только посмотрите, какой широкий спектр даже на нашем рынке (покажу мини-инсайд - табличку из нашего апрельского отчёта для платных подписчиков)

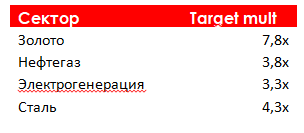

Помните, в дивидендном методе важный специфический момент – определить целевую див доходность? В этом методе такой момент – это целевой мультипликатор. Он зависит от отрасли и от темпов роста компании – у быстрорастущих мультипликатор выше (только посмотрите на Яндекс), т.к. он отражает ожидания рынка по росту фин результатов компании. Посмотрите, какие сейчас средние мультипликаторы по тем же отраслям, что мы рассматривали вчера:

Я специально не менял порядок – именно в таком рейтинге по возрастанию дивидендной доходности находятся сектора. Как видим, с мультипликаторами ситуация отличается – стальной сектор обгоняет нефть и энергетику. То есть получается такая ситуация: нефтяники и энергетики стоят дешево, а дивидендная доходность у них меньше. Причина – у сталеваров высокие дивиденды, потому что они накопили значительный кэш, пока цены на сталь были на пике и был слабый рубль. И они настолько высокие, что даже при более дорогом мультипликаторе дают большую дивидендную доходность. Что касается золота – наши золотодобытчики торгуются на уровне мировых компаний, оправдывают звание защитного сектора.

Когда мы выбираем целевой мультипликатор, отталкиваемся в первую очередь от исторического мультипликатора компании по отношению к среднеотраслевому.

Тема мультипликаторов так же интересна, как и дивидендная – в ней много всего. И про мультипликаторный подход более подробно рассказываю в коллекции по Фундаментальному анализу.