Индексы S&P остается на максимумах, прибавив с начала года +12%. Интересно, что рост в этом году был обеспечен скорее циклическими компаниями, чем технологическим сектором. Обычно S&P так растет за весь год, а не за первые 5 месяцев, что наталкивает на мысли о вероятной коррекции впереди.

В этом посте обсудим:

- Мы ждем ротацию из акций стоимости обратно в акции роста

- Акции роста США все еще остаются перегретыми, из-за чего я не жду ротации прямо сейчас

- Российские акции – не США, наш рынок может быть устойчивым к коррекции в акциях роста

- Выводы – снижайте риски в портфелях на лето, готовьте кэш для будущих покупок акций роста

Мы ждем ротацию из акций стоимости обратно в акции роста

Когда инфляция и темп роста ВВП ускоряются, циклические акции перетягивают на себя внимание инвесторов и показывают лучшую динамику, чем акции роста. Это связано с тем, что циклические акции более чувствительны к росту цен на сырье, и их операционные прибыли могут кратно меняться при изменении цен на товары.

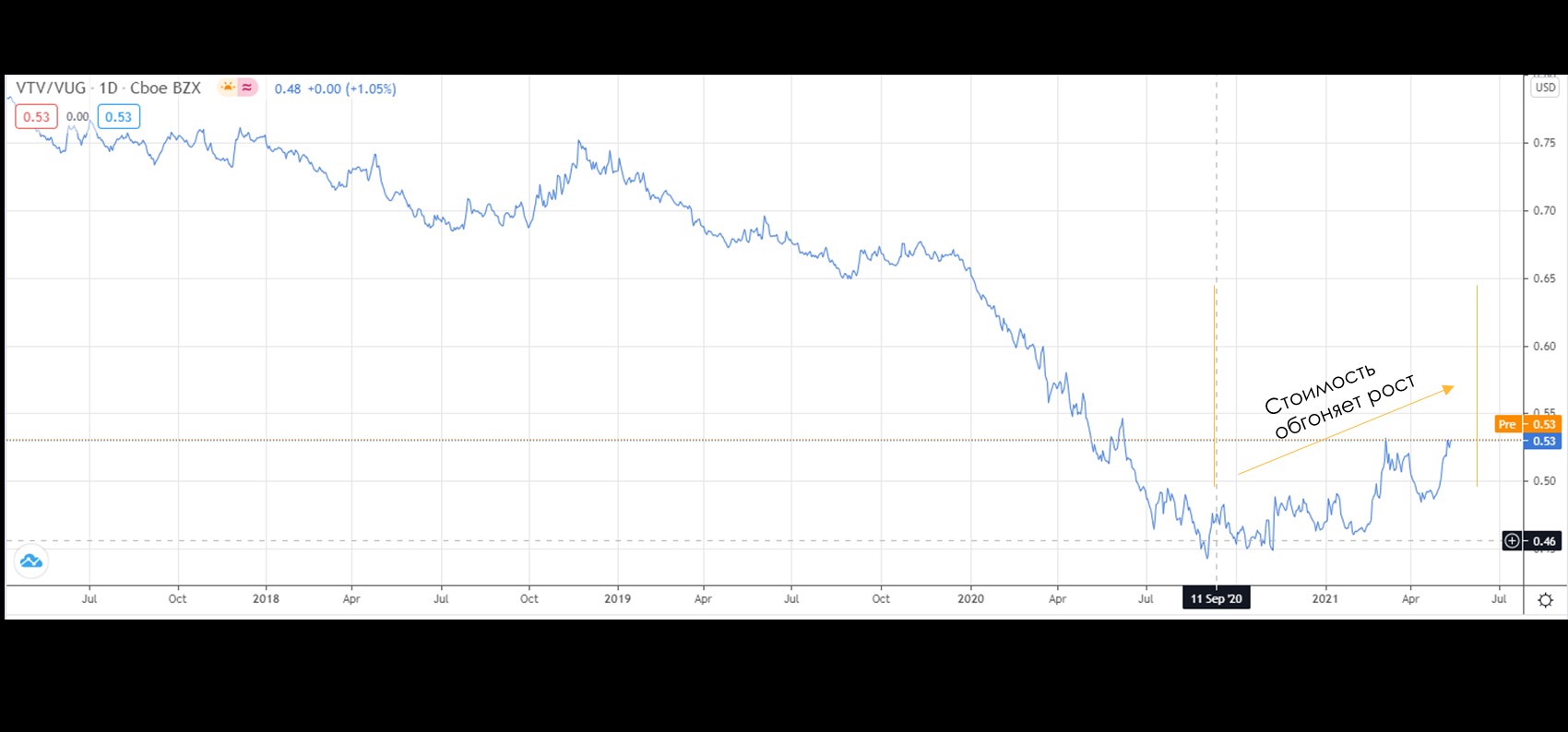

Мы наблюдали рост акций стоимости против акций роста, начиная с ноября 2020:

Когда экономика начинает замедляться, цены на сырье перестают расти, а циклические акции становятся для рынка неинтересными. Так начинается переток из акций стоимости в акции роста.

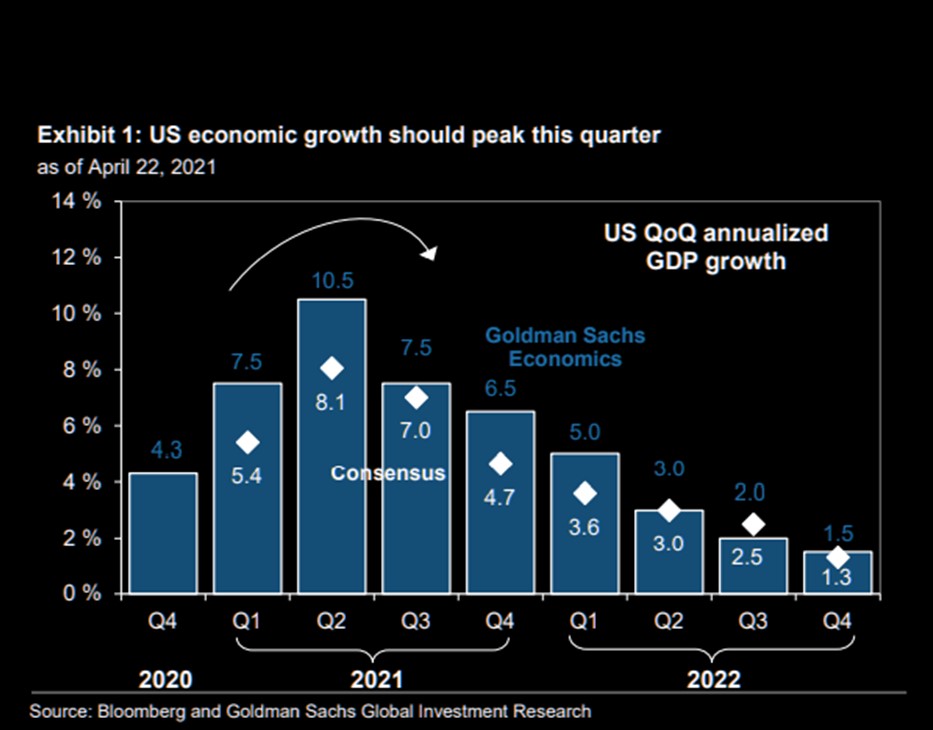

Согласно актуальным макро прогнозам, в следующие полтора года нас ждет длинный тренд на замедление экономического роста и инфляции.

Это значит, что снова настанет время акций роста. Но прямо сейчас я не перекладываюсь из циклических секторов в техов и другие быстрорастущие, и сейчас поговорим, почему.

Акции роста США все еще остаются перегретыми, из-за чего я не жду ротации прямо сейчас

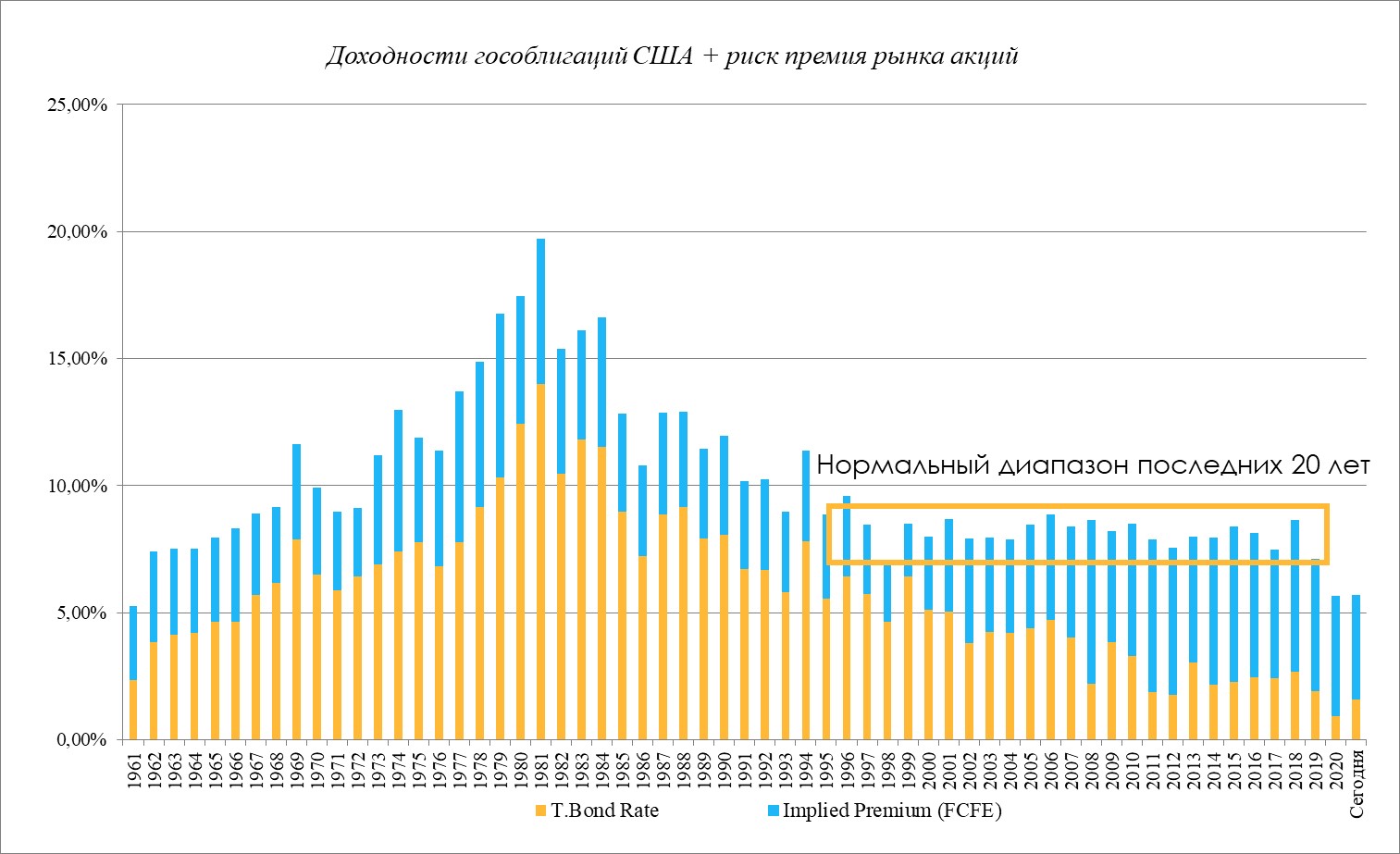

Если посмотреть на риск премию в акциях США, она все еще остается на рекордно низких значениях за последние 20 лет:

Источник: расчеты Дамодарана (http://pages.stern.nyu.edu/)

Источник: расчеты Дамодарана (http://pages.stern.nyu.edu/)

Чтобы вернуться в свой нормальный диапазон, доходности Трежерис должны вырасти до 2%, а риск премия на рынке акций с 4.1% до 5.5%. Я считаю, что это должно произойти через коррекцию в перегретых секторах роста (второй вариант более долгий – боковик в акциях на год-два, за время которого бизнес вырастет и оправдает текущие оценки).

Российские акции – не США, наш рынок может быть устойчивым к коррекции в акциях роста

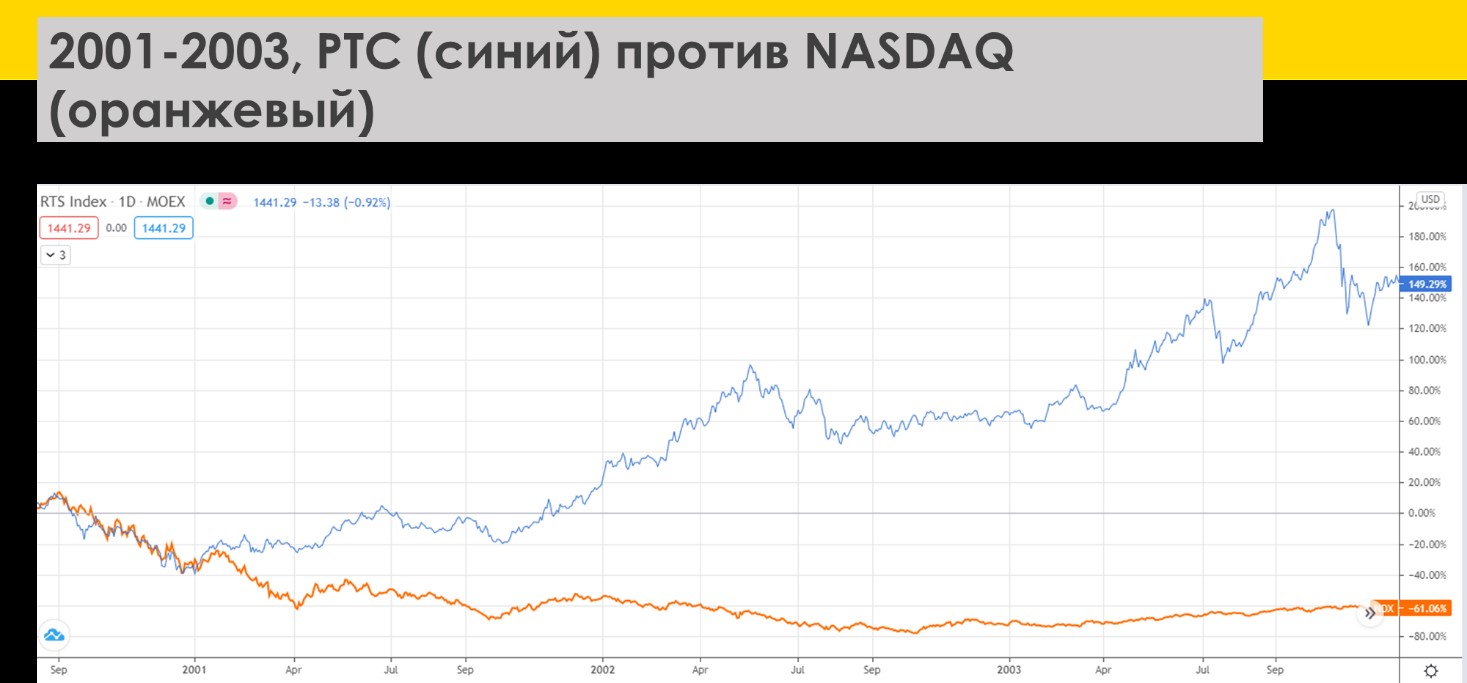

Не факт, что коррекция в акциях роста (хороший прокси - индекс NASDAQ) приведет к коррекции на российском рынке, т.к. наш рынок в основном состоит из акций стоимости.

Например, после краха доткомов наш рынок более чем удвоился при том, что в это время NASDAQ упал в несколько раз:

Выводы – снижайте риски в портфелях на лето, готовьте кэш для будущих покупок акций роста

В течение ближайших месяцев будет переориентировка рынка из циклических акций в акции роста, в процессе которой вероятна высокая волатильность и коррекция рынка США.

Чтобы видеть, как эти сложные процессы отторговываются управляющим или знать, какие акции самые перспективные, присоединяйтесь к нашей аналитике!