Дорогие друзья, приветствую вас на дне 2 марафона Героев!

Сегодня мы с вами поговорим про то, как ориентироваться в оценке акций.

ОЦЕНКА АКЦИЙ – ОТКУДА РАСТУТ НОГИ?

Думаю, вы слышали, что оценка акций опирается на доходы компаний, в качестве которых обычно принято расценивать свободный денежный поток компаний (FCF) и прибыль компании. Это более чем логично и на этой логике строятся базовые подходы к оценке компаний:

- Дивидендный метод (делим размер дивиденда компании на требуемую доходность рынка для акций данного качества и получаем оценку – к примеру, если Сбербанк платит 15 руб. ан акцию и требуемая доходность 6%, то справедливая цена акции 15 / 0.06 = 250 руб.)

- Метод мультипликаторов – согласно нему, стоимость компании = ее прибыль х коэффициент (скажем, компания оценивается в 10х-12х годовых прибылей) или (стоимость компании + ее чистый долг) = ее EBITDA x коэффициент (скажем, Полюс оценивается примерно в 8х годовых EBITDA)

Также в грамотной оценке принято прогнозировать доходы компаний на несколько лет вперед, учитывать инвестиции компании в рост, изменение стоимости заемных средств, изменение цен на ее продукт и мощностей производства итп – это делается через финансовые модели (мы их посмотрим сегодня на видео).

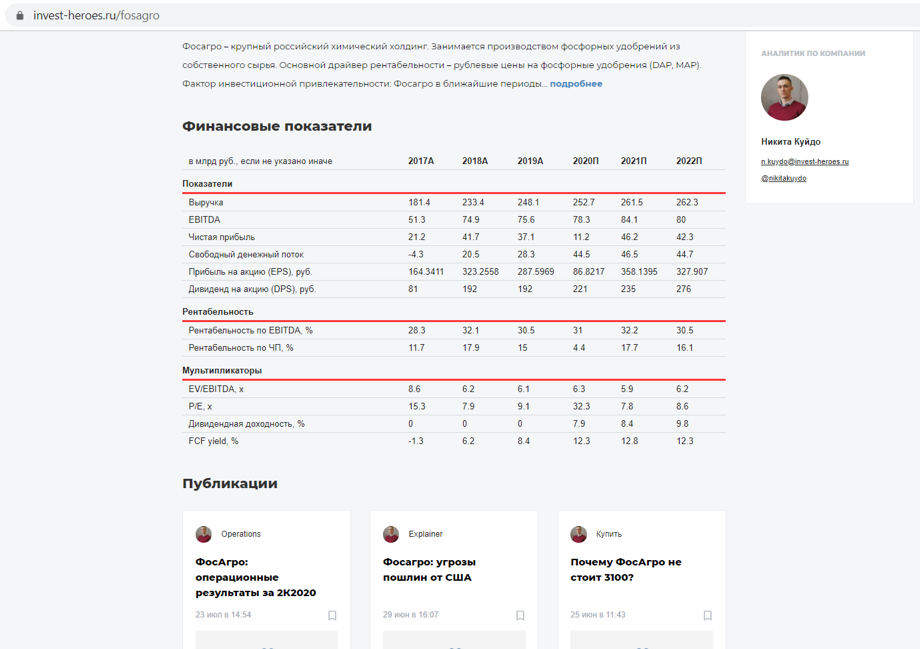

Вот такие прогнозы дают модели (делюсь нашими прогнозами по Фосагро в качестве примера):

Каждая акция не может расти бесконечно и часто либо стоит дешево либо справедливо, поэтому когда инвестор не знает дорого или дешево он покупает, то часто ухудшает performance своего портфеля: переплачивая за одну акцию можно ждать ее роста на 5-10% пару лет, а купив по правильной оценке получить 15-30% потенциал в ближайшие 12 месяцев.

Сегодня вы увидите обзор полезных ресурсов для понимания фундаментальной оценки акций с моими комментариями – следите за каналом марафона (а если тема наберет достаточно лайков, то я придумал для вас бонус – экскурсию по тому, как выглядит аналитика Goldman Sachs и Invest Heroes)

РЫНОЧНЫЙ ЭФФЕКТ В ЦЕНООБРАЗОВАНИИ

На стоимость акций, как и других инструментов, всегда влияют потоки денег: инвесторы продают одни акции и покупают другие, чтобы больше заработать или уйти от рисков и это влияет на баланс спроса-предложения также как на рынке фруктов: кто-то в дефиците и растет, а кто-то в избытке и может падать только на этом факте.

Осознание этого факта должно приводить вас к тому, что движения цен – это движения денег, которые подгоняют акции к их разумной оценке или отклоняют:

- Акцию, которая достигла своей справедливой оценки могут включить в индекс, и она задерется ещё выше (посмотрите, как против снижения рынка рос Яндекс вчера и сегодня – это эффект притока денег)

- Большой инвестор может захотеть выйти из акции и вопреки ее потенциалу продавить котировку вниз

- В кризисные моменты инвесторы часто избавляются от акций, потому что они акции, а не потому, что бизнесы стали хуже

- В целом сейчас ставки депозитов в 4% выжимают инвесторов на биржу, и крупные собственники будут этим пользоваться чтобы продать пакеты своих компаний на биржу «физикам» по ценам, которые были ранее невозможны. Люди не знают, что и почем они берут, и в итоге просто оплатят прибыль олигархов, кто окешится об них (не смейтесь, вы сейчас в этом участвуете напрямую если не знаете денежный поток и перспективы прибыли компаний в вашем портфеле на 2-3 года вперед)

Также конкурируют между собой страны и классы активов – сейчас акции победили облигации из-за опасений инфляции, но, если будут признаки что инфляция не разгоняется, мало не покажется и акциям, и золоту.

ПОКУПКИ НА 5-7 ЛЕТ – С ЧЕГО НАЧАТЬ И ЧТО ОБЯЗАТЕЛЬНО ПРОВЕРИТЬ

Очень часто я слышу от людей «это на 5-7 лет», «я покупаю на долгосрок» и это достаточно опасная мантра: она снимает ответственность с того, кто ей пользуется. Между тем покупка в период, когда доходы бизнесов сократились, а цены акций не упали или даже выросли – это очевидно покупка «дорого».

То же можно сказать и о ситуации притока денег простых людей на рынок: среди инвестбанкиров ходит поговорка «дорого покупает самый неосведомленный» и она здесь как нельзя кстати. Все, кто может слить токсичные активы «физикам» сейчас чувствует себя лисом в курятнике, а приток денег на биржу в эпоху приложений – эпичный.

На горизонте 5-7 лет никакой инвестиционный анализ не дает точных результатов. Как владелец бизнеса я бы добавил к этому, что на 5-7 годах гораздо больше играет роль команда и мотивация, развитие отрасли и умение компании достигать чего-то, нежели то на что смотрят финансовые аналитики: они хорошо видят 12-15 месяцев, а дальше экстраполируют что-то а жизнь обычно нелинейна.

Поэтому чтобы заработать на длинных инвестициях вам нужно проверить 3 вещи:

- У компании устойчивая бизнес модель (т.е. она может убивать конкурентов или как минимум не сдавать назад под их напором)

- Отрасль присутствия компании развивается и будет развиваться (т.е. если компания не потеряет долю рынка, то на хвосте у рынка долетит вверх по финрезультатам + проинвестирует). Желательно, чтобы не росла конкуренция или компания не стала жертвой ценовой войны

- Компания порядочно относится к акционерам, т.е. имеет внятную политику выплат (платит дивиденды или обещает вернуться к ним осле окончания проектов, которые стоят того чтобы подождать – например как Новатэк когда-то)

Для наглядного примера делюсь с вами вопросником Баффета – своего рода чек-листом который дедушка использовал для подбора долгосрочно жизнеспособных инвестиций:

- Изложите ваш план действий в письменной форме или держите его в голове, а главное - как можно строже придерживайтесь его на практике

- Проявляйте достаточную гибкость: если какие-либо обстоятельства или новая информация значительно изменяют ситуацию, внесите изменения в свой план действий.

- Изучите динамику объема продаж и прибыли компании. Проанализируйте источники их получения

- Сосредоточьтесь на потенциальном объекте инвестирования. Тщательно проанализируйте номенклатуру выпускаемых компанией продуктов или предоставляемых услуг, ее позиции в отрасли в целом и по сравнению с ближайшими конкурентами

- Соберите как можно больше информации о людях, управляющих компанией.

- Если вы нашли великолепный объект для инвестирования, не обращайте внимания на неблагоприятные прогнозы динамики рынка или экономики в целом

- Не инвестируйте только для того, чтобы вложить деньги. Если подходящих объектов нет, сохраняйте свой капитал в денежной форме. Многие слишком эмоциональные инвесторы, не найдя идеального объекта для инвестирования, приобретают лучшее из имеющегося и впоследствии жалеют об этом

- Определите для себя, в чем вы разбираетесь, а в чем - нет. Инвестируйте лишь в те компании, бизнес которых вы знаете

Удачи и до встречи вечером на обзоре рынков!