В воскресенье я написал разбор ситуации на рынках, и в общем все пошло по плану:

- российский рынок не рухнул, американский даже оформил более зачетный отскок

- нефть и нефтянка пошли вверх

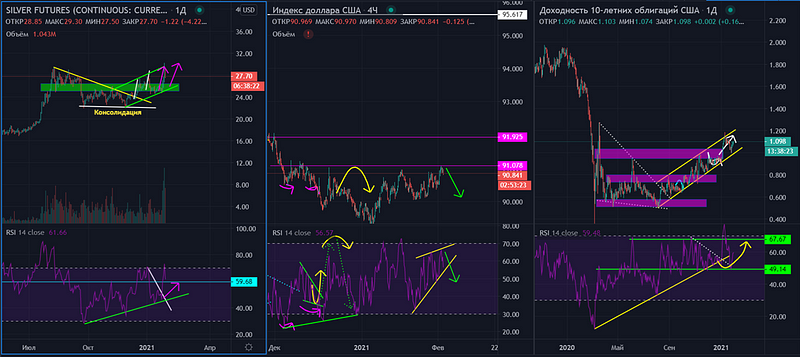

- серебро и Polymetal выстрелили / я немного пожадничал с серебром, но в итоге закрыл трейд от $24.5 на $28.1 с прибылью 3.5% на свой портфель

За прошедшие сутки вышли также несколько новостей:

- Байден перенес выступление по внешней политике из-за снега в Вашингтоне:) >> в пятницу подписание СНВ-3 между РФ и США, так что думаю хоть тень санкций и будет висеть, отскок рынка РФ может развиться / в пятницу будет Боррель от ЕС, до его визита или его отмены тоже вряд ли Европа гавкнет

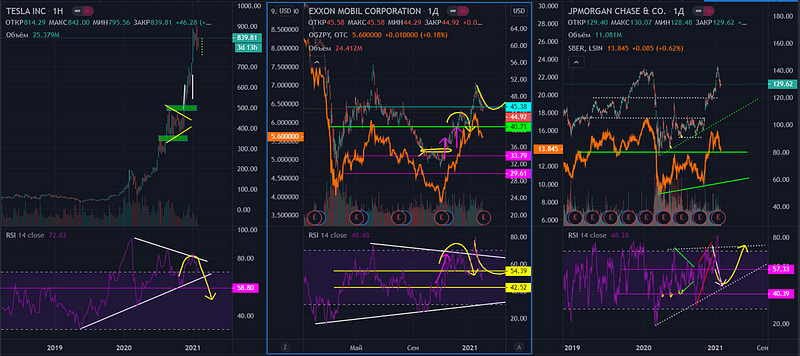

- BRENT вышла из диапазона вверх, а за ней оформляют разворот и Exxon, Chevron и Ко / Лукойл и Новатэк отстают…

- Один из членов ФРС заявил, что восстановление экономики США идет быстрее ожиданий и % ставки могут быть повышены не в 2023, а в 2022

- Демократы в США начали проводить $1.9 трлн. сразу по принудительному пути параллельно с переговорами с республиканцами, которые заявляют о $0.6–0.8 трлн

- Melvin Capital потерял 53% активов, а шорты по GME упали с 65 млн. до 25 млн. акций, то есть потенциал шорт сквизов снизился

Это в целом позитивная повестка, и получается, что волатильность возможна (например, сегодня по бюджету США начнутся обсуждения / возможны предложения по налогам), но в целом рынок выпустил пар, а продажи качественных активов как зеркало срезки шортов на шорт-сквизах заканчиваются

В России же у меня складывается впечатление, что до СНВ-3, то есть до пятницы будет тихо и рынок вырастет немножко, может до 139500 или 142000 по RTS-3.21, а потом политики с Запада дадут жару и наш рынок нарисует поход вниз = двойное дно, то есть разворот. Реальные же санкции сформируют позже, к апрелю например, исходя из guidelines, которые озвучит Байден. В его администрации есть действительно последовательные бюрократы и эксперты по России. Но поскольку они готовят новый дизайн санкций, это просто занимает время

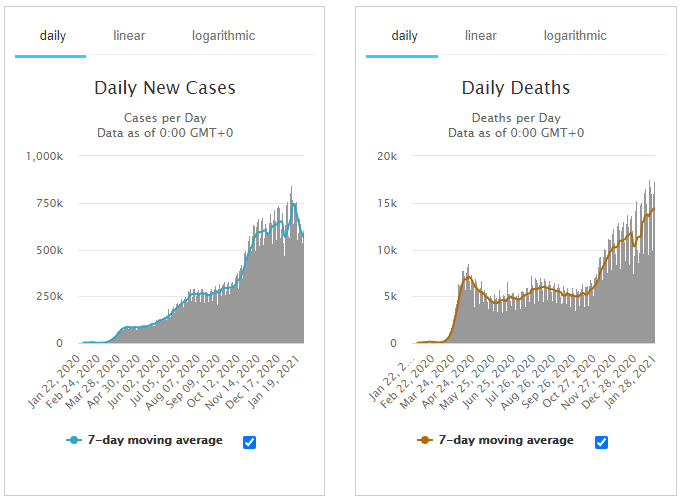

Про вирус. Заболеваемость COVID падает / смерти (запаздывающий индикатор) растут, а заболеваемость уже снизилась:

Иными словами, по рынку США я покупаю и на просадке готов докупить, а по РФ более осторожен, ставлю на рост внутри недели, а при росте РТС буду этот рост продавать фьючерсом, защищая свой портфель перед выходными. Таков план.

Акции РФ, США

Теперь разберемся что у нас с секторами.

- Oil&gas и банки готовы расти от поддержки учитывая рост длинных ставок в долларе и нефти. С ними же очень интересны Halliburton и Baker Hughes — в этом году у них будет много работы

- На графике —Exxon и Газпром, JPM и Сбербанк (exxon уже +2.5% от этой картинки)

- FAAMG меня очень радуют: Amazon (скоро отчет), Microsoft, Google делают прорыв. Facebook и Apple держатся сильно. Их движение подтверждает гипотезу, что условный Melvin как раз и держал лонг Amazon vs шорт GameStop

- Супер-бетовые акции облачных технологий итп выросли, но мне кажется они все ещё уязвимы и если случится вторая волна коррекции в Штатах или некая волатильность, могут сильно падать снова. Очень быстро их выкупили

- В России многие сектора дешевы

Сырье и доллар

Здесь приведу свои графики:

- жду что серебро откатится ещё ниже до роста (в нем есть тренд на рост, но он очень медленный)

- Вот держатели серебра = банки. Догадываюсь, что они просто по $30 отфиксировались и от $25 докупят снова

-

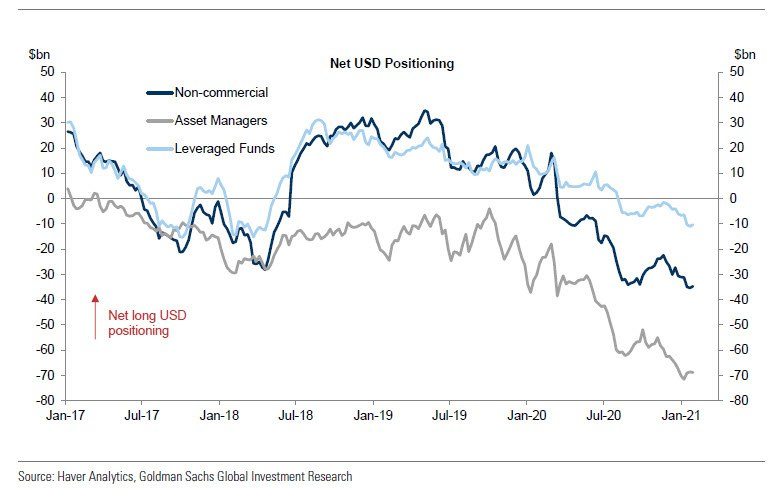

- индекс доллара будет в боковике, а с ростом темпов вакцинации, особенно дешевыми вакцинами в развивающихся странах, снизится снова / сейчас правда он на пограничном значении, но фонды net short по нему

По рублю если ждать волатильности скоро, то вынос $ вверх может и продолжиться, поэтому пока нарисовал себе такую картинку / не до конца уверен, что все пойдет так. Это = резкое ужесточение риторики по РФ с новой недели или с пятницы.

Бонды

На прошлой неделе доходности ОФЗ оставались высокими:

- 10- летняя ОФЗ 26228 ходила в коридоре 6,25–6,30%

- 5-летняя ОФЗ 26234 поднималась до 5,65%, где её сразу откупали и доходность опускалась до 5,55%

Покупка середины выглядит логичной, о чем мы и говорили на strategy day, т.к. там оптимальное соотношение «риск/доходность» среди фиксированных выпусков

- короткий конец растёт, догоняя остальную часть кривой

На прошлой неделе нерезиденты были нетто-продавцами, особенно продавали длинные бумаги, поэтому их доходность осталась на том же уровне. Отток средств за неделю составил 12 млрд руб., а в целом за январь чистый приток (приток-отток) получился около нуля: продают длинные бумаги с фиксированным купоном и покупают инфляционные бумаги. Доля нерезов в ОФЗ с фиксированным купоном составила 37,5%

На этой неделе многое зависит от решения по Н. Если посадят — рубль ослабнет, а доходность 10-летней уйдёт в коридор 6,30–6,40%

К вероятным коррекциям в ОФЗ нужно относиться спокойно, т.к. их начнут выкупать, в том числе локальные банки, если цена опуститься ещё на 1–2% от номинала.

Удачи на рынках!