Пролог

Стоимость «черного золота» марок Brent и WTI вот уже более полугода устойчиво находится выше $90 за баррель, что позволяет нефтедобытчикам зарабатывать рекордные прибыли. Мы считаем, что акции нефтяных компаний практически полностью отыграли ралли в нефти. Однако мы думаем, что нефтесервисные компании перехватят свою альфу от добытчиков, так как это ставка на долгосрочный тренд. Несмотря на то, что мировая экономика может спуститься в рецессию в 4 кв. 2022 г. – 1 кв. 2023 г., а стоимость нефти, по нашим прогнозам, опустится до $77, это все еще выше точки безубыточности нефтедобытчиков. В связи с этим мы решили разобраться, что ожидать от нефтесервисной отрасли и на кого можно сделать ставку.

В статье мы расскажем, что:

- на пороге рецессия, однако цена на нефть не снизится сильно;

- точка безубыточности нефтедобытчиков позволяет не сокращать капексы;

- есть компании, на кого можно обратить внимание.

На пороге рецессия, однако цена на нефть не снизится сильно

В США приближается рецессия, она может наступить к новому году. Динамика индекса деловой активности в производственном секторе (PMI) этому соответствует.

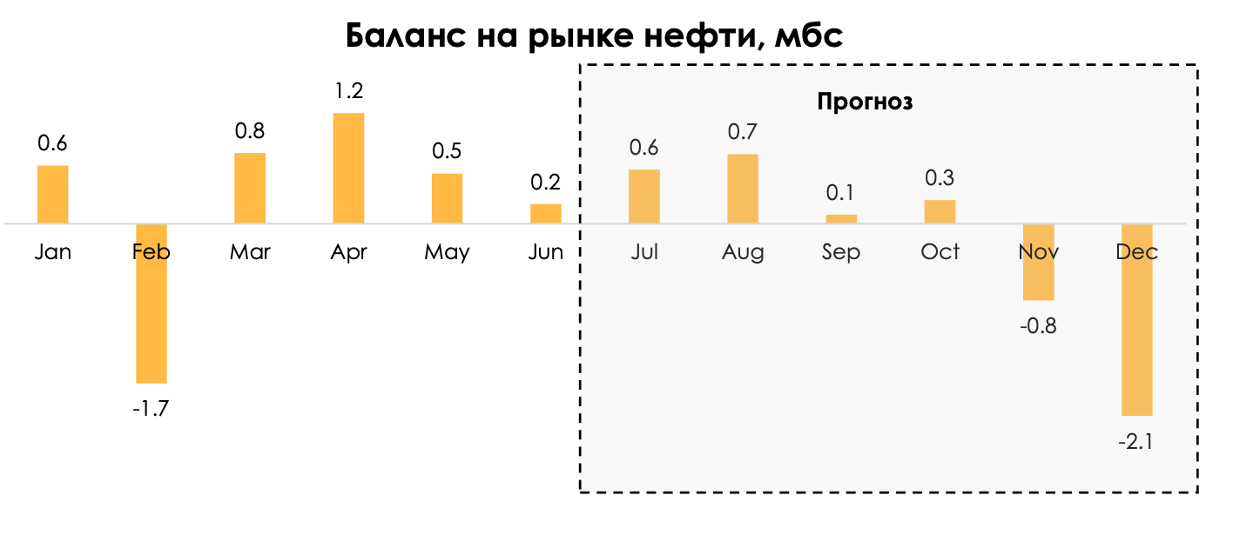

В первую очередь, мы не ожидаем значительного падения цен на нефть даже в условиях рецессии ввиду прогнозного дефицита во 2П 2022 года в размере 0.2 мбс, но к декабрю дефицит может вырасти до 2.1 мбс, если ОПЕК+ не увеличит добычу сильнее.

В базовом сценарии мы ожидаем, что уже 4 кв. 2022 г. cтанет первым кварталом со снижением ВВП США, в 1 кв. 2023 г. будет рецессия. В связи с этим ожидаем, что в 4 кв. 2022 г. цена на нефть снизится до $77/барр.

|

3Q22 |

4Q22 |

1Q23 |

2Q23 |

|

|

Старый прогноз |

124 |

142 |

100 |

77 |

|

Новый прогноз |

100 |

77 |

80 |

100 |

Точка безубыточности нефтедобытчиков позволяет не сокращать капексы

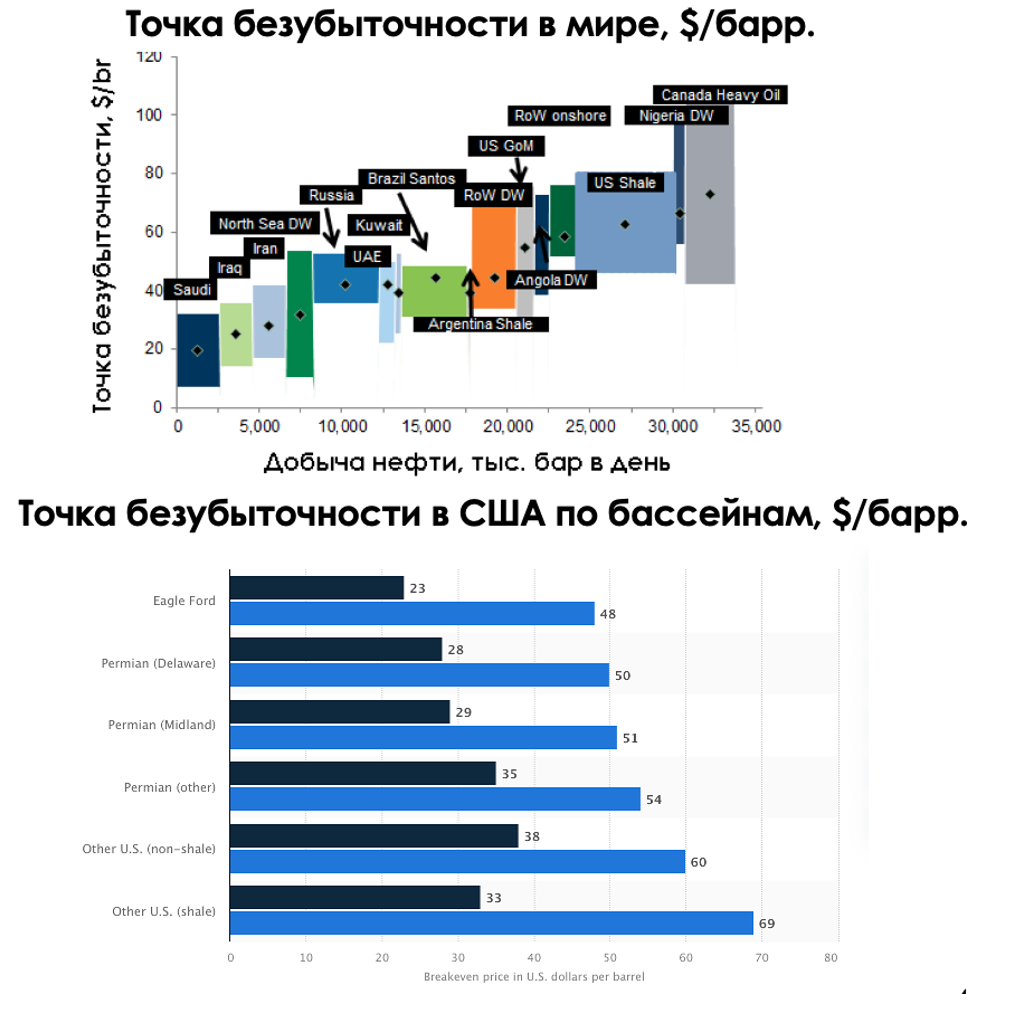

Однако даже при снижении цен на нефть до $77 за баррель практически все проекты в мире остаются рентабельными, по данным GS и Statista, за исключением добычи трудноизвлекаемой нефти в Канаде. В связи с наличием прогнозного дефицита в отрасли, а также все еще высокой рентабельности проектов, мы не ожидаем, что спрос на бурение не упадет. А как следствие и средний чек тоже.

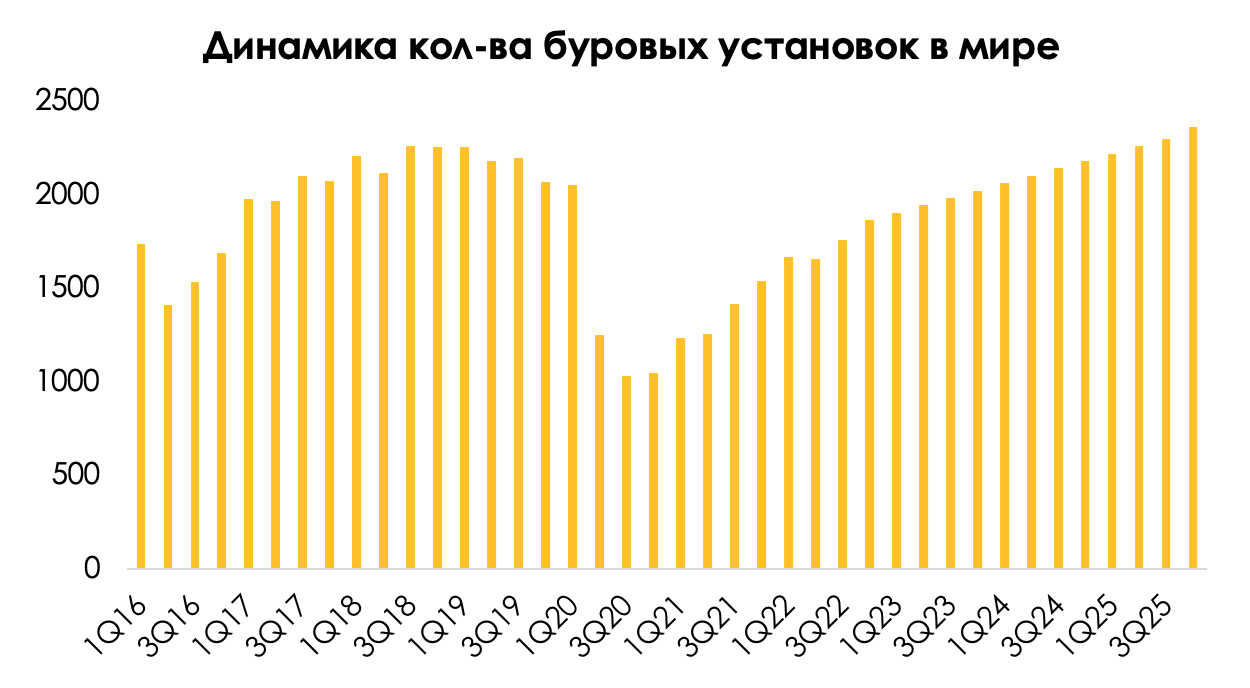

В связи с этим мы видим, что ставка на бурение — ставка на долгосрочный тренд. Ожидается, что кол-во буровых установок в мире достигнет уровня 2019 к 2024 году.

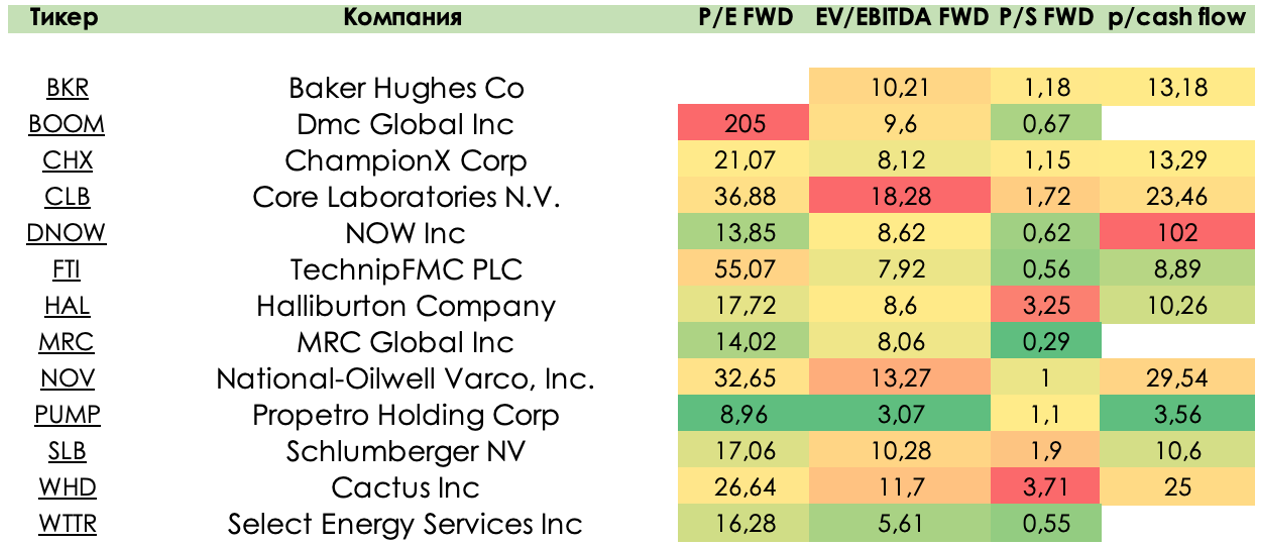

Вселенная нефтесервисных компаний разнообразна. Ниже мы привели список компаний, торгующихся на бирже. В рамках нашей аналитики мы уже сделали ставку на одну из указанных компаний. Присоединяйтесь!

Вывод

Мы считаем, что нефтесервисный сектор станет одним из главных бенефициаров сохранения высокого спроса на нефть и дефицита сырья. Высокий спрос на сырье позволяет компаниям индексировать средний чек с вышки на ежеквартальной основе. Ставка на бурение — это ставка на долгосрочный тренд, который не прекратится на горизонте нескольких лет.

Мы считаем, что сейчас, на фоне опасений о глобальной рецессии, сформировалась отличная точка входа в акции HAL для долгосрочных инвесторов. Также компания платит привлекательные дивиденды с текущей форвардной дивидендной доходностью на уровне 1,2%. Для понимания движения котировок мы рекомендуем отслеживать динамику буровых установок в США от BakerHughes.