Top of mind

Интересные изменения в мире финансов:

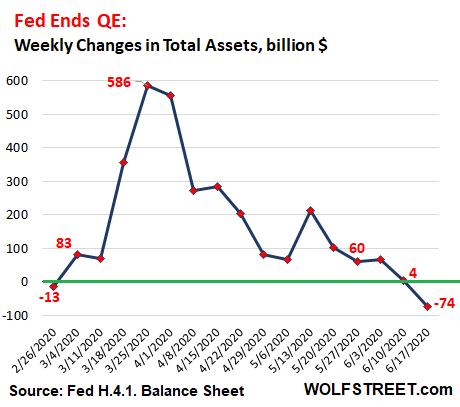

- В США ФРС впервые за много недель сократила свой баланс (на $74 млрд). Если посмотреть более пристально, то получается, что ФРС продолжает наращивать QE в программах, поддерживающих экономику (покупка ипотечных облигаций, кредитование Main Street), но сокращает вливание ликвидности финансовый рынок — подробнее в разборе от WolfStreet

- Вкупе с сокращением позиций пенсионными фондами, это создает условия для некоторого охлаждения на рынке акций США

- Вспышка COVID в Бразилии все больше выходит из под контроля (54,000 заболевших вчера, мировой рекорд за всю эпидемию), а в США в ряде штатов ситуация ухудшилась на фоне снятия ограничений (что, пожалуй, закономерно и говорит на о том, что сколько-то месяцев вирус нас не отпустит насовсем)

Сырье и валюта

Рынок валют в последнее время показывает risk off, в то время как сырье пока не спешит падать. Все это начинает походить на стагфляцию — рост цен на фоне избытка денег и их обесценения, а также перебоев с поставками продовольствия и сырья (некоторые производства пищевых продуктов работают с перебоями).

В частности, интересно выглядят графики золота и серебра — посмотрим, получится ли у них совершить прорыв (серебро до $20-21 тогда может докатиться)

Рынок акций РФ

Наш рынок акций постепенно снижается, но это происходит без особенной спешки, т.к. нефть Brent аж на $42.4 и пока не падает. Вероятно, мы также и продолжим коррекцию вслед за Штатами, от которых я жду развитие коррекции если котировки смогут пройти зону 3,050 по S&P и закрепиться в ней на закрытии. Как ни странно, пока risk off слабенький, а нефть высоко, доллар к рублю также слаб, так что балансирует сильную нефть и не дает российской нефтянке прорываться высоко.

В таких условиях мн нравится тактика «подождать и получить дивиденды», которую я избрал на прошлой неделе. Если в США пойдет новая коррекционная волна, то мы вряд ли ее пропустим, поэтому логично запастись немного кэшем и пересидеть. Логично было бы нам дойти до 2,500-2,550 по индексу Мосбиржи, доллару до 72.4, а S&P до 2700-2800 — это мои ориентиры для доп накопления позиций в акциях.

Рынок облигаций РФ

Ключевым событием на прошлой недели было заседание ЦБ РФ, где регулятор снизил ключевую ставку сразу на 1% до 4.5%. Регулятор обеспокоен дефляционными процессами в экономике и существенным отклонением инфляции в 2021 году от цели в 4%. Поскольку адаптация экономики к действия ЦБ РФ имеет лаговую природу, то эффект от таких действий можно будет увидеть через 3-6 месяцев, чтобы оценить результативность принятых мер. По этой причине, мы полагаем, что регулятор возьмёт паузу в смягчении ДКП до декабрьского заседания

Такая длительная пауза может быть некомфортна многим нерезидентам, которые видят ряд рисковых событий на указанном промежутке времени (риск второй волны пандемии, выборы в США и тд). В пятницу эффект на ставку для рынка оказался нейтральным, но более показательными будут торги на текущей недели, когда инвесторы внимательно проанализируют сигналы от ЦБ РФ.

Российский рубль тоже особо не реагировал на ставку, а торгуется с оглядкой на внешние факторы: индекс доллара DXY, динамика нефтяных цен, общие risk off/risk on настроения в мире. Если мы все таки увидим продажи со стороны нерезидентов, то локальная валюта может оказаться под давлением на фоне повышенного спроса на доллары со стороны иностранных инвесторов при конвертации рублёвых активов

Удачи в торгах!