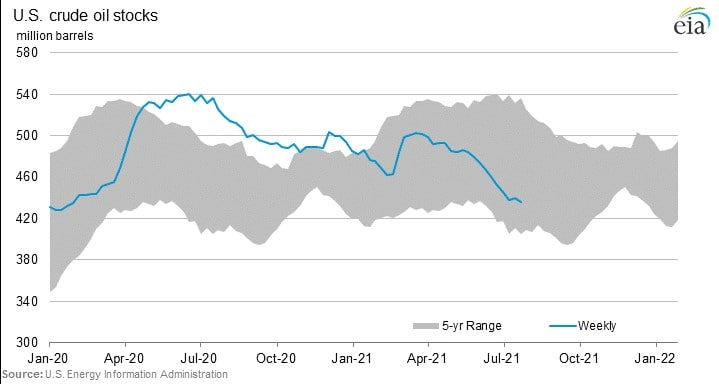

В первой половине года цены на нефть росли из-за большого дефицита и низкого уровня запасов. Это можно увидеть на графике динамики запасов нефти в США, которые к лету снизились до нижней границы 5-летних средних значений.

Но в последние недели волатильность на рынке нефти сильно возросла. Из-за увеличения добычи ОПЕК+ и повышенных рисков для спроса на нефть в ближайшие месяцы, связанных с распространением дельта-штамма коронавируса, неопределенность на рынке повысилась.

Другой важный фактор неопределенности на рынке – возможность выхода на рынок Ирана в случае успешных переговоров по сделке. В этом посте мы опишем два варианта развития событий на рынке нефти: с ростом добычи Ирана и без.

Дельта-штамм окажет временное влияние на спрос

По прогнозу Минэнерго США рост спроса на нефть с июня по декабрь 2021 года составит 3.4 мбд, по данным Goldman Sachs – 2.5 мбд. Распространение нового дельта-штамма и ужесточение ограничений может оказывать давление на спрос.

По сравнению с началом июля за месяц число стран, в которых распространился дельта-штамм, выросло с 96 до 135, по данным ВОЗ. Из-за распространения дельта-штамма ограничительные меры стали усиливать не только европейские страны, но и Китай.

Распространение дельта-штамма коронавируса в ближайшие месяцы может оказывать негативное влияние на спрос на нефть в пределах 1 мбд.

Наибольшее влияние дельта-штамм будет оказывать на спрос на авиатопливо, на другие компоненты спроса этот фактор повлияет в меньшей степени. Наибольшее влияние на спрос можно ожидать в течение 2-3 месяцев.

К концу 3 кв. 2021 года мы можем увидеть уже достаточно высокий уровень коллективного иммунитета (около 70% в развитых странах), что будет только способствовать ускоренному возвращению людей к привычной экономической жизни. К концу года влияние дельта-штамма на спрос должно нивелироваться.

ОПЕК+ повысит добычу

На заседании ОПЕК+ в июле было принято решение увеличить добычу на 0.4 мбд в месяц с августа до конца года, как планировалось ранее. Но с мая 2022 года для ряда стран базовые квоты будут повышены, что даст большее увеличение добычи, чем ожидалось.

Для России и Саудовской Аравии базовые квоты повысят с 11 млн до 11.5 млн б/с, для Ирака — с 4.65 млн до 4.8 млн б/с, для Кувейта — 2.8 млн до 2.96 млн б/с. Квоту Объединенных Арабских Эмиратов, из-за которой сорвались предыдущие переговоры ОПЕК+, согласились повысить с 3.2 млн до 3.5 млн б/с. В сумме квоты этих стран были увеличены на 1.11 мбд в следующем году.

Таким образом, предложение ОПЕК+ к концу 2021 года увеличится на 2 мбд (по сравнению с июлем).

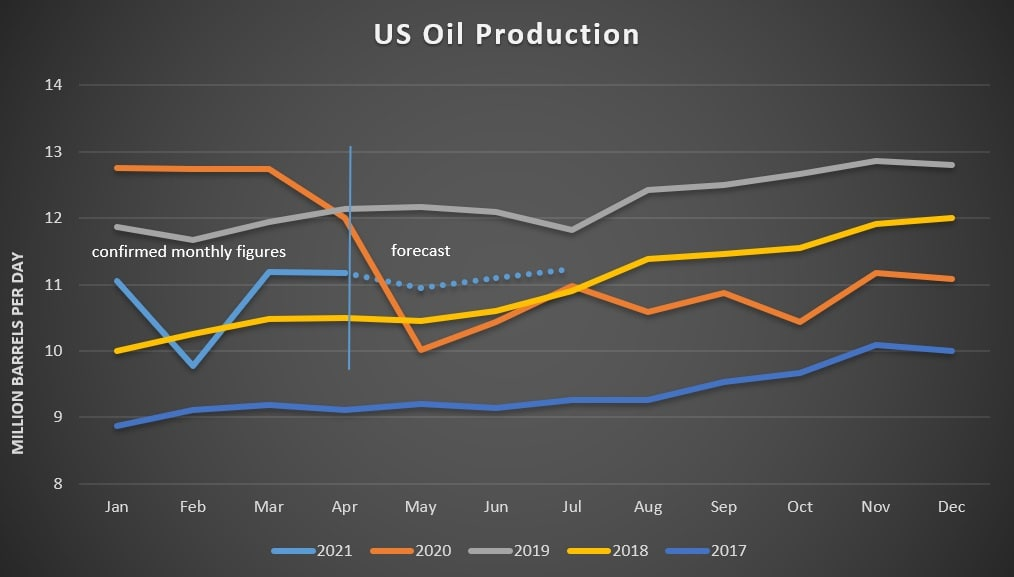

Сланцевики США могут наращивать добычу, захеджировав цены

В июле США нарастили добычу нефти на 0.3 мбд относительно июня. В июле высокие цены на нефть позволили продать нефть на 6-24 мес. вперед и увеличить добычу сланцевой нефти, зафиксировав продажу по $65-$68.

В июле Минэнерго США заявило, что рост добычи сланцевой нефти в США в августе по отношению к июлю составит 0.4 мбд - до 7,907 млн баррелей в сутки. Однако, по прогнозу Goldman Sachs, добыча сланцевой нефти в США вырастет всего на 0.2 мбд к декабрю относительно июля 2021 г.

Таким образом, мы ожидаем, что относительно июня добыча в США увеличится до конца года примерно на 0.5 мбд.

Китай будет продавать запасы, если на рынке образуется дефицит

В условиях высоких цен в июле Китай и Индия сократили импорт нефти и начали потреблять накопленные запасы, которые формировали по низким ценам в прошлом году. За июль Китай продал 22 млн барр. нефти, по данным Bloomberg. На прошлой неделе, когда цены на нефть были выше 70 долл./барр., китайское правительство объявило о том, что намерено выбросить на рынок до 30 млн баррелей нефти из своего стратегического резерва. Т.к. у Китая сейчас достаточно запасов нефти, он может продать этот объем нефти в течение месяца и продолжит продавать нефть из резервов, если на рынке будет дефицит, а цены будут выше 70 долл./барр.

По некоторым оценкам, в резервах Китая достаточно нефти, чтобы обходиться без импорта на протяжении 120 дней. Переводя на объемы, речь идет о 1.2–1.3 млрд барр. В прошлом году Китай ставил цель увеличить запасы до 90 дней чистого импорта, в объемах это около 0.9 млрд барр. В запасах Китая достаточно нефти, чтобы продолжать продавать их по 30 млн барр. в месяц до конца года и даже дольше и не давать цене на нефть подниматься выше 70 долл./барр, таким образом сдерживая инфляцию.

Новость о продаже запасов Китая вкупе с другими действиями повлияла на действия трейдеров.

Весь июль они снижали позиции, что видно из статистики CTFC:

Иранская сделка может существенно повлиять на баланс рынка

В случае заключения ядерной сделки с Ираном предложение нефти может увеличиться с 2.5 мбд в июне до 3.0 мбд к декабрю (+0.5 мбд). Goldman Sachs ожидает, что Иран будет наращивать добычу теми же темпами, что и в 2016 году, и сможет увеличить добычу примерно на 1 мбд за шесть месяцев.

Дополнительно Иран сможет продать из своих плавучих хранилищ около 1 мбд нефти (60 мб всего за 6 мес.), которая уже добыта и готова к транспортировке / плавает у берегов Индии. Эти суммарные дополнительные 1.5 мбд предложения смогут изменить баланс на рынке нефти к концу года с дефицита на профицит, если ОПЕК+ продолжит увеличивать добычу.

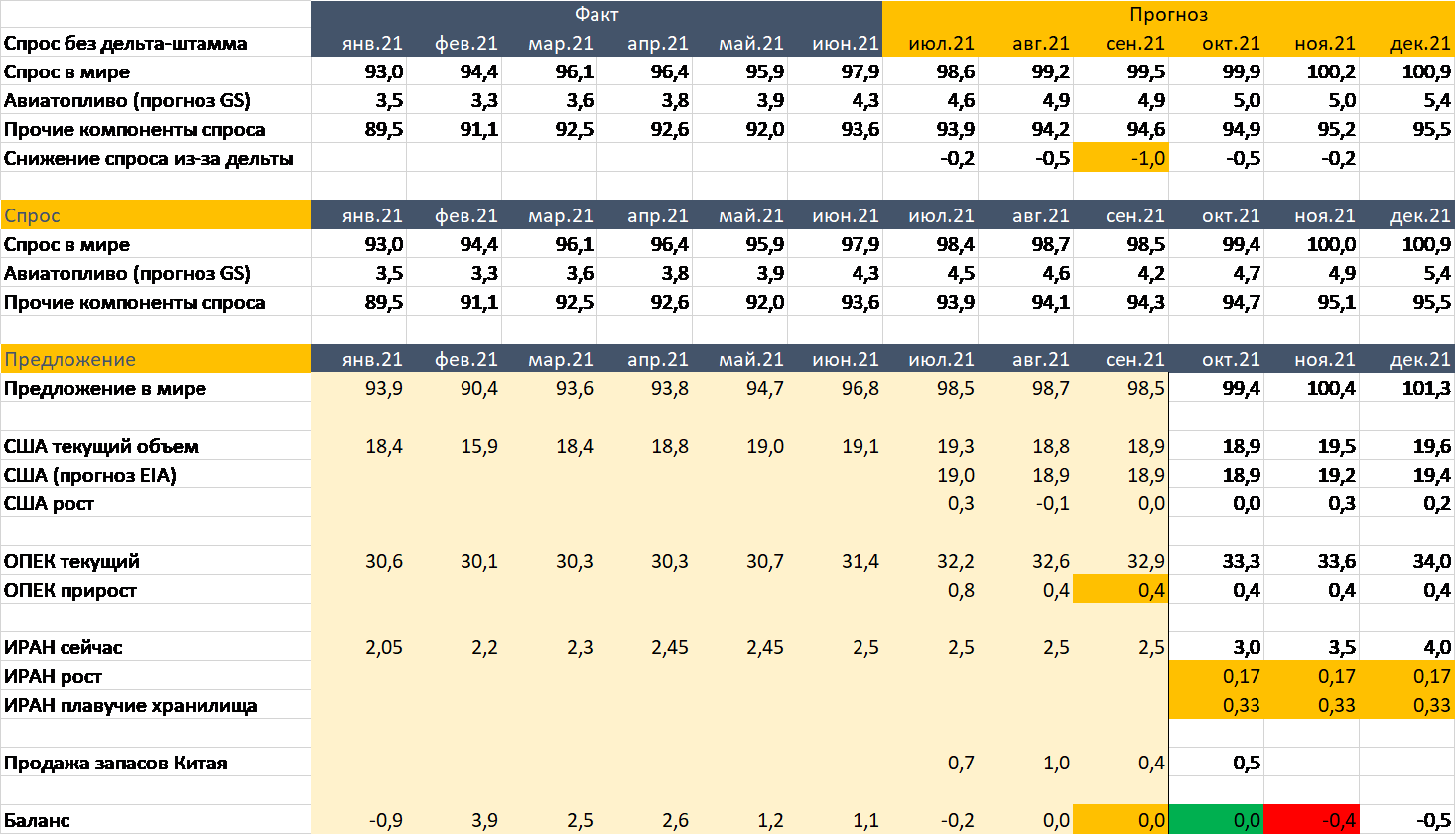

Модель спроса и предложения на рынке

Мы составили модель спроса и предложения на рынке нефти в двух сценариях: с ростом предложения иранской нефти и без.

- В сценарии без роста предложения Ирана в августе рынок будет сбалансированным, т.к. дополнительные объемы нефти из запасов Китая в 1 мбд устранят дефицит на рынке.

- Далее до конца года, если на рынке будет формироваться дефицит с учетом действий ОПЕК+, Китай будет увеличивать продажу нефти из резервов, если цена будет подниматься выше $70.

- В таком сценарии цены на нефть будут оставаться в районе 66-72 долл./барр. до конца года и далее, т.к. Китай будет компенсировать недостаток предложения.

Модель без иранской сделки

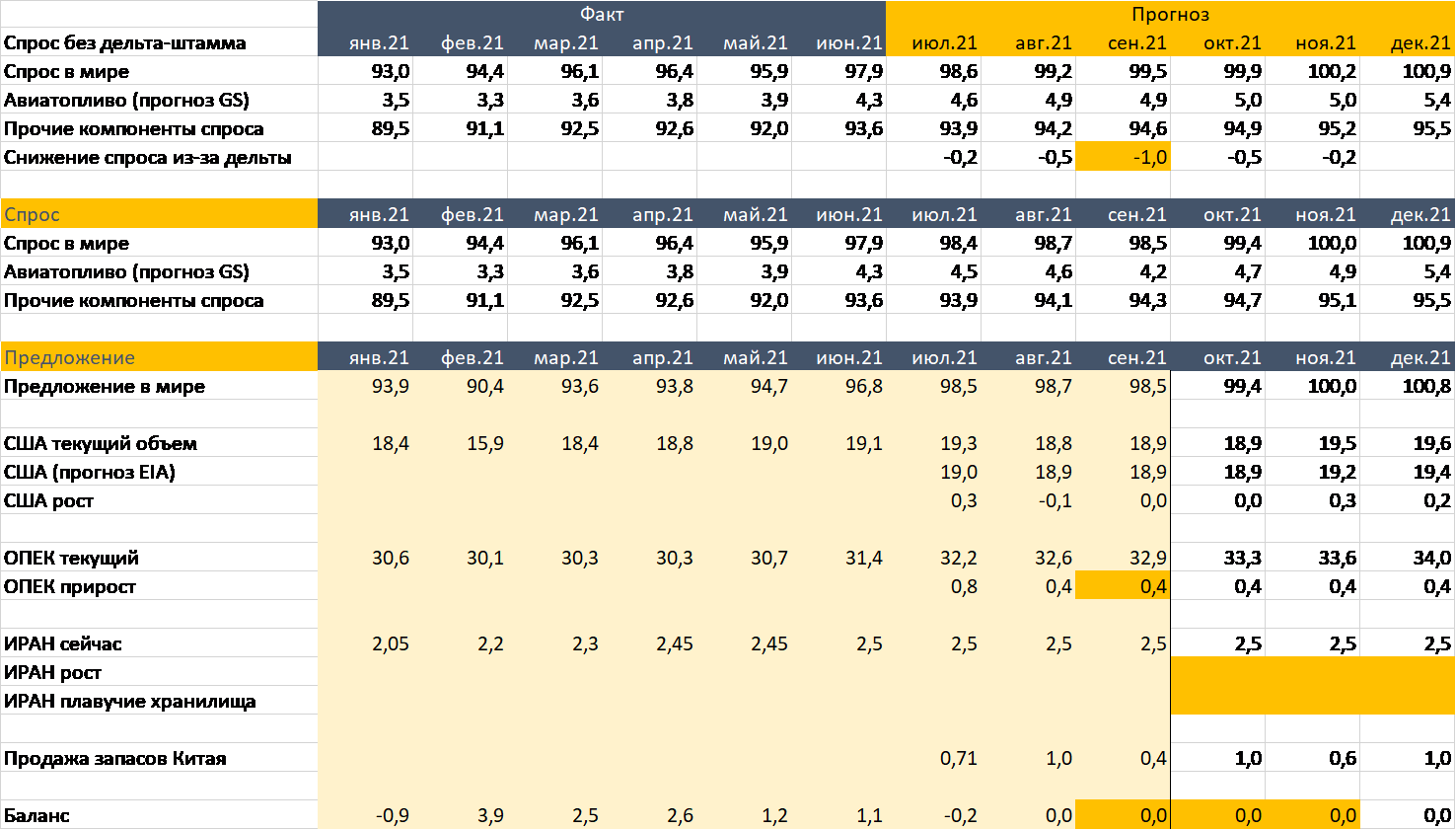

Во втором сценарии, когда иранская сделка будет заключена в октябре, Иран сможет наращивать добычу суммарно на 0.5 мбд в месяц, что превышает запланированные ОПЕК+ темпы роста добычи.

- В этом варианте рост добычи Ирана приведет к профициту на рынке до 0.4-0.5 мбд в ноябре-декабре, цены на нефть снизятся, и у Китая не будет необходимости дальше продавать запасы нефти.

- Чтобы вернуть рынок к балансу в ноябре-декабре 2021 г. и далее, ОПЕК придется отказаться от роста добычи или конкурировать с ИРАНом за объемы… либо же как-то договориться о квотах с этой страной.

- В этом варианте цены на снизятся до $66

- … но на самом деле это был базовый сценарий ключевых инвестбанков в оценке нефтегазового сектора на 2022 год, и поэтому мы не ждем большой переоценки вниз потенциала роста нефтяных акций… а для сланцевых игроков при зафиксированных ценах 2022й год обещает быть даже очень сильным.

Сейчас план ОПЕК+ по добыче до конца года рассчитан на отсутствие иранской сделки, и у нас впереди возобновление переговоров с Ираном (5 августа пройдет инаугурация их нового президента, и процесс стартует).

По ходу этого процесса рынок нефти может быть очень волатильным и его логично играть «от шорта», а пертурбации с ценой нефти ещё вероятно пошатают российский рынок акций и рубль.

Модель с иранской сделкой