Продолжаем знакомство с техническим анализом. И сегодня по плану теория Чарльза Доу.

Напомню, что Чарльз Доу является родоначальником технического анализа, а также создателем биржевого индекса Dow Jones и журнала The Wall Street Journal.

Над созданием своей теории Доу работал с 1900 по 1902 год, изучая динамику своего индекса, где выделял основные графические закономерности, которые связывал с психологией участников рынка. Доу считал, что тот, кто понимает психологию толпы, тот без труда сможет понять рынок. Иными словами Доу стремился с помощью графических моделей определять психологию биржевых игроков и с их помощью прогнозировать дальнейшее движение рынка.

Теория Доу состоит из шести постулатов. Давайте рассмотрим их:

1. Существует три типа тенденций (трендов):

- первичная (долгосрочная),

- вторичная (среднесрочная),

- малая (краткосрочная).

Каждый тренд Доу разделял на восходящий и нисходящий, учитывая положение локальных экстремумов.

А) Правило восходящего тренда – каждый последующий максимум и минимум выше предыдущего.

Б) Правило нисходящего тренда – каждый последующий минимум и максимум ниже предыдущего.

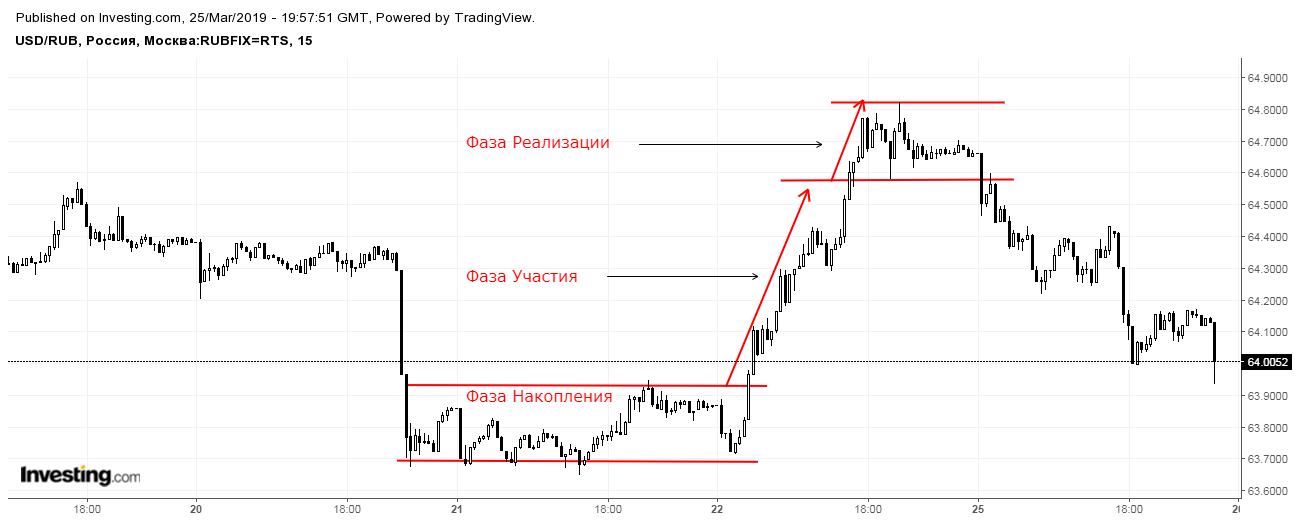

2. Первичный тренд имеет три временные фазы.

- Фаза накопления. В данный период крупные игроки формируют свои стратегические позиции, при этом на рынке наблюдается низкая волатильность и движение цен подчинено боковой тенденции.

- Фаза участия. В данный период происходит выход из боковой тенденции (фазы накопления) и тренд приобретает наиболее выраженное направление.

- Фаза реализации. В данный период наблюдается сильное рыночное движение, согласно которому каждый мелкий трейдер желает принять в нем участие и совершает торговые операции у самого пика. В этот период времени крупные игроки фиксируют свои позиции и выходят из рынка, в результате чего тренд начинает терять свою силу.

3. Индексы должны подтверждать друг друга. В данном случае подразумевается связь близко коррелируемых активов, которые и необязательно могут быть индексами. Однако следует отметить, что корреляции не постоянны и могут действовать циклически (определенные промежутки времени).

В качестве примера рассмотрим индекс ОФЗ (RGBI) и валютную пару доллар/рубль (USD/RUB). Еще год назад между ними существовала обратная корреляция, которая выражалась следующим образом: при росте рубля (укреплении к доллару или снижении пары USD/RUB) индекс RGBI рос; при снижении (девальвации) рубля к доллару (росте пары USD/RUB) индекс RGBI падал.

На рисунке ниже (слева USD/RUB, справа RGBI) выделены области синими линиями, где образовалась раскорреляция – оба актива двигались синхронно, что, по сути, нарушает принцип Доу. Спустя некоторое время корреляция возобновляется: USD/RUB снижается (рубль укрепляется), а RGBI растет.

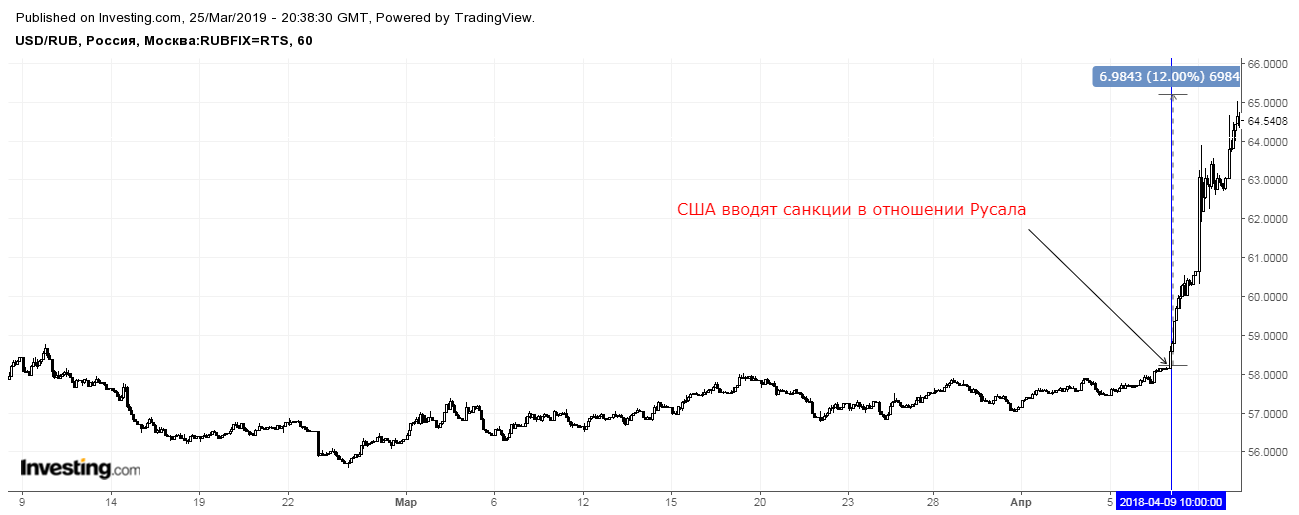

4. Биржевые котировки учитывают все новости. Следует отметить, что некоторые новости могут вызвать излишнюю эмоциональность на фондовых рынках либо даже ввести их в состояние «шока».

4. Биржевые котировки учитывают все новости. Следует отметить, что некоторые новости могут вызвать излишнюю эмоциональность на фондовых рынках либо даже ввести их в состояние «шока».

5. Тренд должен подтверждаться объемом торгов. Доу был убежден в том, что сильный тренд должен сопровождаться повышенными торговыми объемами. В случае, когда тренд продолжался, а объемы снижались, Доу считал, что у тренда заканчиваются силы и скоро произойдет смена тенденции.

5. Тренд должен подтверждаться объемом торгов. Доу был убежден в том, что сильный тренд должен сопровождаться повышенными торговыми объемами. В случае, когда тренд продолжался, а объемы снижались, Доу считал, что у тренда заканчиваются силы и скоро произойдет смена тенденции.

6. Тренд действует до тех пор, пока не появится явный сигнал о его прекращении. Данным принципом Доу намекает, что не следует стараться опережать рынок и пытаться поймать разворот – лучшее решение: дождаться сигнала о смене тренда и только потом совершать торговые операции.

Прошло больше века, как Доу вывел основные принцип в своей теории и многое изменилось в техническом анализе (особенно с появлением компьютеров), однако «понимание психологии рынка – есть само понимание рынка» сталось неизменным.