Top of mind

Главное что сейчас происходит — это выборы в США, волна ускорения COVID (хотим или нет, до весны скорее всего будет хуже чем летом, а потом снова получше). И где-то зимой появятся вакцины, но, кстати, немалое число людей совершенно не собирается вакцинироваться.

Чтобы это все пережить, нужно правительствам стран бы выделить денег — безработица, социальные обязательства нужно выполнять. Вот сейчас рынки и ждут этих денег… волнуются (зря), но это задает паузу на рынках акций и сырья.

Инвесторы в облигации поняли одну очень важную вещь:

- длинные ставки должны расти, чтобы отражать риски инфляции, так что кривая доходности что в США что в РФ должна стать круче

Сырье и валюта

На рынке сырья идет коррекция и она не щадит ни драгметаллы, ни нефть и газ. Думаю, что на месяц вперед драгметаллы останутся в боковике.

Рост наклона кривой, прикидочно, подсказывает нам новый равновесный уровень золота на следующее лето: при доходностях 10-леток 1.0% и инфляционных ожиданиях на 2.5% мы получим золото примерно по $2,200 и серебро, возможно, на $36.

По BRENT, думаю, COVID-коррекция может привести нас к $37 но вряд ли сильно ниже, ибо это уже зона вмешательства ОПЕК+ в ситуацию.

По рублю — думаем, что до конца рубль развернется в рост к доллару. Может это будет от 76-77, может от 80, но такого пересечения факторов против рубля, как было в августе-сентябре (недостаток валюты, погашение займов, дивиденды в валюте, приток денег в акции США на Мосбирже, геополитика и многое другое) уже не ожидается — наоборот, ЦБ увеличит продажи валюты, а продажи углеводородов вырастут.

Рынок акций РФ

В свете коррекции на глобальных рынках, нерешенности вопроса с бюджетной поддержкой в США, слабой нефтью, я думаю велик риск, что акции РФ недопадали или нарисуют двойное дно.

При этом по США мой view такой, что им тоже предстоит поход ниже, в сторону 3,100 по S&P (-7% с текущих), но есть разные варианты как они там окажутся:

- могут до 1 октября обновить вершину и закрыть финансовый год и 3кв на мажорной ноте, а перед выборами в октябре упасть

- могут сейчас допадать, а потом Трамп синжинирит под выборы “рост” и будет хвастаться

- по рынку РФ этом может выглядеть как рост Сбера до 230 к дивотсечке и провал обратно вниз

Мой ориентир по рынку США — Apple по $100. Когда там будем, то думаю продолжится рост.

Вот один из моих сценариев, с двойной вершиной:

Соответственно, все самое лучшее по РФ я тоже жду позже, а сейчас нас ждет боковик или снижение до выборов в США, т.е. до 4 ноября, и чтобы сохранить портфель придется попотеть. Нерезиденты пока не покупают акции, понимая риски в политике и сырье. По секторам мы видим, что выигрывают защитные акции против сырья, и в то же время идет набор позиций по голубым фишкам — тот же Сбербанк по текущим ценам привлекает внимание, как и Газпром.

Облигации РФ

Рынок рублевого долга оживился на комментариях зампреда ЦБ Заботкина. ЦБ РФ видит пространство для снижения ставок, но вероятно сделает это только в 4кв когда рубль станет покрепче, и программа займов будет выполнена больше. В целом ЦБ не ставит в прогноз нефть выше $50 на 3 года вперед.

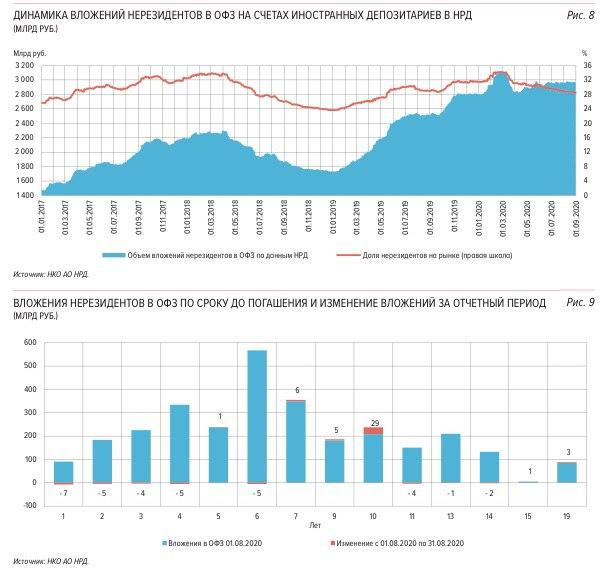

Нерезиденты покупают 10-летние бумаги, увеличивая дюрацию портфеля, и тем самым показывают нам курс на укрепление рубля и отсутствие страха перед санкциями по крайней мере к госдолгу РФ.

Удачи в торгах!