Многие пробуют себя в спекуляциях. И основное внимание обычно уделяется самим торговым идеям: когда войти/выйти из сделки. Что упускает большинство трейдеров? Каким объемом входить в сделки - это и есть управление капиталом.

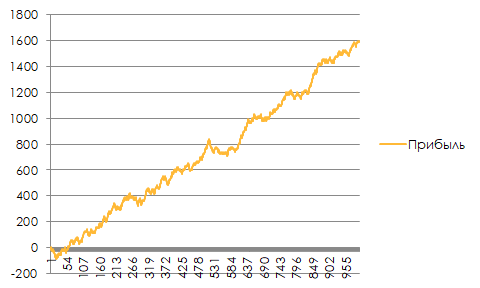

Для наглядности давайте посмотрим на доходность спекулятивной стратегии, которая дает 60% сделок в плюс с одинаковым средним убытком и профитом (1000 сделок):

Понятное дело, фактически у большинства на рынке размер прибыли и убытка в каждой сделке разное, но этот пример вполне применим для иллюстрации, что делает с результатами управление капиталом.

Сразу оговорю предпосылки:

Результат каждой сделки: +10 или -10

Вероятность прибыльной: 60%

Начальный капитал 1000 (считаем, что каждая сделка дает 1%)

Попробуем торговать одной и той же суммой, не реинвестируя прибыль. Тогда за 1000 сделок результат будет такой:

Для нашей модели получился такой результат: +160% за 1000 сделок.

Это был результат без какого-либо управления капиталом: в каждой сделке был фиксированный объем (1000).

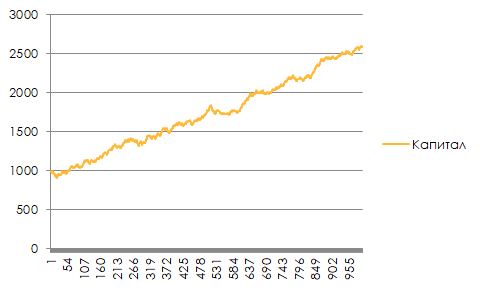

Теперь попробуем каждый раз заходить на весь имеющийся капитал:

Для этого варианта результат +370% за 1000 сделок. Как видим, размер прибыли отличается более чем в два раза. Мно

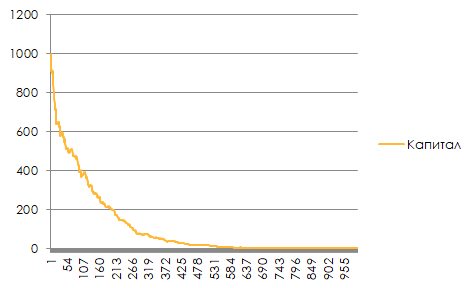

Кстати, многие новички заходят в сделки на «рандомный» объем, причем часто с плечом. Попробуем замоделировать такую ситуацию: объем сделки каждый раз колеблется от 10 до 500% от текущего капитала.

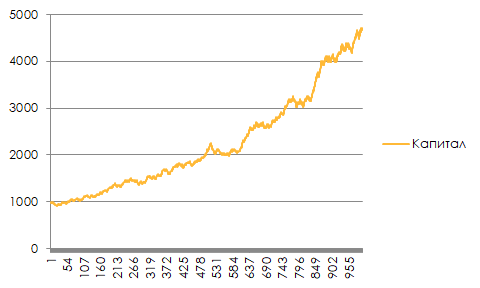

Интересно - прибыльная стратегия может приносить катастрофические убытки, если пользоваться плечами и не обращать внимания на объем сделки. На самом деле, здесь главный ущерб доходности - это плечи (торговля на заемные деньги,. Смотрите, какие результаты дает все та же прибыльная стратегия при торговле с реинвестированием на разных плечах:

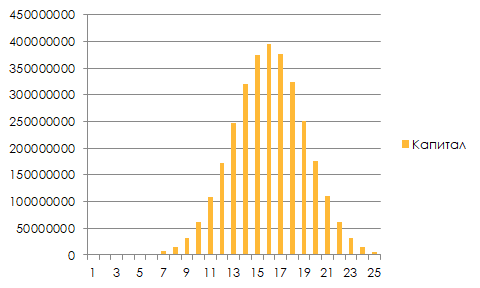

Сперва может показаться, что если есть прибыльная стратегия (я думаю, никто не будет спорить с тем, что стратегия, которая дает 60% прибыльных сделок при равенстве прибылей и убытков - это очень сильно), то надо вкладывать в нее как можно больше денег и тем самым максимизировать свою прибыль. Но на самом деле существует оптимальный размер риска. Даже в нашем простеньком примере - я взял несколько вариантов плечей - и получается, что правило "больше-лучше" не работает - после 15-го плеча результат начинает ухудшаться, и чем больше плечо - тем хуже результат, который в итоге приходит к убытку.

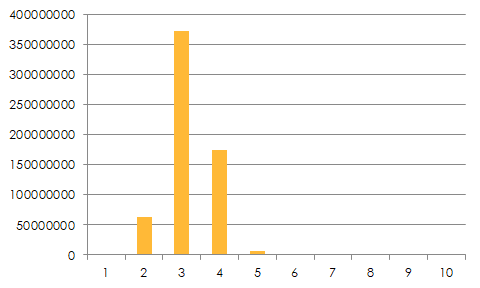

Понятное дело, на фондовом рынке брокер не дает плечо больше 5-10. Но в нашем примере достаточно просто поменять волатильность результата сделки с 1% до 5%:

Как видим, результаты для стратегии с более длительным удержанием позиции (чуть больше интрадея - 5% это как правило сделки на несколько дней) ухудшаются уже после третьего плеча.

Для каждой стратегии оптимальный объем - свой. Главная мысль, которую я пытался донести - магия сложных процентов может давать фантастические результаты по сравнению со сделками с "фиксированной суммой", но это не значит, что надо заходить "на все плечи". Управление капиталом - это важная часть торговой системы, и к выбору объема позиции надо подходить внимательно - правильно выбранный объем может максимизировать вашу доходность.

Еще одно важное замечание - эта тема плохо работает в инвестировании, так как там не используются плечи, идет маленькое количество сделок, и сложные проценты работают без вашего участия - акции с годами растут, капитализируясь.

Сегодня мы посмотрели, как разные способы управления капиталом влияют на результаты прибыльной стратегии, применяя самый простой способ - реинвестирование. На самом деле эта тема более широкая - применяются более продвинутые методики управления капиталом. Если интересно - оцените пост, и я расскажу, как я управляю размером позиции в спекулятивных сделках.