Сейчас многие аналитики говорят о важности решений ФРС для рынка, включая нас. Мы решили напомнить, что:

- ФРС влияет на ликвидность на рынке, но ужесточение политики не должно привести к большому обвалу индексов.

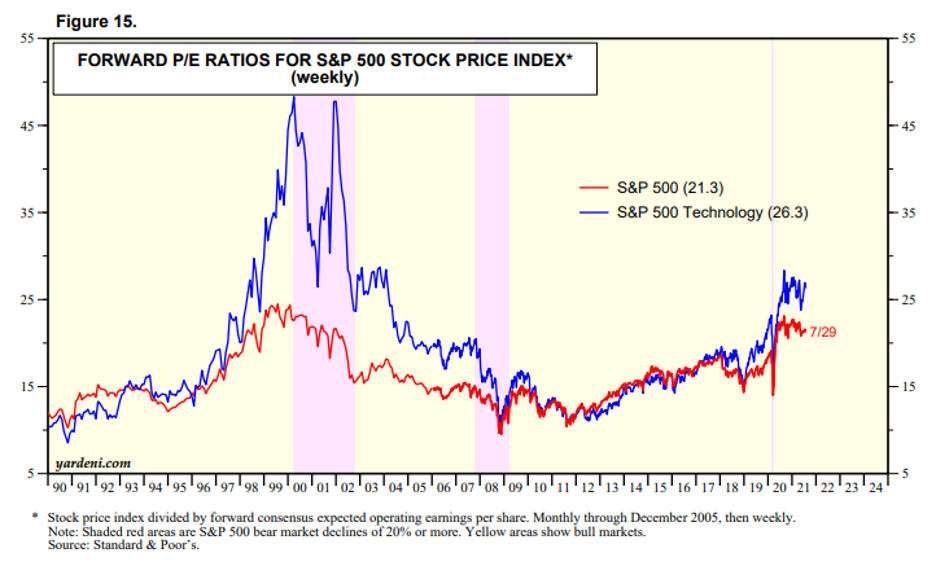

- В прошлом отмена QE и рост эффективной ставки привели к 5-летнему боковику в средних мультипликаторах P/E индекса S&P.

С ужесточением политики ликвидность будет сокращаться (новые займы Минфина + реального сектора по объемам превышают QE). Мы не ждем полного сокращения QE в ближайшие два года, потому что Минфин США должен будет занимать деньги под приемлемую ставку для финансирования инфраструктурных проектов и прочих стимулов (в условиях дефицита бюджета). Исходя из этой логики, мы скорее всего увидим коррекцию и последующий боковик в средних мультипликаторах, а для рынка акций это будет выражаться в замедленном росте и более частых коррекциях.

P.S. Сохраняются риски глобальной коррекции, и мы ее ожидаем. Настроения по поводу действий ФРС – это один из важных факторов. Мы сохраняем некоторую долю кэша в портфелях, чтобы докупить перспективные акции в случае коррекции индексов на 8-10%.

Причина такого стремительного роста индексов последних полутора лет – куча ликвидности от ФРС

Средние мультипликаторы на рынке США выросли, это говорит о том, что в среднем 1 доллар прибыли стал оцениваться дороже, то есть денег, готовых покупать акции, стало больше.

Это вызвано мягкой политикой ФРС – они покупают облигации за кэш по высоким ценам, в итоге этого кэша поступает на рынок акций, потому что:

А) появляется лишний кэш

Б) облигации остаются дорогими и дают отрицательную реальную доходность

Вместе с этим у банков появляется больше кэша и, следовательно, больше возможности кредитовать население и компании, что разогревает экономику (больше кредитов -> ускоряются расходы -> быстрее растет ВВП).

ФРС может объявить об ужесточении политики уже осенью

ФРС ссылается на два показателя – безработицу и инфляцию. Инфляцию они считают временной, поэтому игнорируют ее высокие значения, а безработицу ждут ниже для ужесточения денежно-кредитной политики.

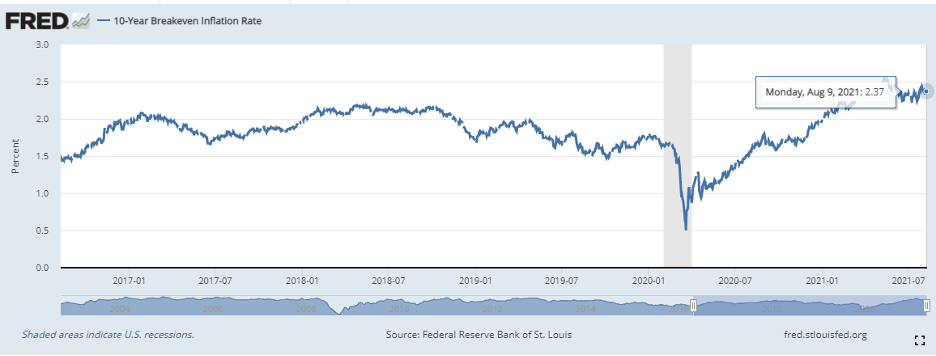

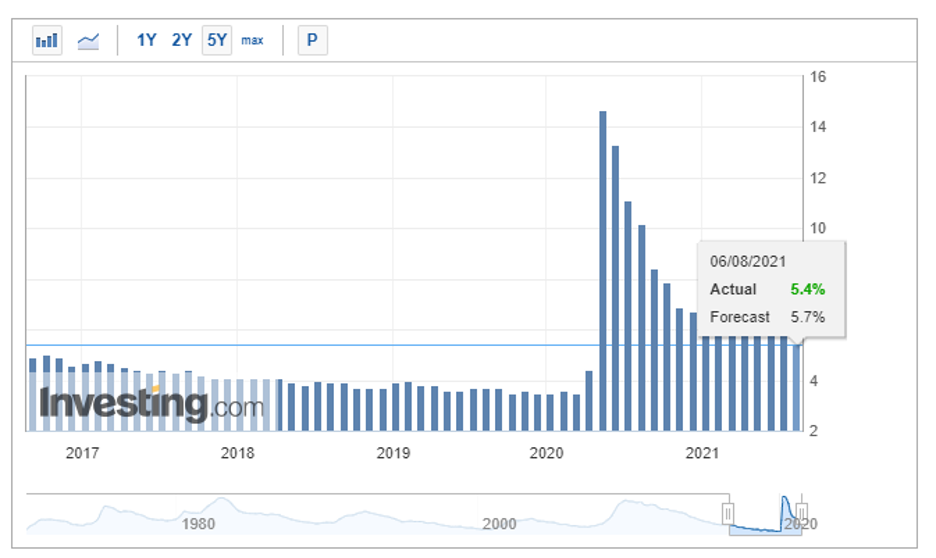

Цель ФРС по долгосрочной инфляции – 2% или чуть выше (не указано, насколько выше и как долго она может оставаться выше, поэтому текущие уровни инфляции не пугают рынок). Инфляция в июле на уровне +5.4%, 10-летние инфляционные ожидания уже выросли до уровня 2.4%:

То есть можем считать, что цель ФРС по инфляции достигнута и перевыполнена. Остается достичь цели по безработице, естественный (NAIRU) уровень безработицы в США около 4.1% (по мнению Chicago FED). ФРС в обновленном видении своей политики в 2020 году объявляла, что не будет повышать ставки только из-за падения безработицы ниже естественного уровня, если инфляция будет оставаться низкой.

Но мы видим, что инфляцию сейчас никак нельзя назвать низкой: ни краткосрочную инфляцию, ни долгосрочные ожидания. Значит, что когда и инфляция значительно выше таргета, и безработица достигнет его, то логично ожидать действий ФРС по ужесточению денежно кредитной политики. Кстати, ровно это рынок и делает – всплеск мирового курса доллара сразу после публикации сильной статистики по рынку труда в США подтверждает эту логику.

В июле безработица упала сразу на полпроцента, до 5.4%, что было лучше ожиданий на 0.3%. Логично, что макроэкономические модели будут запаздывать так же, как это происходило с инфляцией. Исторически не было периодов закрытия и открытия экономики, поэтому скорость восстановления выше средних ожиданий.

По мере сокращения стимулов для безработных и открытия оффлайн бизнесов (кафе, очное обучение) безработица будет быстро сокращаться.

Если безработица продолжит сокращаться хотя бы текущим темпом (по 0.5% в месяц), то уже к ноябрьскому заседанию ФРС (2-3 ноября) она будет около естественного уровня в 4%. Если ФРС будет придерживаться собственной логики, с ноября они должны будут тогда объявить о сворачивании покупок ценных бумаг на открытом рынке. Для рынка это будет означать прекращение постоянного притока ликвидности и, как следствие, прекратят надуваться мультипликаторы акций (краткосрочно это может выглядеть как коррекция с медленным восстановлением либо пила).

Замедление QE и рост эффективной ставки – это не обвал рынка, а больше коррекций и медленнее рост

После кризиса 2008 ФРС тоже скупала облигации и другие долговые ценные бумаги, давая рынку ликвидность и стимулируя рост экономики и рабочих мест. В 2013 году в декабре ФРС объявила, что замедлит темпы QE, и завершила покупки в октябре 2014 (завершение покупок пришлось по времени на коррекцию в S&P около 8%):

Как мы знаем, это не привело к развороту тренда, но динамика индекса S&P действительно изменилась, он стал в среднем медленнее расти, с 2014 по 2019 год P/E почти не изменился.

Из графика мы видим, что мультипликаторы в среднем росли в период мягкой политики (2009-2014) и перешли в боковик в период отсутствия QE и роста эффективной ставки (2014-2019 годы). А с момента ковида и нового QE с весны 2020 года случился резкий рост средних мультипликаторов.

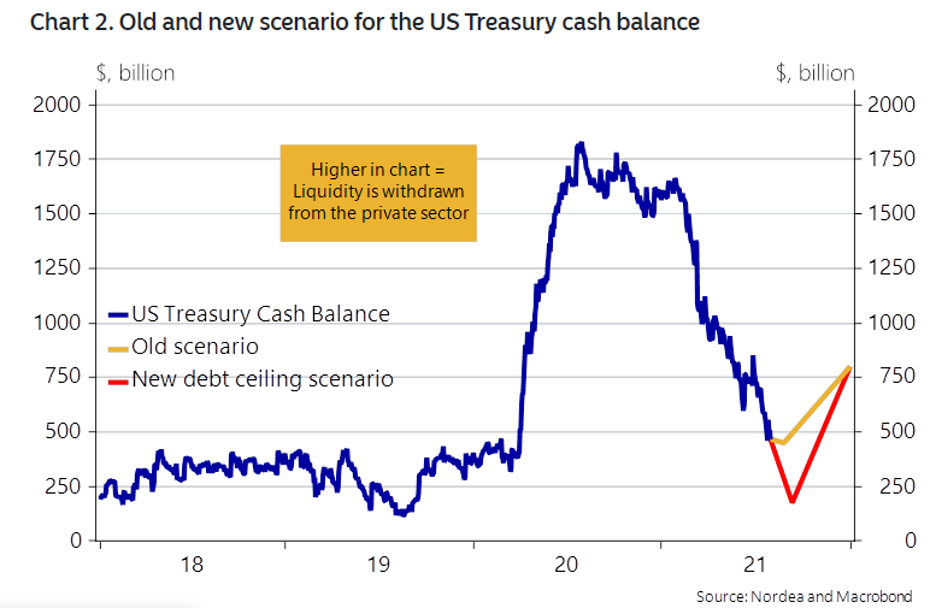

Ликвидность будет сокращаться даже при текущих объемах QE

Причина сокращения ликвидности – дефицит бюджета в США. В первой половине 2021 это не чувствовалось на рынках, потому что Минфин тратил кэш со счетов (потратил 1.25$ трлн, осталось 0.5)

В первые 8 месяцев фискального 2021 (с октября по май) дефицит бюджета США составил 2.1$ трлн. Он покрывается на 1.2$ трлн за счет сокращения кэша на балансе Минфина и на 8*0.12 = 0.96$ трлн за счет QE(QE в некоторые месяцы по факту было больше, избыток ликвидности пошел в реальный сектор и рынок).

Далее тратить кэш неоткуда, поэтому Минфину придется его занимать – то есть выпускать новые облигации и одновременно не тратить такие объемы кэша, тем самым изымая ликвидность с рынка.

Просуммируем притоки и оттоки ликвидности (по крайней мере легко наблюдаемые и прогнозируемые):

Притоки – 1.7$ трлн:

- QE сейчас идет с темпами 120$ млрд в месяц, то есть до конца фискального 2022 года это 1.7$ трлн

Оттоки – 2.6$ трлн:

- Ожидается дефицит бюджета примерно еще 500 млрд долл в этом фискальном году и 1 100 млрд долл в 2022-м

- Чистое кредитование частного сектора в США

- Пополнение запасов казначейства 500 млрд долл

- Потенциальные расходы на еще не одобренный пакет инфраструктурных стимулов (еще около 500 млрд долл).

Получается, что даже при текущих объемах QE ликвидность будет сокращаться, а если QE понизить, то ликвидность еще быстрее начнет изыматься с рынков (тем самым провоцируя более низкие мультипликаторы).

Выводы

С ужесточением политики ликвидность будет сокращаться (новые займы Минфина + реального сектора по объемам превышают QE). Мы не ждем полного сокращения QE в ближайшие два года, потому что Минфин США должен будет занимать деньги под приемлемую ставку для финансирования инфраструктурных проектов и прочих стимулов (в условиях дефицита бюджета). Исходя из этой логики, мы скорее всего увидим коррекцию и последующий боковик в средних мультипликаторах, а для рынка акций это будет выражаться в замедленном росте и более частых коррекциях.