C лета прошлого года цены на алмазы начали свой восстановительный путь к среднеисторическим отметкам в 160$/кар. (цена по итогам 2 кв. 145$/кар.). Это происходит на фоне сильного спроса со стороны ювелирной промышленности и стагнирующего предложения. В этом посте поговорим о:

- рыночном балансе алмазов;

- запасах в Down-stream Mid-stream и Up-stream;

- ожиданиях цен на алмазы;

- бенефициаре роста алмазов.

Мы ожидаем структурного дефицита алмазов в долгосрочной перспективе

Предложение

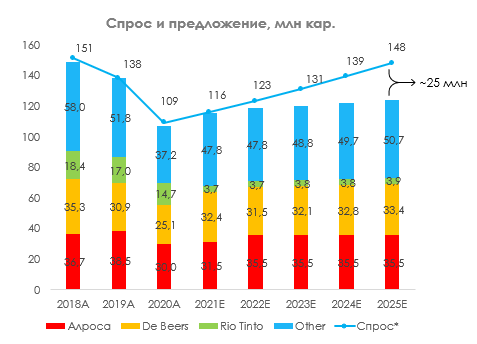

Добыча алмазов существенно упала в ковидный год до 107 млн кар. (-22.6% г/г), а затем начала постепенно восстанавливаться. В ноябре 2020 г. закрылся крупнейший рудник Argyle (владелец Rio Tinto), который добывал ~10 млн кар. Пандемия серьезно нарушила операции по добыче полезных алмазов и логистику, что привело к закрытию шахт более мелких предприятий.

Аналитики Bain ожидают роста производства в районе 1–2% г/г, что даст рост предложения до уровней 115–125 млн кар. к 2025 г, в то время как Алроса закладывает более пессимистичные оценки — ~113-115 млн кар. к 2025 г.

Спрос

Алроса ожидает среднего роста спроса на алмазы в размере 6,3% г/г к 2025 г. (~148 млн кар.) на фоне сильного спроса со стороны ювелирной отрасли (рост 5–10% г/г.). Более подробно рассмотрим далее.

Баланс рынка

На фоне сильного спроса на алмазы со стороны ювелирной промышленности и стагнирующего предложения мы ожидаем дефицит алмазов к 2025 г. в размере 23 млн кар.

* по версии Алросы

Запасы алмазов производителей и огранщиков на исторических минимумах

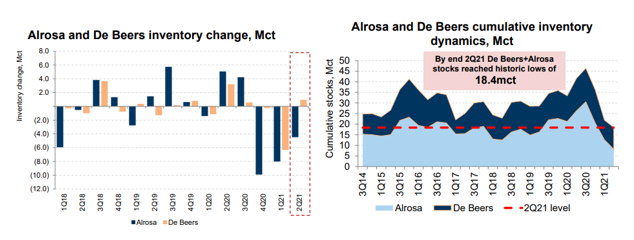

За последние 4 квартала мировые производители алмазов активно распродавали свои запасы. Запасы 2-х крупнейших производителей находятся на исторических низах за последние 10 лет (18.4 млн кар.) при среднеисторическом уровне 30–35 млн кар. Текущие запасы Алросы составляют 3.1 месяца производства, что в два раза ниже среднеисторического уровня 6.3 месяца. А текущие запасы De Beers со среднеисторического уровня сократились с 5.5 мес. до 4.1 месяца

Источник: Goldman Sachs

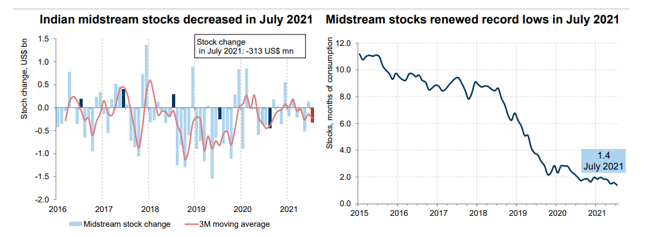

Запасы алмазов у огранщиков также находятся на историческом минимуме за последние 10 лет и составляют ~ 1.4 месяца потребления.

Источник: Goldman Sachs

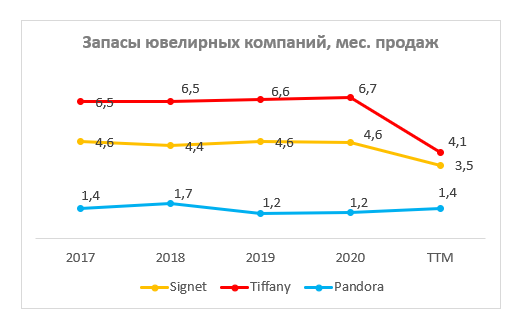

Мы проанализировали крупные ювелирные компании и выявили, что у Signet и Tiffany начали снижаться запасы в месяцах. У Pandora запасы остались на прежнем уровне, но это объясняется более быстрой оборачиваемостью запасов, так как у Tiffany и Signet она в разы медленнее.

Такое сокращение запасов по всем 3-м направлениям на фоне устойчивого спроса на конечную продукцию увеличивает волатильность цен на алмазы. Цена становится очень чувствительна к спросу, что может привести к более быстрым темпам роста, если спрос на ювелирные изделия останется таким же высоким, как ожидают ритейлеры.

Стагнирующее производство алмазов, высокий спрос на ювелирную продукцию и снижающиеся запасы у производителей, огранщиков и ювелиров приведут к стабильному росту цен на алмазы

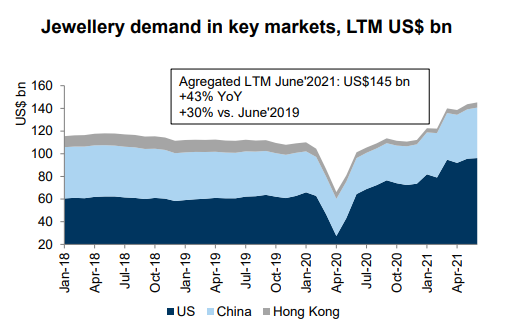

В мире наблюдается устойчивый спрос на ювелирную продукцию (~$145 млрд) , который уже превысил среднеисторические уровни 18-19 года (~$120 млрд). Аналитики Bain ожидают дальнейший рост ювелирной промышленности на 5-10% г/г. А сами ритейлеры ожидают, что настроения потребителей продолжат улучшаться, а потребительский спрос останется сильным.

Источник: Goldman Sachs

Розничные продажи в Китае за июль составили $3,1 млрд (+23% по сравнению с июлем 2019 г.). Отметим, что в Китае в сезон праздников (январь-февраль) спрос увеличивается в ~3 раза по сравнению с другими месяцами. Огранщики и производители наращивают свои запасы в 3–4 квартале, чтобы распродать их в 1 квартале на фоне высокого спроса в праздники США (День святого Валентина) и Китая (Китайский новый год). Новые праздники наступят через 3 месяца, что также является фактором для устойчивого спроса на ювелирную продукцию.

Источник: Goldman Sachs

Таким образом, мы ожидаем дальнейшего роста цен на алмазы на фоне:

- Стагнирующего предложения (крупнейший рудник Argyle с добычей 10 млн кар в год закрылся, также закрылось много мелких рудников из-за финансовых трудностей);

- Низких запасов у производителей и огранщиков, а также сокращения запасов у ювелиров;

- Сильного спроса со стороны ювелирной промышленности, особенно в период праздников в Китае (январь-февраль).

Алроса выигрывает от роста цен на алмазы

Бенефициаром роста цен на алмазы стала Алроса. У Алросы были сильные финансовые результаты за счет огромных продаж из запасов. Компания за 3 предыдущих квартала продала 44 млн кар. при производстве 21,5 млн кар. Запасы снизились до рекордных минимальных уровней, поэтому мы не ждем, что будущие объемы продаж будут такими же сильными. Наши подписчики знают, стоит ли покупать Алросу из-за роста цен на алмазы или будущий рост цен на алмазы уже учтен рынком в котировках.