Несмотря на рост котировок с начала года на 16% при росте индекса Мосбиржи на 4%, акции АФК Система еще имеют потенциал роста из-за недооценки непубличных активов, предстоящей корректировки дивидендной политики и возможной монетизации активов.

В посте мы подробнее расскажем о данных факторах.

В прошлом году подорожали дочки – из-за этого акции фонда в лидерах в 2019 г.,

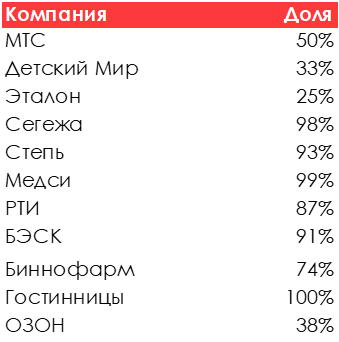

За 2019 г. доходность акций Системы с учетом дивидендов составила 92%, при росте индекса на 39% с учетом див. выплат. Это произошло из-за роста акционерной стоимости публичных дочек – МТС +45%, Детский Мир +21% с учетом дивидендов.

Другая причина — снижение корпоративного долга. На начало года — 223 млрд руб, 30 сентября - 203 млрд руб.

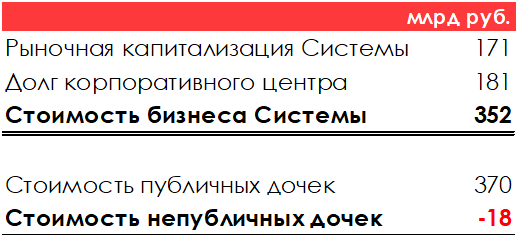

Вопреки такому росту мы полагаем, что недооценка до сих пор сохранилась

Фактически рынок закладывает, что ноябрьская продажа акций Детского Мира и январские дивиденды МТС не пойдут на сокращение долга, но мы полагаем, что это не так, и снижаем его размер на эти поступления.

8 декабря основной владелец фонда Евтушенков заявил, что размер долга сократился до 190 млрд руб. С тех пор были выплачены дивиденды от МТС, поэтому по нашим оценкам сейчас размер долга может составлять 181 млрд руб. Инвестиции в Гжель, судя по размерам компании, исчисляются миллионами, поэтому существенно не скорректируют размер долга.

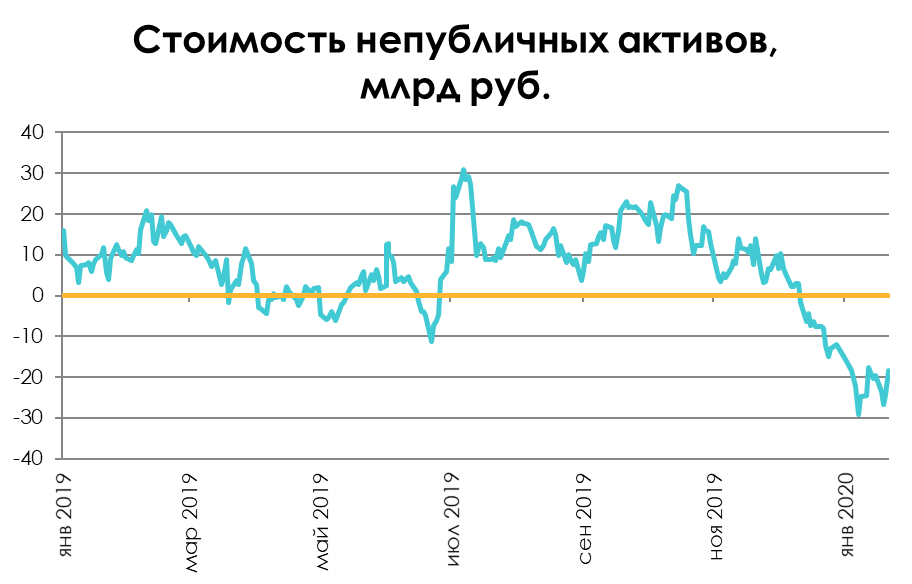

Через стоимость непубличных дочек виден дисконт рынка по отношению к акциям фонда.

С начала 2019 г. средняя стоимость непубличных дочек составляет 7 млрд руб., т.е. теоретически Upside к капитализации системы – 25 млрд руб. или 15% от текущей стоимости.

Денежные поступления пойдут на снижение долга, потому что он достаточно крупный для фонда

Денежные поступления Системы составляют около 32 млрд руб. в год, а размер долга 181 млрд руб., т.е. соотношение – около 6х, что достаточно много, и для более комфортного уровня долговой нагрузки часть кредитов и бондов необходимо заранее погасить.

Процесс подтормаживается из-за того, Система может видеть инвестиционную привлекательность некоторых активов и предпочитать вкладывать в них средства. Но преимущественно Система работает именно над снижением долга, поэтому это самое вероятное направление средств.

Другие драйверы: новая дивидендная политика и перспективы монетизации активов

Евтушенков также недавно заявил, что фонд намерен подкорректировать дивидендную политику. Она , возможно, будет учитывать размер долга и станет более привлекательной для Системы.

Также можно ожидать монетизации текущих крупных активов на горизонте 1-2 лет: были разговоры об IPO Сегежи и Озона. Но сейчас российские компании, несмотря на бычий рынок, пока с опаской смотрят на публичные размещения.

Таким образом, недооценка непубличных активов, возможность более гибкой дивидендной политики и монетизации активов формируют инвестиционную привлекательность акций АФК Системы.