Top of mind

Вчера все больше стала проявляться суть происходящего на рынках: инвесторы перетряхивают портфели. Если посмотреть на рынки акций (ниже привожу срез за месяц), то видим, что:

- инвесторы решили осторожно нарастить вложения в циклические сектора (банки, потребление, хим. промышленность, металлы), продав часть пакетов акций технологий

- акции нефтяной отрасли оставались под давлением из-за усиления COVID, что вчера констатировал мониторинговый комитет ОПЕК+. При этом локально рынку начали помогать ураганы… но это не будет спасать рынок вечно

При этом характерно, что S&P не завалился дальше, и, похоже, рисует что-то наподобие двойного дна за счет роста одних секторов и снижения других:

На российском рынке похожая картинка за месяц:

- банки, ритейл, электрогенерация и сети и металлурги/сырье кроме нефти смотрятся лучше рынка

- нефтянка в глубоком минусе, газ понемногу выкупается

- вчера на рынок надавила ситуация с повышением НДПИ

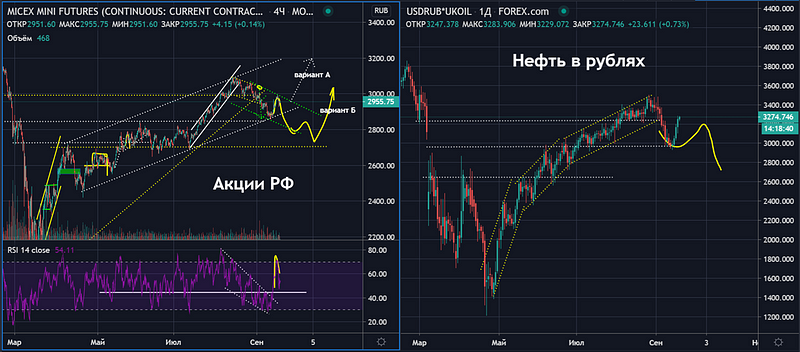

Картинка по рынку РФ такая (исходя из того, что фундаментально на 12 мес. вперед наша фундаментальная аналитика говорит о потенциале 10–20% по большинству акций РФ):

Таким образом, спрос на акции вполне здоровый, но инвесторов будет волновать неопределенность вокруг цен на нефть и эпидемии зимой.

Сейчас я пока считаю базовым вариант, что на рынке нефти с уходом ураганов цены могут вновь снизиться, и США недопадали, так что рынок вполне может оказаться ниже, и берегу патроны — покупаю лесенкой.

Мои последние сделки и мысли по тактике

В последнюю неделю я снизил долю защитной части портфеля (МТС, Русагро, Ростелеком, М.Видео, Мобиржа, Русгидро), продав их с прибылью, чтобы иметь возможность наращивать циклическую часть.

Не ожидал, что на распродаже нефтяников остальные акции смогут расти, так что сделал это где-то посередине между локальным дном и закрытием вчера, но не жалею: кэш = пространство для маневра, а незадолго до этого я сделал много покупок на снижении, так что локально обыграл индекс.

Думаю, что по нефтесектору вероятность продолжения коррекции высока, так что не буду спешить с его покупкой, а по остальным акциям я бык. Да, будут просадки, но глобально мы идем вверх, и важно помнить что краткосрочные колебания сбивать нас с толку.

Вот несколько мыслей по акциям:

- В N-nый раз ходят слухи о том, что ИРАО кого-то купит… и на этом растут все акции сектора:) если новость не оправдается и ИРАО проинвестирует в турбины (у них СП на эту тему)

- Аэрофлот определил допэмиссию по объему, осталась цена. Покупателем будет ФНБ и частные инвесторы, и возможно ВТБ… и пока акции как будто держать на 80 рублях. По закону спроса и предложения если кол-во акций в рынке сейчас резко нарастить, они скорее всего снизятся, но для этого и нужен ФНБ… В общем, склоняюсь к тому, что акции аэрофлота могут уровень 80 руб. не удержать, но разговоры про 50–60 руб. преувеличены

- Polymetal дает хорошую цену входа, за счет ABB-размещения пакетов акций акционерами. Выход их конечно настораживает, но актив качественный, и покупать на проливах всегда страшно:) — вспоминаем как Норникель кошмарили по 17500р. на экологии

Облигации РФ

Рынок ОФЗ торгуется всю неделю без существенных изменений в предверии заседания ЦБ РФ, поскольку инвесторы не ждут изменения ключевой ставки, а хотят понять, как долго продлится цикл низких ставок и когда закладывать первые повышения ключевой ставки?!

Большинство других ЦБ развитых и развивающихся стран оставили свои ДКП без изменений, видимо, и российскому ЦБ будет комфортно взять паузу на осенний период и вернутся к этому вопросу ближе к зиме, когда ряд санкционных рисков отойдёт в сторону.

Поскольку значимых движений на рынке ОФЗ не происходит и отсутствие плохих новостей уже хороший знак, то локальные эмитенты используют окно возможностей и продолжают занимать на рынке первичного долга. Свободная ликвидность есть в секторе и инвесторы готовы рассматривать разные эшелоны для покупки. Отметим, что переток физ лиц из депозитов на фондовый рынок продолжается, что особенно поддерживает эмитентов 2–3эшелона с комфортным соотношением «риск/доходность».

Российский рубль уже вторую неделю гипнотизирует уровень 75₽/$, который, по-видимому, многие инвесторы считают равновесным в текущей ситуации. По мере ухода санкционный рисков и улучшено счёта текущих операций в 4кв есть основания для некоторого укрепления рубля.

Удачи в торгах!