С апреля добыча сланцевой нефти в США росла в среднем на 90 тыс. барр./сутки за месяц из-за роста цен на нефть. При текущих высоких ценах сланцевики могли бы продолжать увеличивать добычу такими же темпами.

Но в этом году мы не ждем значительного роста добычи сланцевой нефти в США, т.к. при возможности захеджироваться и увеличить добычу нефти компании предпочитают просто сохранять текущие объемы добычи и по максимуму платить дивиденды акционерам.

Для нефти это позитивно при прочих равных - такой крупный игрок, как США, не собирается наращивать добычу нефти в перспективе ближайших 2-4 кварталов. Однако, мы не ждем, что нефть будет стоить выше $70/барр., о чем мы писали в предыдущем посте.

В этом посте мы разберем:

- почему акционеры требуют от сланцевиков ограничивать рост добычи;

- какие планы по добыче у крупнейших сланцевых компаний.

Инвестиции в рост добычи снизились

После роста инвестиций в сланцевую добычу в 2000-х гг. в 2020 году на фоне резкого снижения цен на нефть и банкротства ряда сланцевых компаний инвестиции снизились в 2 раза относительно 2019 г. (100 млрд долл.) до 45 млрд долл., по оценкам МЭА.

В прошлом году по обанкротились около 50 производителей, среди которых крупные игроки: Whiting Petroleum, California Resources, Chesapeake Enеrgy, Extraction Oil & Gas. По данным Financial Times, инвесторы по-прежнему настроены скептически, т.к. ранее сланцевые компании нарушали прошлые обещания придерживаться финансовой дисциплины и тратили больше, чем зарабатывали.

Поэтому сейчас компании стремятся придерживаться финансовой дисциплины и ограничивают рост добычи. При этом скважины в сланцевых бассейнах быстро истощаются, и, чтобы поддерживать уровень добычи, необходимо вкладывать в бурение новых.

На фоне высоких цен на нефть сланцевые компании увеличили добычу нефти на 0.3 млн барр./сутки с начала года. С апреля по июль добыча росла в среднем на 90.3 тыс. барр./сутки в месяц. Текущие высокие цены на нефть позволяют сланцевикам продолжать увеличение добычи.

По данным Минэнерго США, в августе ожидается рост на 42 тыс. барр./сутки до 7.907 млн барр./сутки. Рост добычи ожидается в основном в бассейне Permian (на 57 тыс. барр./сутки), в других сланцевых бассейнах добыча незначительно снизится.

Однако ранее руководители крупнейших сланцевых компаний в США заявили, что ограничат капитальные расходы на рост добычи и повысят выплаты акционерам.

Исторически сланцевые компании реинвестировали весь свой свободный денежный поток обратно в новые капитальные расходы, а также использовали для этого заемные средства. Но теперь эта ставка реинвестирования, когда-то составлявшая 110-130% денежных потоков, упала до 60-65% или менее, по данным Forbes.

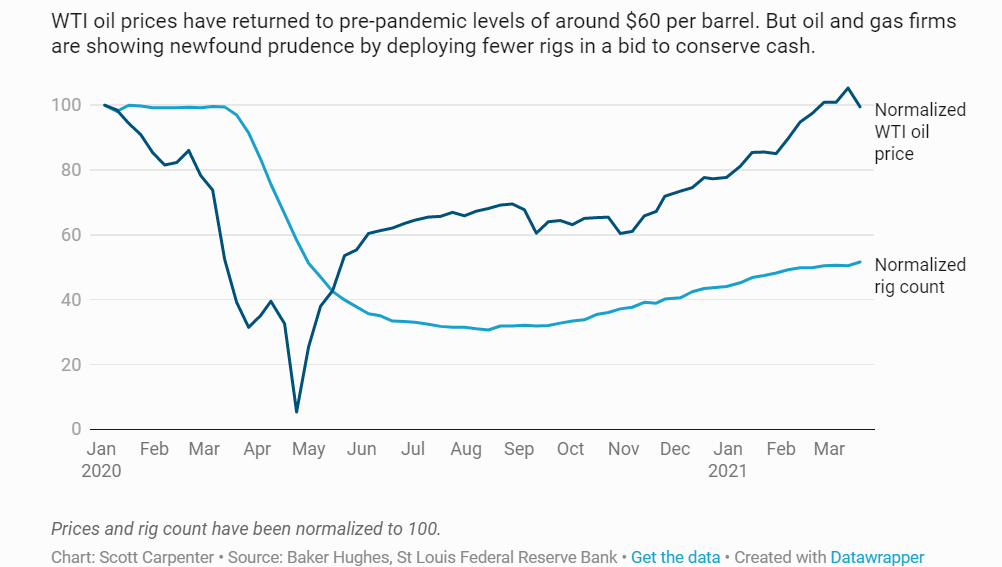

Несмотря на рост цены WTI, число буровых установок растет медленными темпами. Сейчас еженедельное количество буровых установок, общий показатель будущих уровней добычи — все еще значительно ниже, чем до пандемии.

Число пробуренных, но незавершенных скважин (DUC), в последние месяцы снижается. По данным Rystad Energy, это происходит в связи с замедлением нового бурения. В апреле 2021 г. в США было около 6 857 DUC в семи основных сланцевых бассейнах, в мае 2021 г. – 6 521, в июне 2021 г. – 6 252.

Общий объем добычи нефти в США в июле составил 11.3 мбд, что все еще на 1 млн барр./сутки ниже, чем в среднем в 2019 г. (12.3 мбд).

Планы крупнейших сланцевиков

Пять из шести крупнейших компаний, добывающих сланцевую нефть в США (Chevron, ConocoPhillips, Occidental Petroleum, EOG Resources, Diamondback Energy) в презентациях по итогам второго квартала 2021 г. заявляют, что не планируют увеличения добычи в 3 кв. 2021 г. по сравнению со 2 кв. 2021 г. Pioneer National Resources (крупнейший производитель в бассейне Permian) планирует увеличить добычу в 3 кв. 2021 г. на 17-32 тыс. барр./сутки относительно 2 кв. 2021 г. Pioneer ограничит рост добычи до 5% в год в долгосрочной перспективе. Компания планирует выплачивать акционерам три четверти своего свободного денежного потока, а не тратить деньги на новое бурение.

Также эти компании не повысили планы по капитальным расходам на бурение в этом году. Из семи компаний четыре (Exxon Mobil, Pioneer National Resources, Occidental Petroleum, EOG Resources) сохранили свои прогнозы по капитальным расходам. Другие три компании снизили прогнозы капитальных расходов на текущий год: Chevron – с 13 до 13 млрд долл., ConocoPhillips - с 5.5 до 5.3 млрд долл., Diamondback Energy - с 1.60-1.75 млрд долл. до 1.525-1.625 млрд долл.

По последнему прогнозу Минэнерго США, добыча нефти в США вырастет всего на 0.14 мбд с июля по декабрь 2021 г., что не предполагает значительного роста добычи сланцевой нефти в течение года. Goldman Sachs ожидает роста добычи нефти в США на 0.2 мбд за аналогичный период (с учетом конденсата – на 0.4 мбд).

Выводы

Таким образом, считаем, что сланцевики не будут резко увеличивать добычу нефти в этом году. А рост добычи в США может составить 0.1-0.2 мбд до конца года (0.4 мбд с учетом конденсата).

Даже высокие цены на нефть, которые компании видели во время звонков по итогам 2 кв. 2021 г., не побудили компании увеличивать бурение. При возможности захеджироваться и увеличить добычу нефти компании предпочитают просто сохранять текущие объемы добычи и по максимуму платить дивиденды акционерам. Для нефти это позитивно при прочих равных - такой крупный игрок, как США, не собирается наращивать добычу нефти в перспективе ближайших 2-4 кварталов.