Идет вторая волна COVID-19, и многие вкладываются в циклические активы — нефтяников, золотодобытчиков. Но есть защитные сектора, которые напрямую выигрывают от коронавируса — например, фуд-ритейлеры. Мы обновляем наш взгляд на сектор на горизонте года с учетом выхода результатов за 3 кв. 2020 г. и динамики расходов населения в октябре/ноябре.

В посте вы узнаете:

- Как влияла пандемия на фуд-ритейл в течение 3 кварталов 2020 г.

- Повторяется ли в текущий момент аналогичная ситуация

- Будут ли X5 и Магнит расти на горизонте года

Первая волна COVID-19 поддержала продажи и рентабельность фуд-ритейлеров

Первые случаи заражения COVID-19 начали фиксироваться в России в начале весны. Тогда с целью подготовки к самоизоляции потребители начали скупать продукты длительного хранения (крупы, консервы и т. д.), что поддержало продажи Магнита и X5 Retail.

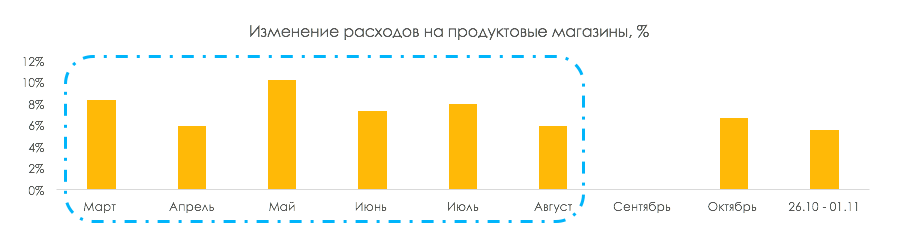

С апреля по июнь в России были введены ограничения. Расходы в продуктовых магазинах в этот период росли, так как люди стали питаться дома.

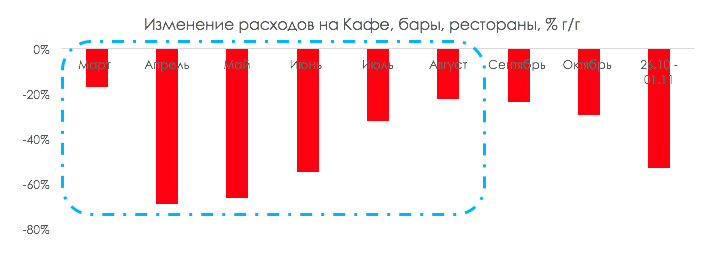

К тому же, были закрыты места общественного питания и приостановлен туризм — люди питались исключительно дома.

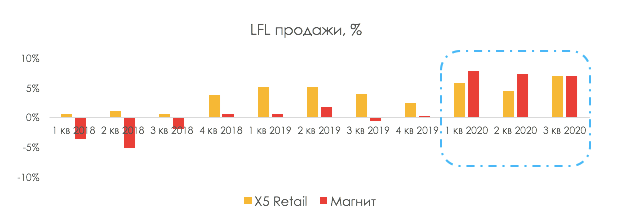

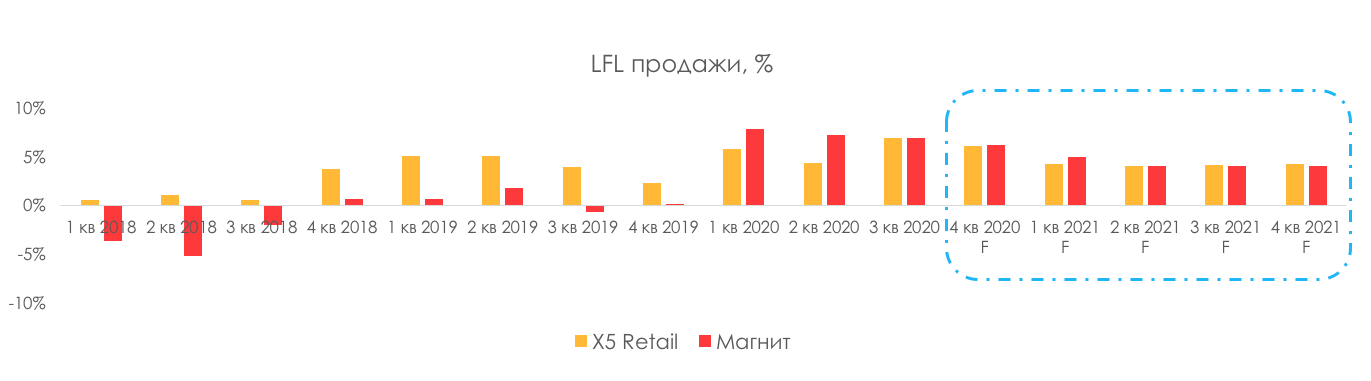

Магазины у дома (основной формат X5 и Магнита) стали еще более востребованы, так как они в пешей доступности и в них есть все необходимой.В этот период X5 и Магнит смогли увеличить долю на рынке продовольственной розницы, что мы видим по динамике LFL продаж (выручка зрелых магазинов росла).

Причем даже после снятия ограничений (в 3 кв. 2020 г.) ритейлеры продолжали показывать сильную динамику LFL продаж (+6,9% г/г), так как многие все равно предпочитали питание дома общественным местам из-за опасения заболеть.

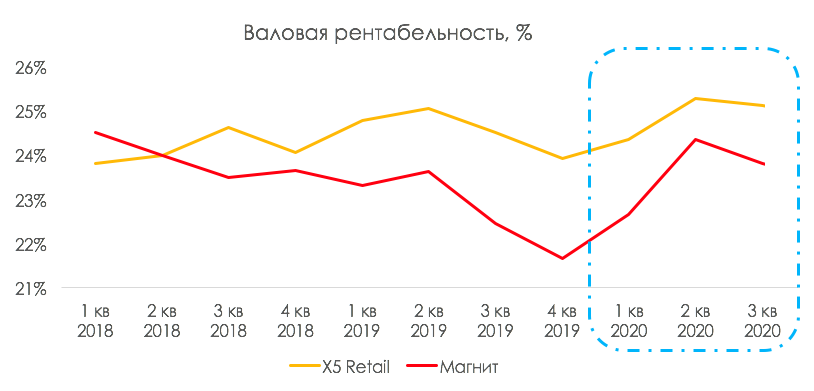

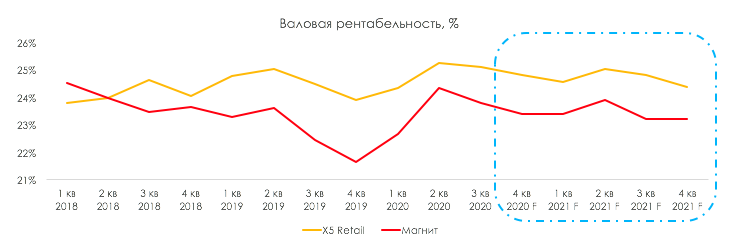

Кроме того, пандемия позитивно сказалась и на рентабельности фуд-ритейлеров.

Валовая рентабельность Магнита в 3 кв. 2020 г. достигла 23,8% против 22,4% в 3 кв. 2019 г., X5 Retail — 25,1% против 24,5% в 3 кв. 2019 г.

Данного показателя удалось достичь в основном благодаря:

1) Снижению доли списаний в выручке

Продукты с истекшим сроком годности списываются, что идет в себестоимость, но не приносит выручку и тем самым давит на рентабельность.

2) Низкой доли промо-активности в выручке

Когда ритейлер дает скидку покупателю, он не зарабатывает часть выручки, что соответственно, давит на рентабельность.

В текущей ситуации, когда магазины у дома пользуются спросом среди потребителей, доля списаний товаров в выручке снижается, так как меньше товаров успевает испортиться, и требуется меньше промо для того, чтобы привлечь потребителя в магазин.

Кроме того, несмотря на то, что покупательская способность населения после ограничений в 1П2020 г. снизилась, они не переходят на более дешёвые марки продуктов, по всей видимости, благодаря перераспределению расходов из других статей и в результате заботы о здоровье.

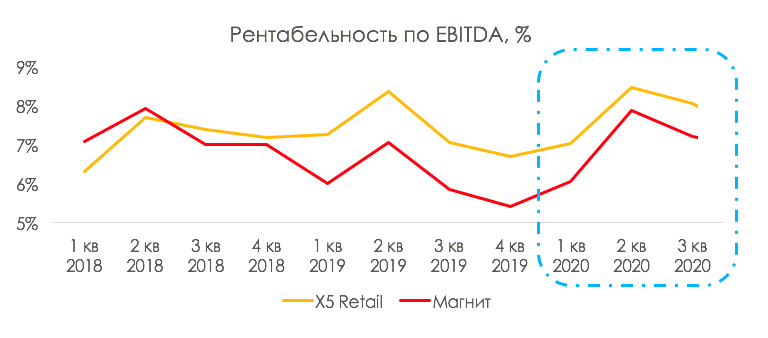

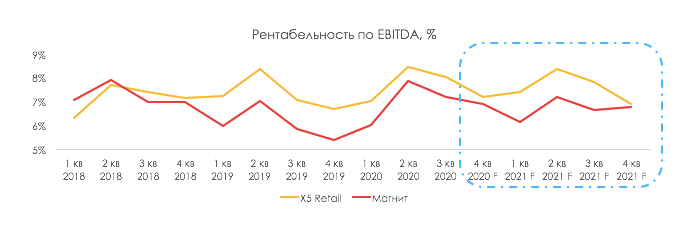

Рост валовой рентабельности и снижение доли операционных издержек как доли от выручки, позволили фуд-ритейлерам улучшить рентабельность по EBITDA — в большей мере Магниту (компания вышла на значение 7%).

Вторая волна будет и далее поддерживать доходы фуд-ритейлеров

В настоящий момент ежедневный прирост заболевших уже существенно превысил пиковое значение первой волны.

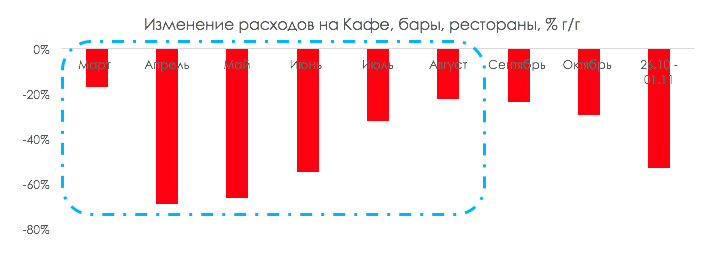

Таких же жестких карантинов, как в первую волну, пока не вводится, при этом частичные ограничения присутствуют. В дополнение люди сами стараются меньше посещать общественные места из-за опасений заразиться. Мы можем увидеть это по усилившейся негативной динамике расходов на рестораны, кафе и бары.

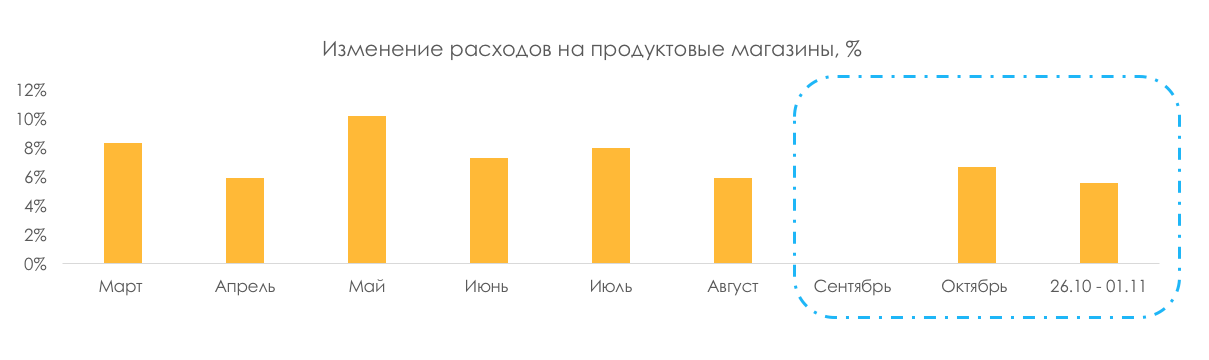

При этом расходы на продуктовые магазины в октябре и ноябре растут.

Данные Sberindex

Фуд-ритейлеры комментируют, что LFL продажи в октябре притендуют на самое сильное значение по году. Так как ситуация с пандемией усугубляется по сравнению c 3 кв., мы ждем, что это будет поддерживать LFL продажи фуд-ритейлеров до конца года и в первой половине 2021 г.

Кроме того, текущие тренды также поддержат валовую рентабельность Магнита и X5 в 4 кв. 2020 г. Обычно в самом сильном квартале (в преддверии подготовки к новогодним праздникам) ритейлеры включают более высокую промо-активность, чтобы привлечь потребителя в свои магазины, что давит на рентабельность. В 4 кв. 2020 г. мы закладываем более низкую долю промо в секторе г/г, так как ждем, что большинство людей проведет праздники дома и спрос на продукцию фуд-ритейла и так будет выше, чем в нормализованной̆ ситуации. Мы также считаем, что данные факторы в меньшей степени, но будут поддерживать рентабельность в 2021 г.

Соотвественно, мы ждем, что компаниям удастся поддерживать более высокий уровень рентабельности по EBITDA в будущие кварталы, чем в доковидный период.

Выводы

По нашей оценке, у акций обоих ритейлеров — X5 и Магнита, есть двухзначный потенциал роста к текущей цене на горизонте года.

Помимо роста акций можно заработать также на дивидендах. В связи с увеличением FCF и хорошей долговой нагрузкой, ритейлеры могут повысить див выплаты. Фин директор X5 уже прокомментировала, что повышение див выплаты по итогам годы может быть на 50% г/г, то есть до 45 млрд руб., что дает 5,9% див доходности к текущей цене.

Ген директор Магнита также прокомментировал, что компания также может нарастить дивиденды. По нашей оценке, увеличение див выплаты может быть на 30% г/г до 40 млрд руб. Часть дивидендов компания сможет выплатить в долг без ущерба для долговой нагрузки (ранее Магнит платил большую часть дивидендов в долг). Див доходность при такой выплате к текущей цене составляет 8,2% к текущей цене, что выглядит интереснее.

Соотвественно, для нас выглядит разумным держать часть портфеля в данных компаниях, которые напрямую выигрывают от усугубляющейся ситуации с COVID-19.