Недавно вышла новость о том, что Ростелеком включен в план приватизации на 2020–2022 годы. В этом посте мы ответим на вопрос, приведет ли это к кратному росту стоимости акций, как мы это видели на примере “АЛРОСА”.

Забегая вперед:

- АЛРОСА разгоняла свои акции перед приватизацией;

- Ростелеком так делать не будет —компания включена в программу приватизации из-за допэмиссии для ВТБ. Акции растут на ожидании сделки с Tele2, которая увеличит фундаментальную стоимость компании.

Приватизация — процесс выхода Российской Федерации из структуры владения акционерной собственностью компании. Простыми словами, передача государственного имущества в частную собственность (осуществляется в России после распада СССР).

В настоящий момент структура владения Ростелекомом выглядит следующим образом:

АЛРОСА — пример успешной приватизации

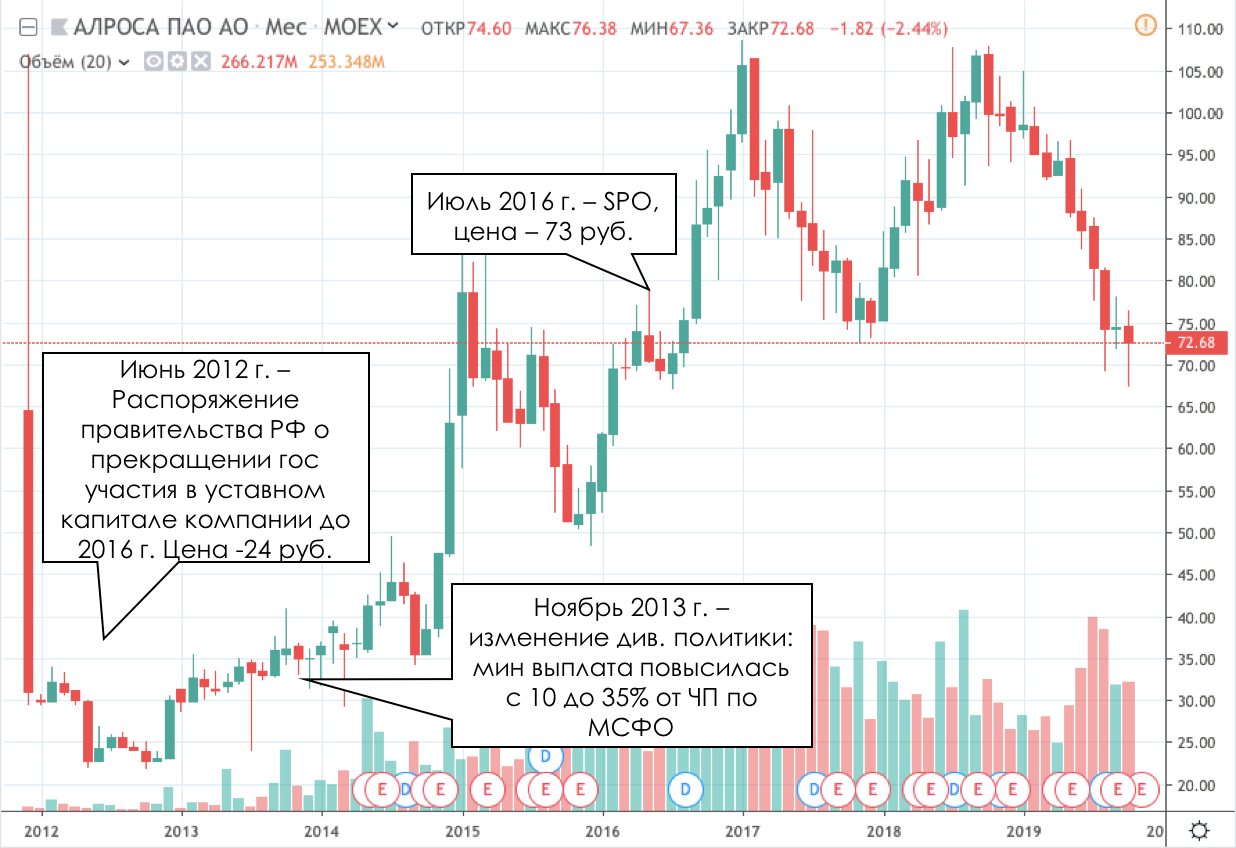

В ходе процесса приватизации АЛРОСА были проведены две сделки по снижению государственного участия:

- IPO на Мосбирже в 2013 году, когда РФ (в лице Росимущества) и Якутия продали по 7% и еще 2% реализовала структура самой алмазодобывающей компании;

- SPO в июле 2016 года, когда было продано 10,9% РФ, при этом Якутия в сделке не участвовала.

Сейчас у РФ 33% акций АЛРОСА, Якутия владеет 25% плюс одна акция и еще 8% акций принадлежат якутским улусам. Free float составляет около 34%.

На графике акций Алросы видно, что до приватизации акции стоили 24 руб. А на момент проведения уже SPO — 73 руб.

Государству выгодно продавать акции как можно дороже. Соотвественно, перед приватизацией принимаются меры по увеличению стоимости компании на рынке. Обычно это работает по такой схеме:

- Принимается программа мотивации менеджмента

- Менеджмент получает пакеты акций

- Вводятся изменения див политики или проводится buyback, акции растут

- Государство продает долю

- Менеджмент продает акции в 1,5–2 раза дороже.

Покупки менеджмента могут выступать индикатором того, что скоро рост цены будет стимулироваться новой див. политикой или байбэком.

Ростелеком — другая история

Сценарий совпадает: в мае 2019 г. перед тем, как было объявлено о допэмиссии, 8 топ-менеджеров увеличили доли в компании (цена была ~ 77 руб./акцию):

Вышла новость о том, что Ростелеком включен в проект программы приватизации, после этого также были инсайдерские покупки: Осеевский в начале октября купил ПА на сумму ~ 6 млн руб., далее докупил ПА еще на 1 млн руб. в середине месяца. До этого в мае также было увеличение долей 8 топ-менеджеров. С момента объявления о сделке, акции растут на 13,7% с 73 до 83 руб., так как присоединение Tele2 увеличивает фундаментальную стоимость компании.

Все это наталкивает на мысль, что инсайдеры в курсе каких-то значимых событий и ждут дальнейшего роста стоимости акций.

Но на самом деле здесь другая история. Ростелеком включён в план приватизации в рамках сделки по консолидации Tele2: будет проведена допэмиссия акций гос оператора в пользу ВТБ. Тем самым доля государства в лице Росимущества снизится.

При этом между ВТБ и Росимуществом будет заключено акционерное соглашение — теперь совместно с ВТБ доля государства будет более 50%. То есть по факту доля государства не снижается. Также вышла новость о том, что по итогам консолидации 100% Ростелекома не планирует менять див. политику компании.

Отвечая на вопрос “приведет ли приватизация к кратному росту стоимости акций после осуществления сделки?” — нет.

Что мы имеем в итоге?

- Приватизация ненастоящая — допэмиссию приобретет банк с гос участием ВТБ, за счет этого по факту доля государства в Ростелекоме останется более 50%.

- Стоимость акций растет на ожидании сделки по присоединению Tele2, которая увеличит фундаментальную стоимость компании — и инсайдеры, в том числе ВТБ, для которого одобрена допэмиссию дороже рынка, покупают акции по этой причине

Хотите узнать, какую цену мы ждем для Ростелекома — присоединяйтесь к нашей аналитике!