Top of mind

В последние дни, если смотреть на график, все больше признаков слабости доллара — видно, что индекс доллара не удержал диапазон 92-93 и движется к 90 — этому мешают только проходящие сегодня и завтра аукционы 20-летних и 30-летних treasuries.

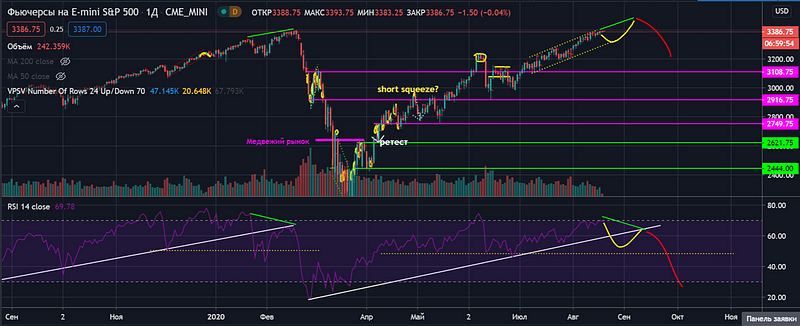

Соответственно, если доллар обновит минимум года (например, на новости о компромиссе конгрессменов), это большой позитив для рисковых активов — в частности, золото и серебро могут переписать свои максимумы. Вообще на разворотах рынка это характерно — получается двойная вершина на графике и вторая вершина чуть выше первой. Сейчас очень похожая ситуация на графике S&P — индекс корректируется, затем обновляет максимум, создает дивергенцию с RSI, а затем снижается:

Это всего лишь паттерн, но события и расклад с долларом, господдержкой в США и % ставками делают его похожим на правду, так что я склоняюсь к нему, но с небольшим перевесом (скажем, 60/40).

Сырье и валюта

С учетом вышеописанного, я жду небольшую коррекцию и обновление вершин по сырьевым товарам — нефти, золоту, серебру, но на этом их рост в этом году скорее всего прервется. Прогноз как я уже отметил из серии «60/40», и поэтому я отыгрываю его так:

- краткосрочно зашортил серебро

- не беру доп рисков в акциях, постепенно готовлюсь продать все НЕдолгосрочные позиции и при выходе РТС в район 137000 хеджировать портфель, продавая фьючерсы на индекс

По Беларуси все идет по умеренно мягкому сценарию — перевыборам (ЕС на них настаивает). Посмотрим что будет дальше — пока не сдаю доллары, т.к. кульбиты возможны.

Рынок акций РФ

На рынке акций РФ продолжается закупка Яндекса и топтание на месте. Если все верно и сегодня ночью Яндекс заменит ГМК Норникель в топ-4 бумаг индекса MSCI 10/40, это сформирует прекрасный расклад — могут дать купить Норникель по 20000 и ниже и одновременно встать в шорт Яндекса по 4700+. На мой вкус — отличный парный трейд (не является инвестиционной рекомендацией).

Продолжаю отыгрывать инвестидеи во 2 эшелоне:

- отчетность Мечела разочаровала. По нашим оценкам дивиденд на Префы будет всего лишь 9-12%, это не sexy для такой акции, хотя видно что первоначальный пролив котировок начали выкупать когда посчитали циферки:) Моя позиция со средней 82.5 по Мечел АП в минусе, но посмотрим на покупателей — они встают в стакан хорошими лотами по 97+, а продавцов по 80 пока не видать

- М.Видео и Русагро тащат вверх, эти идеи нашего портфеля остаются в силе, ждем отчетность М.Видео 24 числа

- Сработала моя догадка по Черкизово — акция с 1800 прострелила выше 1900 за неделю

- Ростелеком послений день по дивидендам. Думаю успешно закроет гэп

- МТС движется к своей цели 360. Буду ли я держать его выше, я пока не решил

- Сбер похоже прицелился в 250 руб. под объявление дивидендов (будет 21 числа)

В целом покупки на текущих уровнях я считаю необоснованными, и если что-то буду торговать в ближайшие недели — то только как спекуляции на срок 2-4 недели. Апсайд скушан, нужно думать о том, что будет осенью и выборы, налоги и волатильность на минимумах сулят рынкам негатив. Мощный вынос перед падением очень просится — посмотрим, оправдается ли моя догадка.

Рынок облигаций РФ

Волатильность на рынке ОФЗ продолжает сохраняться, инвесторы нервничают относительно геополитики на западных рубежах РФ. В первой половине дня продажи сохранялись, но отмена аукционов ОФЗ оказала значимую поддержку вторичному рынку госбумаг.

Неопределённость сохраняется, сегодня европейские страны выскажутся относительно возможных санкций к белорусской стороне, может будет негативный тон и в сторону РФ

Корпоративный рынок постепенно начинает переоцениваться за ОФЗ, появляются интересные предложения на продажу. Первичный рынок на время замер и эмитенты будут ждать деэскалации ситуации, чтобы вновь смотреть на рынок первичных займов.

Российский рубль проводить крайне волатильные сессии, показывая «пилообразную» динамику. Налоговый период будет оказывать поддержку локальной валюте до конца недели

Удачи в торгах!