Top of mind

Приближается осень и никто не скажет на наверняка, будет ли новая волна заболеваний коронавирусом мощнее чем весной, но не быть подготовленным было бы опрометчиво, что накладывает свой отпечаток на выбор отраслей для инвестирования.

- Все мы помним, что в период локдаунов обострился спрос на дистанционные покупки, e-commerce и e-advertising, бытовую электронику (ноутбуки, например), логистику, еду для приготовления дома.

- Аналогично, упал спрос на нефть (газ был в норме, т.к. он для электрогенерации), отчасти на промышленное сырье (металлы), но не так чтобы катастрофично

- Также мы видим, что в Европе все больше признаков новой эпидемии, которая по динамике спорит с США. В Индии тоже плохо… а ЕС и Индия крупнейшие импортеры нефти наряду с Японией сейчас

В этой связи очень вероятно. что инвесторы будут ротировать портфели в пользу более защитных секторов в акциях и вообще в облигации из акций (с конца сентября будет квартальный ребаланс) — так что думаю наш рынок чутка подрастет, но как и положено рынку нефтяной страны, рискует пойти в боковик/коррекцию к концу месяца. Ну и USD вероятно чуть отыграется у евро и золота.

Сырье и валюты

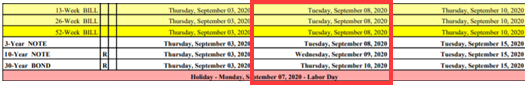

Индекс доллара оживился, что спровоцировало коррекцию в драгметаллах. С 8 по 10 сентября будут большие размещения облигаций в США, что также представляет угрозу для золота и серебра, но в целом я думаю металлы удержат уровни, создав основу для роста акций сектора на 6 мес. вперед.

По поводу нефти. По статистике ОПЕК рынок остается дефицитным на 2М баррелей в сутки (т.е. 1.5 млрд баррелей избытка запасов в мире можно “погасить” за 2 года), и гигантские резервы нефти в мире понемножку съедаются, т.е. долгосрочно проблемы рынка решаются, но “по чайной ложке”.

Локально начинают скапливаться факторы против цены на 1–3 мес. вперед:

- Индия и Европа это риски

- эффект урагана на цены сходит на нет

- эффект покупок Китаем нефти под торговую сделку с США тоже не вечен: у них хранилища заканчиваются, можно не спешить

Было бы логично если бы нефть скорректировалась , дав повод ЛУКОЛу дойти к 4600, Татнефти к 500–525 — там по акциям будет хороший апсайд на 12 мес.+

По рублю, учитывая вероятность глобального роста DXY и слабости нефти, покупку россиянами американских акций, я скорее медведь, т.е. думаю скорее увидим доллар дороже 75 руб., чем ниже 73 до конца сентября.

Акции РФ

В акциях ребаланс MSCI прошел и, как я и ожидал, фишки поперли вверх, а Яндекс приостановил рост. Спасибо ребалансу за Мосбиржу по 135.9, ГМК по 19400, Газпром по 184.

Заметно, что инвесторы и в России покупают фуд-ритейл (Магнит) и техи (Мэйл), не жалуют банки и нефтянку (не путать с газом). Я сам склонен использовать эту логику в портфеле и держать немало защитных секторов типа телекома в портфеле.

Прогнозы на точную дату — дело рисковое, но рискну предположить, что до 16 сентября — даты заседания ЦБ РФ — индекс ММВБ может добавить ещё процент-другой, а к концу месяца мы пойдем ниже, т.к. нельзя игнорировать Сбер, ВТБ, Лукойл и другую нефтянку рынку.

События до 16 числа:

- ждем дадут ли дивиденд в Транснефти АП

- успеем получить дивиденд в Полиметалле — это, похоже, фаворит инвестбанков, т.к. и долларовый и золото вряд ли сильно сбавит, по нашим оценкам может в 2021 суммарно дать до 8-9% дивдоход с текущих

Облигации РФ

Ждем итогов аукционов… пока что поскольку дефицит бюджета РФ сократился, инвесторы в ОФЗ приободрились)

Удачи в торгах!