Top of mind

- Рынок акций красиво растет, но если посмотреть на оценки, то большой потенциал разглядеть сложно и сейчас скорее покупает ритейл. Вот несколько паттернов: покупка акций малой капитализации с дивидендом, супер рост без новостей на 4-5% (не было ликвидности и вот она пришла) в зоне совсем близко к целевым ценам инвестбанков… Это говорит мне о том, что в течение нескольких дней рынок пойдет на разворот если не получит новый импульс извне (скачок нефти, например)

- Что делать управляющим фондов? — радоваться и продавать все что уже дошло до фундаментальных оценок и нет смысла надеяться продать дороже. Соответственно, акции перетекают из сильных рук в слабые, а потом на шухере сильные дождутся интересных уровней покупки и купят снова, ниже

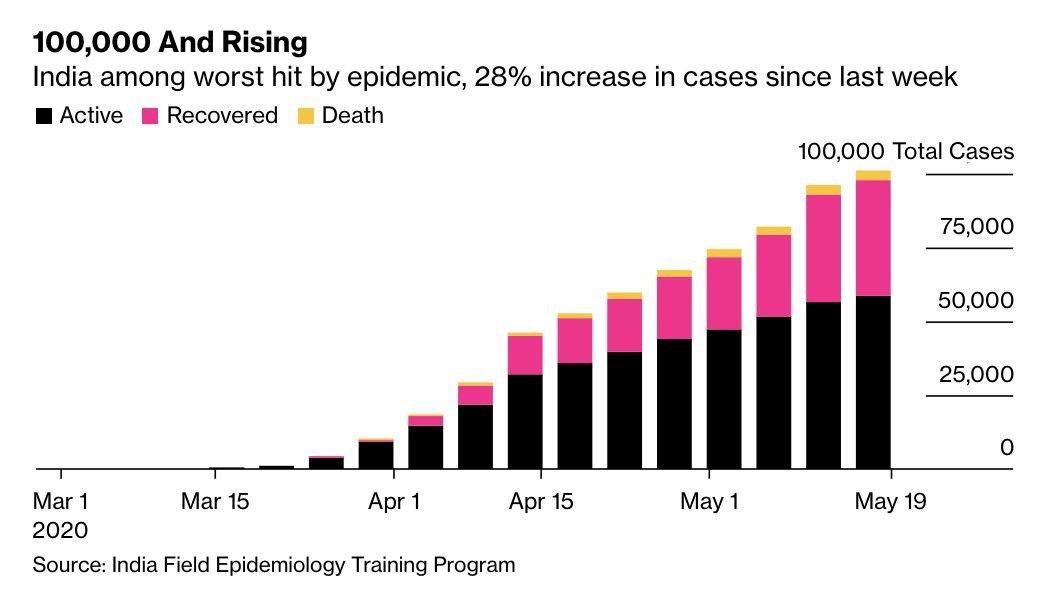

- Вопрос: что за шухер нас ждет? Я попросил наших аналитиков изучить несколько непопулярных тематик — например, эпидемию в Индии (см. ниже график от Bloomberg). Там все быстро развивается, а эта страна одна из ключевых в импорте сырья, особенно, например, нефти и угля

Сырье и валюта

По золоту и нефти остаемся в старой парадигме:

- нефть колеблется у вершин, идет борьба и выход из диапазона $32-35.5 будет в любом случае с ускорением

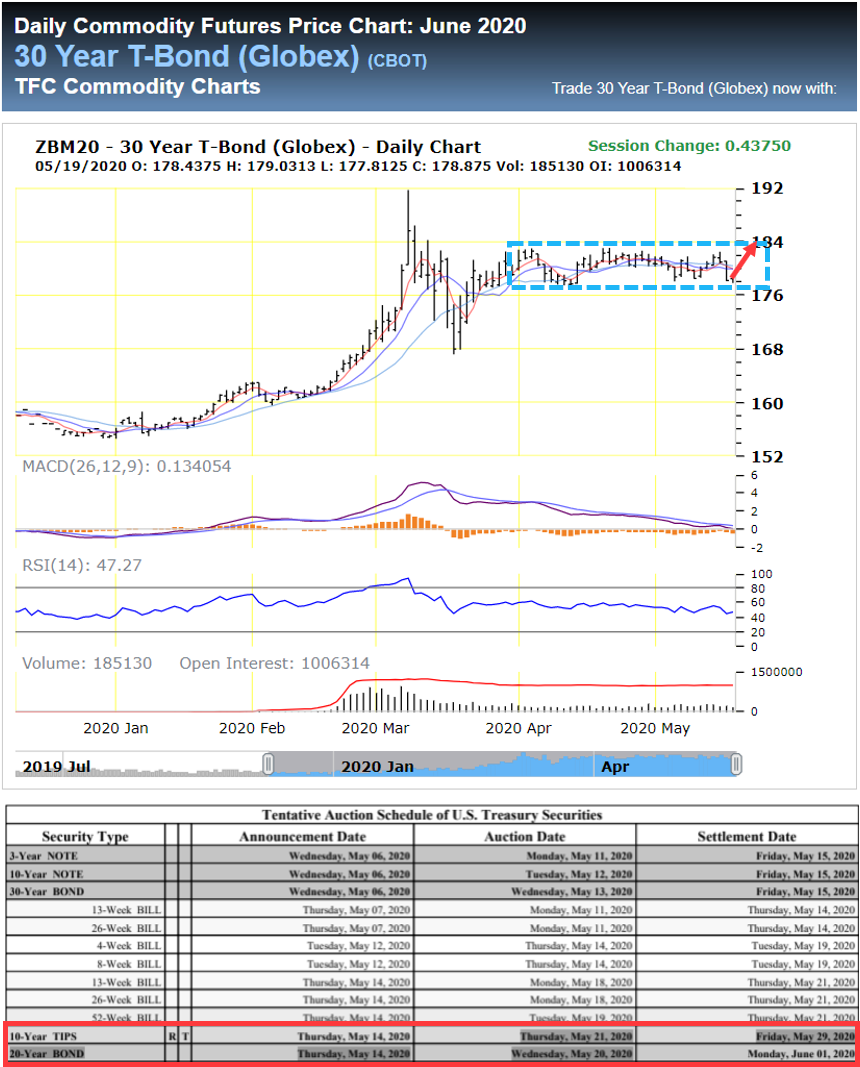

- золото отыграло спад ликвидности и рост ставок на рынке (сегодня-завтра аукционы продажи Treasuries, которые утягивают на себя деньги с рынков накануне), возвращается к росту на теме напряженности Китай-США. Поскольку виновность Китая в вирусе — предвыборная фишка Трампа (сплочение электората против общего врага), золото часто будет поддерживаться новостным фоном от Трампа

Российский рубль очень позитивно реагирует на глобальный risk on, нерезеденты готовы активно покупать рублевые активы, но для российского бюджета крепкий рубль сейчас крайне непривлекателен, тем более, приближение цен на нефть к 40$ по бюджетному правилу уберёт поддержку со стороны ЦБ РФ. В этой связи, считаем текущие уровни хорошей точкой для входа в валюту.

Рынок акций РФ

Как я отмечал во вчерашнем выпуске, мы запоздло играем дивсезон. Все акции где платят >7% в год стреляют на 3-5%. Из голубых фишек это МТС и ГМК Норникель, а по остальному рынку — префы Ростелекома (7%+) и Ленэнерго (9.5%), Россетей (9.5%), а также Магнит, ДетМир и ещё несколько имен.

Поскольку индекс растет на больших именах (Сбер, Газпром, Лукойл, ГМК, Новатэк, Яндекс), то в прогнозе его динамики смотрю на их перспективу и там все менее оптимистично. Вот несколько примеров:

- Сбербанк остается в анабиозе после переноса решения по дивидендам

- ГАЗПРОМ заплатит 7.5% ДД, но очень поздно летом и с прицелом в эту цифру покупать преждевременно (хотя под див отсечку «голубой» может и дать рост до 205-220)

- ЛУКОЙЛ: стоит почти 5500, хотя стоил 6500 при намного лучших fundamentals (нефть $35 vs $60+ и добыча на 20% ниже). Так что несмотря на снижение капзатрат и % ставок ЦБ РФ, я думаю все что выше 5500-5800 (это 6% дивдоход под осеннюю выплату 350 рублей) — это покупка, делая которую очевидно рискуешь не найти себе покупателей кому продавать по 6000+

- ГМК силён, может до 22700 или даже 24000 дойти. Но это будет уже точка предела, на мой взгляд (выше фундаментала по нашим оценкам)

- YANDEX вырос сильнее S&P, фактически расходясь с индексом (а ранее идя с ним в ногу всю весну). Отмена IPO Такси, сделки с Везет, спад рекламных доходов и доходов в такси и каршеринге — явные дыры в компании, и будет очень странно ей выйти на прошлые вершины при таких результатах

- НОВАТЭК — растет по фундаменталу, но без нормальных дивидендов этот рост остается все равно в канве рынка (может быть лучше рынка, но не независим от него)

Соответственно, я думаю мы можем потоптаться около текущих значений, а потом отползти вниз. А по див фишкам можно расти дальше, чем я сам стараюсь пользоваться:

- Сегодня отлично зашел в Россети АО и АП в 10 утра под +5% за час:) — подписывайтесь на наш сервис, и вы сможете следить за моими сделками оперативно

Рынок облигаций РФ

Сегодня пройдут аукционы ОФЗ на которых ждём привлечения около 120-130 млрд, что позволит Минфину приблизится к выполнению квартального плана на 600 млрд руб. Нерезеденты продолжают демонстрировать хороший спрос на рублевые активы на фоне новой волны risk on.

Но рынок может быть разочарован решением ЦБ РФ снизить ключевую ставку всего на 50бп, тогда как инвесторы заложили сразу 100бп. Поэтому, после 19 июня возможна некоторая коррекция на рынке ОФЗ, которую с новой силой подхватят локальные инвесторы, когда в конце июня получат длинные деньги от ЦБ Рф в рамках годовых аукционов РЕПО.

В корпоративном сегменте большинство облигации подтягиваются к ОФЗ, демонстрируя постепенное возвращение спредов к историческому среднему. Рынок первичных займов в большинстве своём можно признать дорогим, поскольку конкуренция среди банков-организаторов вынуждает их гарантировать низкие купоны эмитетам и в случае отсутствия рыночного спроса, брать себе на книжку. По этой причине, можем увидеть уход ниже номинала в некоторых первичных выпусках, которые сейчас размещаются.

Удачи в торгах!